(图片系 AI 生成)

上市以来营收首次出现下滑后,600 亿市值电池厂商亿纬锂能(300014.SZ) 又推新一期股权激励。

9 月 20 日,公司发布了 《第六期限制性股票激励计划 (草案)》,公司拟向 619 名激励对象授予不超过 7065 万股限制性股票,约占 9 月 19 日公司股本总额的 3.45%,授予价格为 22.76 元/股。

值得注意的是,相较于此前以营收或净利润作为考核指标,此次股票激励计划的考核目标为电池产品的出货量。而这一考核目标在行业公司中也并不多见。

天顺财经 APP 注意到,以出货量为考核目标的背后更多是锂电行业价格战酣,企业在业绩持续承压,营收或净利润具不确定性之下的一种 「挣扎」。

首次以电池出货量为考核目标

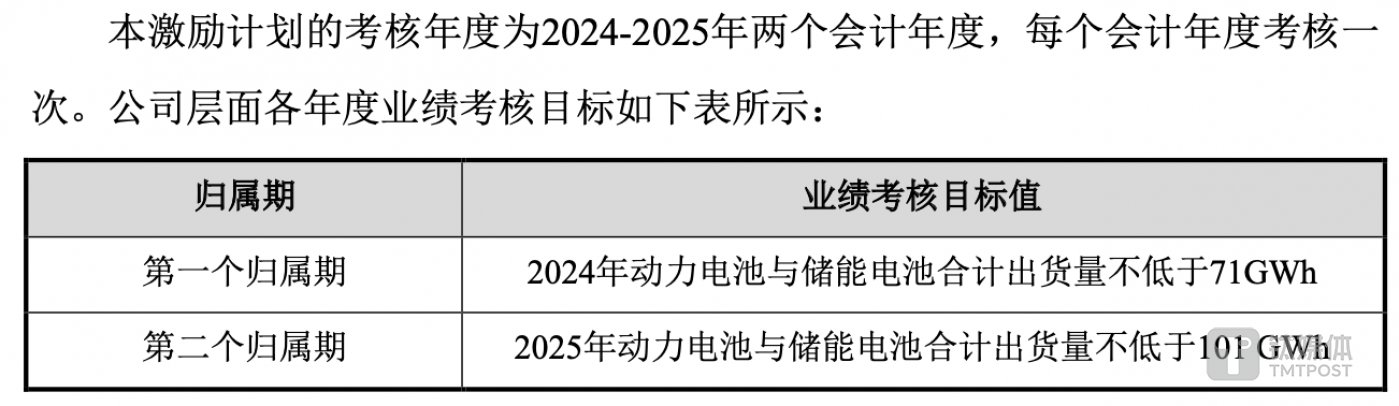

公告显示,亿纬锂能此次激励计划考核年度为 2024 年和 2025 年,两个年度的目标分别为动力电池与储能电池合计出货量不低于 71GWh 和 101GWh。若两个年度的出货量实际达成率分别不满 80% 和 70%,当期激励即作废。

(亿纬锂能第六期股票激励计划业绩考核要求,来源:公告)

中报显示,亿纬锂能现已成为具有全球竞争力的全场景锂电池平台企业,产品包括动力电池、储能电池和消费电池。2024 年上半年,公司动力电池出货 13.54GWh,同比增长 7.03%;储能电池出货 20.95GWh,同比增长 133.18%。根据 InfoLink 数据显示,公司储能电池出货量排名全球第二;GGII 统计则显示,公司动力电池装机量排名全球第九。

这意味着,今年下半年,亿纬锂能动力电池与储能电池合计出货量达到 36.51GWh 即可完成业绩考核目标。

公司此前的调研记显示,亿纬锂能 2024 年全年储能电池的出货目标是 50GWh,动力、储能电池板块出货量层面预计三季度环比二季度整体稳中有升。且公司明确表示,「从整体看,全球储能市场保持了快速的增长,根据部分第三方机构的统计,全球储能市场规模未来几年复合增速在 35% 以上,公司在未来还将努力维持并且进一步拓展现有的市占率及海外市场出货占比,预计未来公司储能整体还将维持 35% 以上的增速。」

从这个角度来看,公司要完成 2024 年的出货量考核目标或比较容易。不过,这样的考核目标并未得到市场的认可。

9 月 20 日,亿纬锂能股价低开低走,截至收盘,报 31.65 元/股,跌 2.13%。有投资者在互动平台戏谑,「不以利润作为考核目标的激励都是耍流氓。」

天顺财经 APP 注意到,亿纬锂能以出货量作为考核目标并非行业内的首例,早在 2020 年 3 月,电池组件厂商晶澳科技(002459.SZ) 推出 《2020 年股票期权与限制性股票激励计划 (草案)》 时就曾以出货量作为考核目标之一。根据当时的公告,晶澳科技考核目标为:2020 年公司电池组件出货量不低于 15GW 或营收不低于 230 亿元,2021 年公司电池组件出货量不低于 18GW 或营收不低于 260 亿元,2022 年公司电池组件出货量不低于 21GW 或营收不低于 260 亿元。

不过,公告发出后,晶澳科技就收到深交所问询函,后者要求公司说明以电池组件出货量作为业绩指标的科学性,以及是否存在向下游经销商或客户压货以达到出货量指标的可能性。之后,该公司修改考核目标,新增了 2020 年-2022 年净利润分别不低于 13 亿元、14.5 亿元、16.5 亿元的行权价格条件。

此前营收考核目标未完成

天顺财经 APP 梳理发现,此前的五期激励计划,亿纬锂能设定的目标均以营收/净利润作为考核项。第一期可追溯至 2012 年,当时设定的业绩考核目标为:2011-2014 年的净利润相比 2020 年增长分别不低于 30%、70%、125%、200%,同时加权平均净资产收益率均不低于 10%。

第二期激励计划是在 2017 年,业绩考核目标以 2016 年主营业务收入为基数,2017-2020 年的营收增长率分别不低于 50%、120%、230% 和 350%。

第三期激励计划推出是在 2021 年,该次考核项也是营收,2021-2024 年营收分别不低于 163 亿元、261 亿元、418 亿元和 669 亿元。

第四期、第五期激励计划推出的时间间隔则十分短暂,均在 2023 年,考核目标也均为营收。其中,第四期考核目标为 2023-2026 年的营收分别不低于 700 亿元、1000 亿元、1500 亿元和 2000 亿元,第五期的考核目标为 2024 年、2025 年的营收分别不低于 1000 亿元和 1500 亿元。

值得一提的是,由于业绩不及预期,公司早在 2023 年 9 月 26 日就调整了第四期激励计划公司层面业绩考核指标,最低完成标准由 80% 下调至 70%。但 2023 年公司营收仅为 487.84 亿元,也未能达到 70% 的最低考核目标。

天顺财经 APP 注意到,亿纬锂能第六期激励计划将考核目标从此前的营收改为出货量背后,实际是锂电池价格战大背景下,公司业绩不断承压所致。

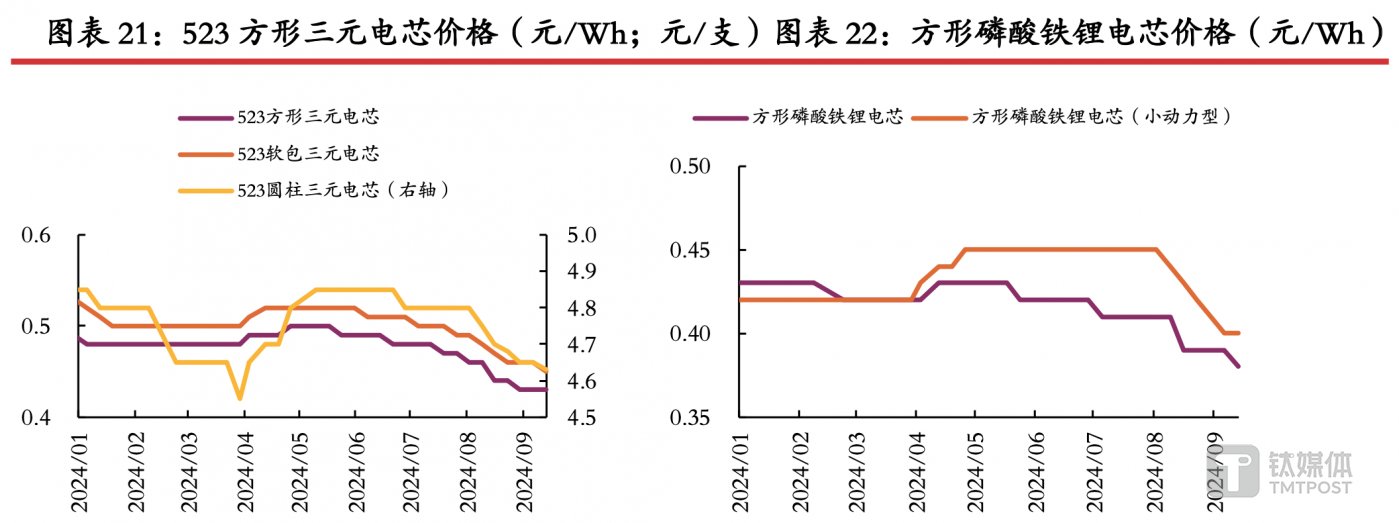

自 2023 年以来,受锂电池产业链产能过剩及碳酸锂降价影响,电芯价格持续下挫。光大证券研报指出,2024 年 9 月 13 日,523 方形三元电芯、软包三元电芯、圆柱三元电池的价格分别为 0.43 元/Wh、0.45 元/Wh、4.63 元/Wh,方形磷酸铁锂电芯 0.38 元/Wh,钴酸锂电芯 5.3 元/Wh,方形磷酸铁锂电池 0.31 元/Wh。

(电芯价格变动,来源:光大证券研报)

电池价格下滑背景下,虽然亿纬锂能出货量大增,但业绩依然下滑。中报显示,今年 1-6 月,公司实现营收 216.59 亿元,同比下降 5.73%;归母净利润 21.37 亿元,同比下降 0.64%。且今年上半年的营收是公司自 2009 年上市以来的首次下滑。

连续的营收不达标背景下,亿纬锂能最新一期激励计划不再以营收为考核目标也就好理解了。

面对价格战,亿纬锂能董事长刘金成甚至在月初举办的 2024 世界动力电池大会上呼吁:「行业应该聚焦于在技术创新和性能提升方面,提升储能电芯的市场价值,而不能再去靠一味降低价钱的方式竞争。在未来一段时间,储能电芯的价格总体应该保持稳定,甚至高一点,对产业才是健康的。」

对于此次激励考核,公司也在公告中明确表示:「基于宏观经营环境及公司所处行业强竞争阶段,收入和利润的实现受到诸多不可控因素的影响。为了在激烈的市场竞争中获得优势,公司致力于通过增加销售数量和扩大市场份额,以此作为推动增长的关键策略。」(本文首发于天顺财经 APP,作者|苏启桃)