文 | vb 动脉网

近日,康龙化成全资子公司 Pharmaron UK Limited 拟作为有限合伙人以自有资金认缴出资 3000 万美元参与投资 BLC Healthcare USD Fund I L.P.。据悉,该基金注册于开曼群岛,目标募集金额约 1 亿美元,未来将重点投向全球生命医药及生命健康领域。

事实上这并非个例,过去一年内,药明康德、恒瑞、君实、信达等国内药企都曾加码过海外医药基金,尤其是药明康德,仅在 2024 年,就先后认购 5 支海外私募基金,业务触达美国、新加坡、德国、法国等地。

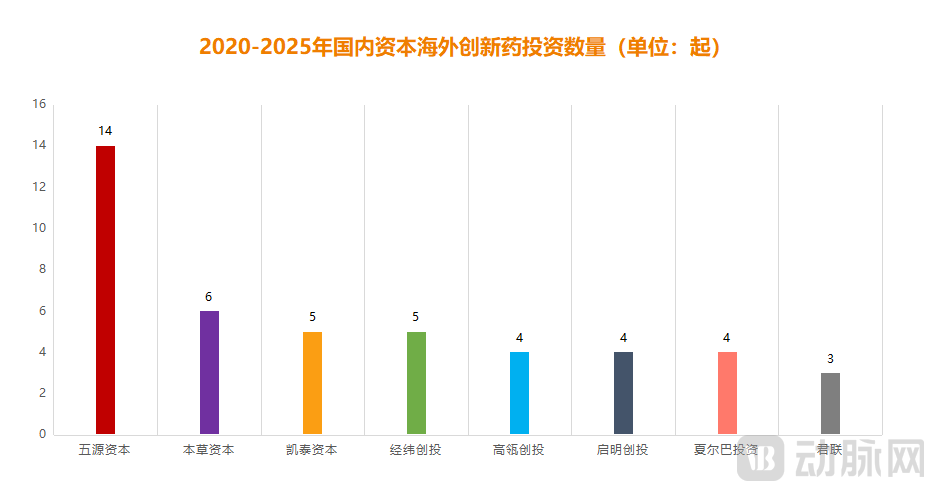

图 1.20 起国内资本海外创新药直投 (动脉网制图)

而在频繁加购的背后,不难看出国内当前大有押注海外创新药的趋势,这在近期一系列海外投资上也得到了验证。据动脉橙数据库不完全统计,截至 2025 年 5 月 31 日,国内资本今年已完成 20 起海外创新药直投,总投资金额近 15 亿美元。乍一看似乎并没有什么特别之处,但这一金额已经是国内今年一季度医疗领域融资总额,由此可见其向外加码的势头相当强烈。

这其实非常难得。一方面是在近几年市场寒冬下,国内基金本就“ 捉襟见肘”,投任何一个项目都比以前要更加谨慎和理智;另一方面则是在于国内资本在投海外创新药时,因为缺乏相应的渠道和足够的了解,往往需要面临更大的挑战并承担更大的风险。

那么,到底是什么因素让国内资本选择在当下冒险出海呢?他们又主要锚定了哪些海外创新药项目?为找到问题的答案,动脉网对近百起海外创新药投资进行了系统梳理和分析。

中国资本为何要“ 买遍全球”?

事实上,国内资本近些年投资的海外医药企业不在少数,比如 mRNA 疫苗技术先驱 Moderna,其背后就有红杉资本中国基金的加持;另外还有高瓴资本,其也先后投资过 Arrivent Biopharma、Cytek Biosciences 等多家全球知名药企。而最具代表性的案例是五源资本,作为国内最早一批参与海外投资的早期风险机构,其目前已直投超 30 家海外医药企业。

不过即便如此,与国内创新药整体投资体量相比,海外投资仍然是小概率事件,就以启明创投为例,作为近几年国内医疗领域最活跃的投资机构,其海外投资比例也不到 1%。

但这一趋势在 2025 年发生了显著变化,今年一开年启明就连投 3 起海外创新药企业,并且当前仍在积极拓展之中。而启明创投也并非个例,当前很多国内资本都在海外创新药投资上加大了力度,热情空前。那么,背后的推动因素到底是什么呢?

首先一点还是对于全球领先技术的不懈追求。据悉,今年已完成的 20 起海外创新药直投中,基本都聚焦在细胞与基因治疗、大小分子、核酸药、多肽等前沿领域。而之所以会如此,一方面是因为这些项目本身就有一定竞争力,能够为机构在未来带来不错的投资回报;另一方面则是在于其具有很强的“ 学习效应”,即便投资失败也能让机构积累经验,后续再辐射国内投资标的。

图 2. 红杉投资的 mRNA 疫苗代表性企业 (动脉网制图)

以红杉资本中国基金为例,在 2019 年参与投资 Moderna 之后,其很快就在国内相继加码了斯微生物、瑞吉生物等一批极具潜力的 mRNA 疫苗企业。而在红杉的引领下,国内资本也相继发力,国产 mRNA 疫苗产业顺势崛起,短时间内就形成了百舸争流的局面。

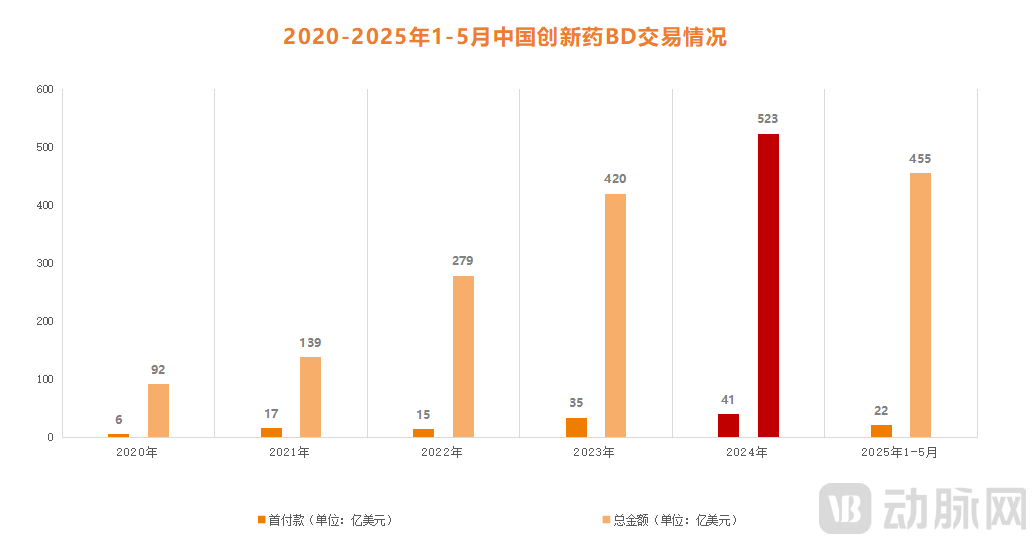

图 3.2020-2025 年 1-5 月中国创新药 BD 交易数据 (数据来源医药魔方,动脉网制图)

其次是爆发式增长的 BD 交易,也推动着国内资本不断地拓展海外医药朋友圈。根据研究报告显示,2024 年我国药企共完成 94 笔 license-out 交易,总交易金额高达 523 亿美元,同比增长 24.5%;其中首付款 41 亿美元,同比上涨 17.1%。这意味着,BD 交易当前尤为火热,将给国内药企提供更多转化现金流的机会。

而近些年忙于退出的国内资本自然不会放过这一契机,于是不断地通过投资的触角去拓宽自身在海外创新药领域的企业资源,为后续 BD 交易未雨绸缪。以 Arrivent Biopharma 为例,2021 年高瓴参与了其 A 轮融资,之后随着国内 BD 浪潮掀起,其先是以最高 6.155 亿美元与康宁杰瑞合作开发 ADC 新药;2025 年 1 月又花费 12.07 亿美元与乐普生物一款 ADC 新药 MRG007 达成了授权协议。据悉,Arrivent 当前仍在继续锚定更多中国创新药。

最后一项关键因素则是国资的“ 挤兑”,一部分市场化机构不得不向外寻求发展。根据执中 ZERONE 发布的 《中国私募股权投资行业 2024 年度观察报告》 显示,2024 年政府机构及国资控股机构的 LP 出资金额占比已来到 81.58%,较 2023 年的 73% 又大幅提升了近 10 个百分点。这带来的直接影响是,市场化机构的生存空间进一步收窄,于是将更多目光聚焦在了海外市场。

当然,除了国资的直接影响,国内创新药领域愈发激烈且内卷的行业竞争,可能也会推动一部分国内资本尝试走向海外,寻找新的创新药标的。

近百起海外直投,表露了怎样的野心?

据动脉橙数据库不完全统计,2020-2024 年国内 top20 机构共完成 82 起海外创新药直投,总投资金额逼近百亿美元。那么透过其中,我们到底能看到怎样的投资趋势呢?

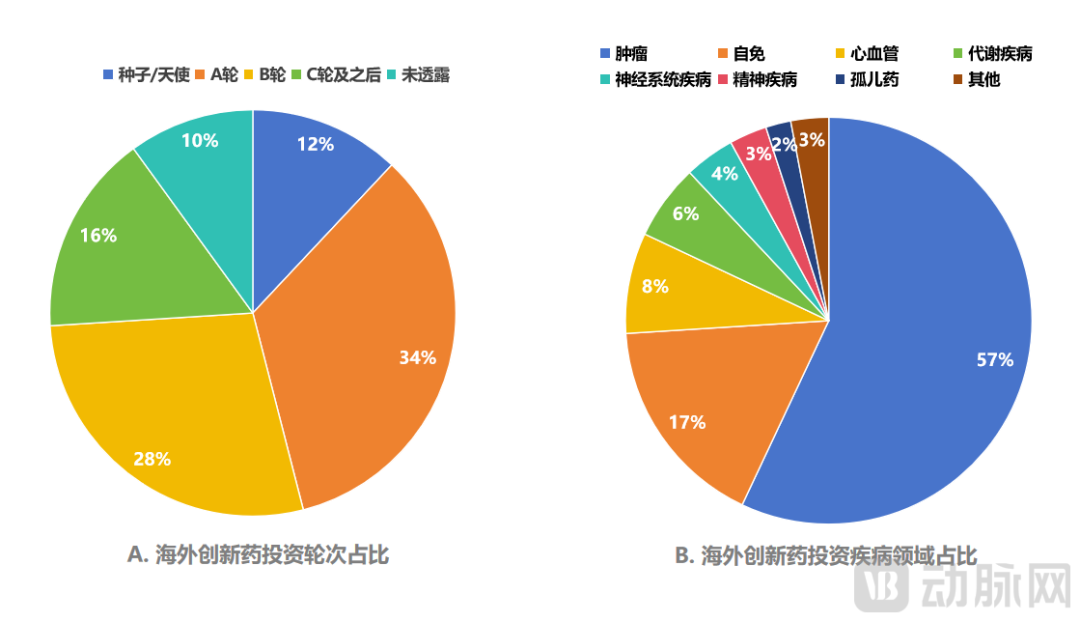

图 4.82 起海外投资轮次及疾病领域占比情况 (动脉网制图)

首先一点是在投资阶段上,国内资本还是更偏向早期创新药项目,82 起海外直投中,A 轮及之前的融资比例为 46%。这和国内的投资逻辑大抵相同,根本原因还是在于早期创新药项目更容易触达,并且一旦成功也能换取更大的投资回报。就比如 ArriVent,高瓴是 2021 年 A 轮进去的,而其在 2024 年就已成功 IPO,不到三年就让高瓴获得了可观的投资收益。

另一大趋势则体现在聚焦领域上,肿瘤、自免等创新药项目备受国内资本关注,占其投资比例高达 74%。这其中自然有原因,一方面是这些领域临床需求较大,并且相关技术创新和疗法也在不断更迭。就比如投资比重最大的小分子,近些年在蛋白降解疗法以及人工智能等技术手段的加持下,其迎来了一系列突破性进展,2024 年 FDA 批准的 30 款小分子药物中,具有独特作用机制的“first-in-class” 疗法和获得 FDA 突破性疗法认定的药物占比均超过 40%。

另一方面则是基于对国内市场的反哺,通过投资海外创新药项目,不仅可以深度参与其中,同时也能推动国内在这一领域的快速发展。对此,某资深投资人谈道,“ 我们在关注海外项目时,首先考虑的可能并不是这个项目本身的投资收益,更多的还是想以此为标杆,然后在国内市场找到一批类似项目,再扶持其快速成长。所以,海外投资实际上是给了我们一个方向,它验证了这一领域的市场价值和未来可能性。”

最后一大趋势体现在投资目的地上,美国绝对是首选,82 起海外直投中,美国创新药项目多达 76 起,占比 92.68%。这并不难理解,美国毫无疑问是全球创新药第一大市场,并且研发能力极强,每年研发投入超过全球体量的一半,因此拥有大量创新药项目,这给国内资本提供了很多选择。此外,中美药企之间的业务以及人员往来都相对频繁,这也给国内资本掘金美国创新药打下了基础。

那么进入 2025 年,随着国内资本向外拓展的势头愈发强劲,海外创新药投资又出现了哪些新变化呢?

第一点还是在聚焦领域上,已不再局限于肿瘤和自免,投资触角开始逐渐向神经、罕见病、疼痛等疾病方向延伸。这一改变一方面是因为肿瘤和自免领域的全球市场竞争已经相对激烈,后续想要脱颖而出难度较大;另一方面则是在于新的市场机会也在不断涌现,就比如此次完成投资的 Centrexion,它聚焦的疼痛赛道近年来发展迅速,目前全球已有超过 300 余种相关新药在研,完全有潜力成为下一个重磅市场。

图 5.2020-2025 年国内资本海外创新药投资数量 (动脉网制图)

第二大显著改变是在项目来源的锚定上,国内资本已不再将美国作为唯一押注市场,新加坡、日本、印尼、英国、瑞士等也在遍地开花。最后一大变化则是在机构层面,过去参与海外创新药投资的大多是头部市场化机构,但现阶段,国内一些中小型机构也开始参与其中,并且机构类型呈现多样化。

很显然,当前国内资本在投资海外创新药上,有了更多选择,同时也变得更加开放。

全球化浪潮下,中国资本如何真正走出去?

据华福证券近日发布的研报显示,2025 年 1-5 月,我国创新药海外 BD 交易总额达 455 亿美元,已无限逼近 2024 年一整年的交易数据。而这还只是开始,在多家权威机构看来,今年是中国创新药 BD 交易元年,交易数据还将再创新高。这意味着,全球大药企还将继续“ 扫货” 中国创新药。

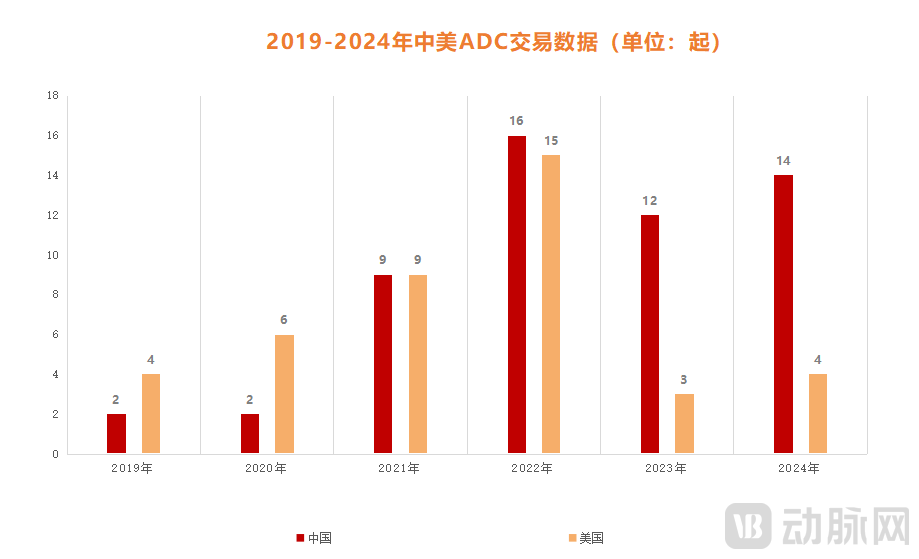

图 6.2019-2024 年中美 ADC 全球交易数据 (数据来源:中信证券;动脉网制图)

这背后的原因不难理解,主要是中国创新药当前的整体质量已显著提升。据悉,2024 年中国在 ADC、细胞疗法、双抗、溶瘤病毒等新兴管线数量占比均跃居全球第一,尤其是 ADC,目前中国已经是全球最大的 ADC 管线对外授权交易国家,国产 ADC 新药约占全球管线比例超过 40%。

正是因为如此,中国创新药正在被全球市场前所未有的所需要。事实上,在频繁的海外 BD 交易中,不少全球大药企已经靠中国创新药实现了逆天改命,以 Instil Bio 为例,其原本是一家 TIL 领域的明星 Biotech,但随着核心管线的失败,其股价一路跌至不足 1 美元,不过后期随着从宜明昂科引进 PD-L1/VEGF 双抗、CTLA-4 抗体迎来突破性进展,其股价一度疯涨至 92 美元,这极大地缓解了这家濒临破产公司的经营压力。事实上,近两年诸如此类的“ 起死回生” 案例还有很多。

由此可见,中国创新药当前正越来越多地参与到全球产业生态之中,而这无疑给了国内资本一个真正走出去的契机,就像当年一批美元基金押注中国创新药一样,国内资本眼下也已经将投资触角伸下了更广泛的市场领域。但这就像中国创新药“ 出海” 一样,海外投资当前也面临着不小的挑战。

首当其冲的就是市场、监管以及文化的差异。以监管为例,不同国家和地区的药品审批标准和流程不尽相同,其临床试验法规、药品注册程序及医保支付体系都各具特色,单一的市场战略显然难以全面应对。这就要求国内资本在向外走的时候,要尽可能地熟悉当地法律法规和市场准则,避免面临合规风险。

其次是投后管理难度较大。因为绝大多数国内资本的重心仍然是在国内,海外市场要么是组建一支小团队,要么就是周期性地进行探访,整体参与感并不强。另外,海外创新药投资所需要的具备国际视野、熟悉海外法规和市场环境的专业人才,国内资本也相对匮乏,因此在管理被投项目上,远没有国内项目来的得心应手。

最后一点则是地缘政治的影响,这当然是不可控的因素,比如欧美国家对本国关键创新药技术的跨境投资审查加强,可能会将一部分国内资本拒之门外,或者在合作上附加很多严苛条件,而这都会在一定程度上损害国内资本在海外的投资利益。

所以,在当前海外投资热上,国内资本应该保持谨慎和理性,要意识到不是所有国内资本都适合“ 出海” 掘金。此外,创新药领域的投资也从来都不是一锤子买卖,它实际上是一个生态圈建设的漫长过程,想要真正走向海外,国内资本应该提前锚定一些具有潜力价值的创新领域,并尽可能地将自身优势应用其中。

只有这样,才能从当前的试水变成未来真正的远航。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App