文 | 锦缎

2025 年的 618「静悄悄」。即使是炮声响了半年的外卖即时零售,市场态势亦波澜不惊——就在本周,雷锋网获得了外卖市场单量份额数据:从日 GMV 视角看,美团、饿了么和京东的市占率约为 7:2:1。

也就是说,一度轰轰烈烈的 「外卖补贴战」,未对市场格局形成冲击,美团的市场份额没有受到影响,甚至还出现了小幅增长。

整个移动互联网时期,从共享经济到内容电商,几乎每轮 「烧钱竞争」 都会深刻地影响市场格局,为何现如今的外卖如此不同?

从市占率、客单价变化等多重数据视角深入研究后,我们可以得出一个初步结论:即时零售的商业体系与竞争壁垒,绝没有媒体舆论想象的那么简单。

01 美团还是那个美团

先来看一组基础数据:

美团:根据雷锋网日前披露的信息显示,自 6 月中旬起,美团的日均单量始终维持在 9000 万量级以上。结合其 2024 年中报信息可知,去年二季度 (4 月-6 月),美团的日均单量约为 6800 万单左右。也就是说,今年同期,美团日单量同比涨幅在 30% 左右。

饿了么:按照雪球最新的外卖市场调研情况来看,饿了么日均单量约为 2900 万-3000 万单,较去年增长的幅度有限;淘宝闪购在一定程度上支撑了阿里系的即时零售新增单量,淘宝此前披露的合计峰值约为 4000 万单。

京东:据调研披露日单量约为 1800-2000 万单,在补贴高峰期间,日单峰值能够触达 2500 万单。

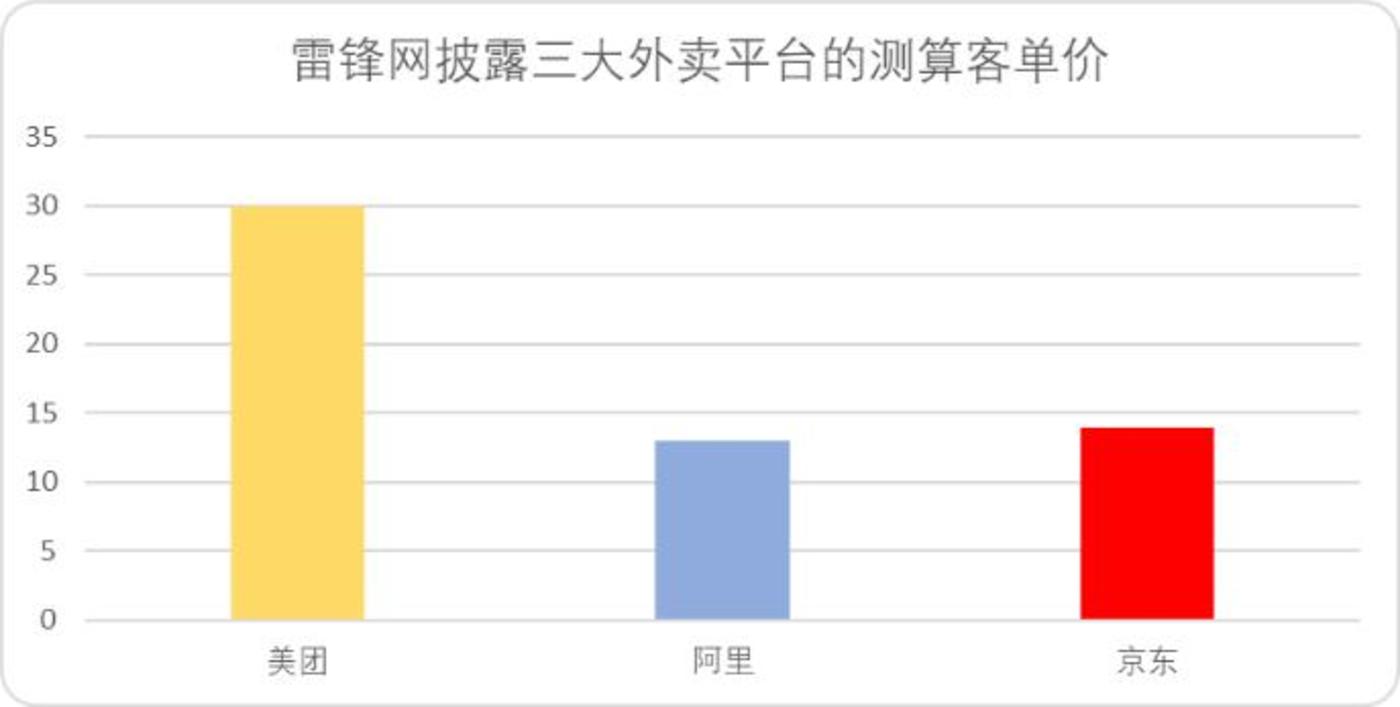

京东和淘宝系新平台切入外卖市场的打法是 「强补贴+副赛道」(奶茶咖啡等饮品)。根据雷峰网的报道,有超过一半的新增订单均来自 「奶咖」 类目,因此客单价相对较低,据推算美团的客单价约为 30 元、淘宝京东约为 13、14 元。

图:三大外卖平台测算客单价,来源:雷锋网,锦缎制图

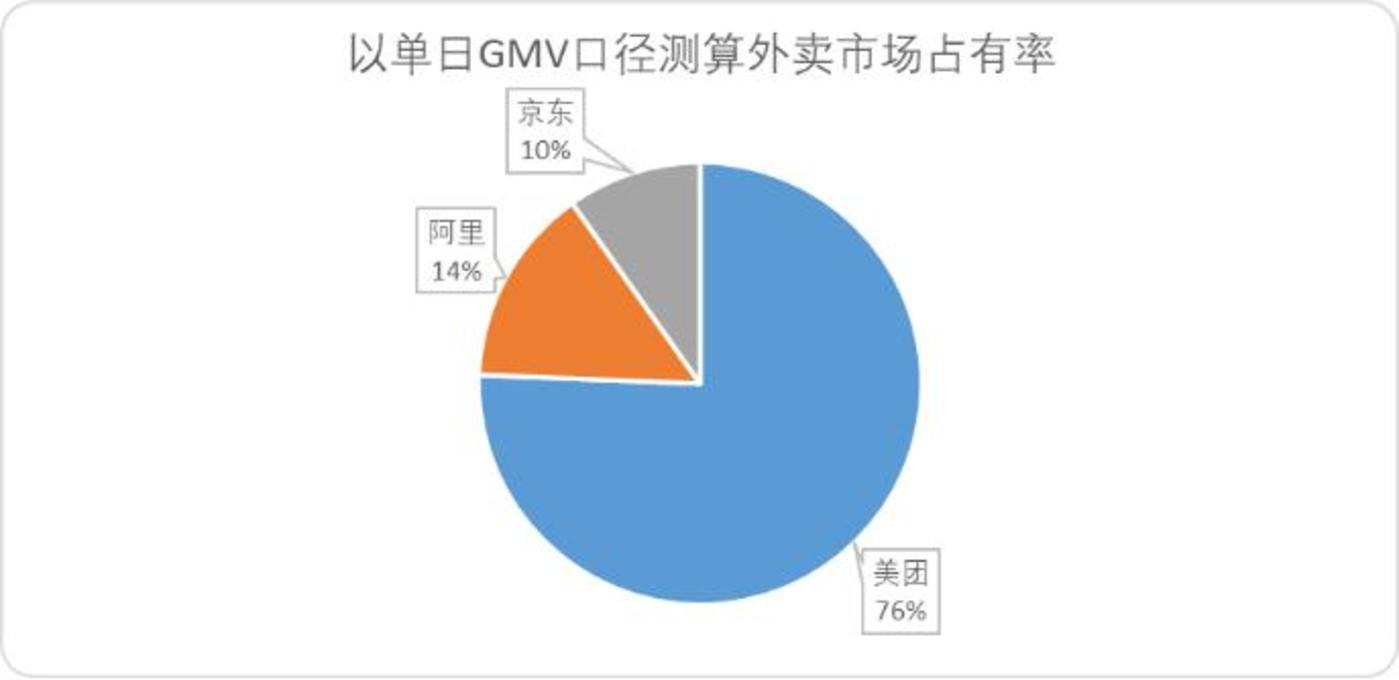

以客单价*单量的角度来看,三者的日均 GMV 分别为 27 亿、5.2 亿及 3.5 亿,按照这种口径计算,可以得出美团、阿里、京东的市场份额约为 7:2:1。

图:以单日 GMV 口径测算外卖市占率,来源:雷锋网,锦缎制图

另外,4 月知名投行摩根也进行了一波测算,假定 25 年和 26 年基准增长率分别为 11% 和 9%,外卖市场最终的份额也均为 7:2:1,贴合日均 GMV 口径下计算的市占率。

由此可得出结论,无论何种口径,在外卖战冲击下,美团市场份额岿然不动,甚至不降反升。美团依旧是那个美团。

02 为何不降反升?

在了解了外卖市场的变化后,最后还是回到核心问题:外卖补贴战打了小半年,美团市场份额不降反升背后,我们能重新认识到哪些即时配送的真实价值?

实际上,从这场战役发展来看,验证即时配送价值的核心标的,仍旧是美团——因为这一轮补贴战,美团其实并没有通过平台补贴+强制要求商家补贴的方式狂打价格战,但其市场占有率并没有因此下滑。

也就是说,即时配送市场绝不是外行想象中的低壁垒,只需要通过价格战就可以攫取份额的零售市场。

那么我们需要继续探析,美团的护城河究竟是什么?

在我们看来,即时零售是最具有 「木桶效应」 的市场,消费者、骑手、商家相辅相成,任何一个环节都决定了平台的高度,无论供给侧、需求侧还是骑手构建的配送渠道都是即时配送业务闭环的关键。

图:即时零售行业木桶效应,来源:网络图片

如果缺少消费者,平台无法吸引更多的骑手和商家入驻,如果缺少商家也是同理,而如果缺少骑手或者订单分配不合理,「即时」 本身便是伪命题。

而美团的核心优势,正是在即时配送市场积累了深刻的行业 Know-how,能够合理平衡三方利益,形成良性闭环。

供给侧,平台能够提供给商家什么样的服务是关键,美团不仅仅本身具备强大的运力,大众点评、食材供应链、支付体系,甚至是基础设施层面的共享出行、充电宝等外溢流量,都是其他平台难以短期内弥补的服务差距 (详见 《美团动作频频,到底是攻是守》)。

就连补贴,也有学问,根据晚点报道,一位外卖创业者曾表示,美团多年积累的一个能力是能够在不同城市不同时段,动态给到商家、骑手和消费者三方最合理的补贴金额。

需求侧,美团能够提供给消费者的选择显然更多,从最基础的日常餐饮到商超零售、日用品、3C 数码,美团拥有即时零售行业最丰富、完善的商品供给,这项能力非一朝一夕所能练就。

根据东吴证券的研报统计,美团单店覆盖率要远高于 NKA 和 CKA(大型/区域连锁品牌),这也意味着供给侧的品类要远高于竞品,这一点其他平台很难快速弥补。

配送运力侧,如何有效调配运力,规划路线,实现运力最大化、骑手收益最大化、履约成本最小化都是一门学问。比起补贴更重要的是,每一笔外卖订单都需要及时配送到消费者手中,短时间内的单量大幅跃升对任何平台而言都是巨大挑战。

目前三大平台中,就平台标准的履约时间来看,4 月末,知名媒体 《生活帮》 做了相应的实测,美团饿了么用时相近,京东会卡单,履约时长多了 10 分钟。

同时,雪球的调研也显示,目前的 UE 模型下,新平台的履约成本要高于老平台,这也意味着就现如今的模型而言,如果未来有更多的订单量,新平台本身需要解决履约承载能力不足、亏损持续扩大的现实问题。

图:新平台单量承载测算,来源:雪球 derekfromscratch《黄蓝红三家外卖调研更新》

综上所述,现阶段正是因为即时配送行业新旧平台存在着 Kown-how 的认知差距,同时履约和供给的差距也很大,很容易导致新平台通过补贴吸引来的新用户,在后续消费时又回到了美团这样的成熟平台。这才会出现外卖大战越凶,新平台补贴越猛,美团市占率岿然不动、不降反升的 「新客虹吸」 效应。

也就是说,京东外卖和淘宝闪购的入局,通过补贴拉来了一批新用户,共同把外卖市场的蛋糕做大了,但新平台能力还不够,不足以承接这波流量,导致外溢到美团,反而让美团的市场地位更加稳固。

当前即时配送行业的竞争格局清晰地表明:仅靠价格补贴难以撼动市场根基。美团市场份额的稳固,揭示了即时零售绝非一个低壁垒、仅靠烧钱就能抢夺份额的市场。

因此,这场持续半年的补贴战,恰恰证明了即时零售的成功,最终依赖于对全链条运营效率的精耕细作和长期积累的生态优势,这是新入局者短期内难以复制的核心竞争力。

再借用最近大火的马伯庸小说改编的电视剧 《长安的荔枝》 做个比喻,从岭南到长安配送荔枝,路途中用什么载具、什么容器、哪条路线,何种交通工具都需要经过严密的计算才能成型,如果李善德没有把亲身经历计算后的可行性交给右相,这趟差事谁来也不行。

而商业世界没有集权,谁又会轻易交出长期积累的秘密呢?

03 引申思考:「奶咖」 在外卖大战中的作用究竟有多大?

在这场外卖大战中,最引人瞩目的现象当属 「奶咖」 的出圈。客观上,它为市场后入者带来了流量破局效应,塑造了单量繁荣,赚足了眼球;但在本质逻辑上,我们很可能高估了它在这场战役中的长期价值。

这也是本篇研究内容的引申思考命题:「奶咖」 在外卖大战中的作用究竟有多大?

根据晚点的报道,今年以来外卖市场每日增加的 4000 万+订单量,接近 2000 万单,都是奶咖贡献的。

这便是单量和客单价走出剪刀差的最大原因,但问题是奶咖真的能持续带动外卖市场的繁荣吗?答案显然是否定的。

首先,奶咖本就是餐饮消费中最不具备刚性需求的品类,不具备长期的稳定性。

其次正是因为非刚性的原因,奶咖是消费相对敏感的外卖产品,奶茶咖啡本就是一类 「便宜了就点,平时可喝可不喝」 的潜在消费品,因此补贴能起到更强的带动作用。据凤凰网科技报道,京东对于库迪的补贴大致在每月两亿左右。

去年我们分析过,1 块钱的差价=1 块钱骑手的时间价值,反向推算 1 元补贴拉动的消费群体月收入约 700 元左右,以每单 2-3 元推算,实际带动了近 2000 元的敏感型消费者,体量很夸张,一旦补贴退坡,需求量可能会出现大幅度的下滑。

最后也是最明显的原因,过低的客单价不足以长期支撑平台维持合理的 take rate,以美团为例,餐饮行业平均的 take rate 只有 6%-8% 左右,以客单价 15 元计算实际平台的利润不足 1 元,长期的高额补贴显然不现实。

综上所述,以奶咖构建的 「单量繁荣」,本质是不可持续的 「非理性繁荣」。

而对于追踪即时零售长期逻辑的投资者而言,想要拨开 「非理性繁荣的表征」,其实有两个非常好的标准:

新增单量中补贴的贡献占比有多少?

刚需外卖消费的占比有多少?

这两项数据反应的是稳定消费者的比例,以及补贴退坡后的转化率及复购率,这才是平台真正的长期价值。

而这两个问题的答案,我们实则已经在本文第二部分给予了揭示:这一轮补贴战,消费侧的补贴最少的还是美团,根据雪球调研,美团每单补贴仅为 0.1 元左右。

归根到底一句话,对于消费者来说,薅 「奶咖」 羊毛是生意,一日三餐才是生活。而能满足消费者生活所需的平台,才具有不可替代的价值和长久竞争力。