在国内动力电池产能过剩、价格内卷升级的背景下,国轩高科(002074.SZ) 交出一份超预期的中报。

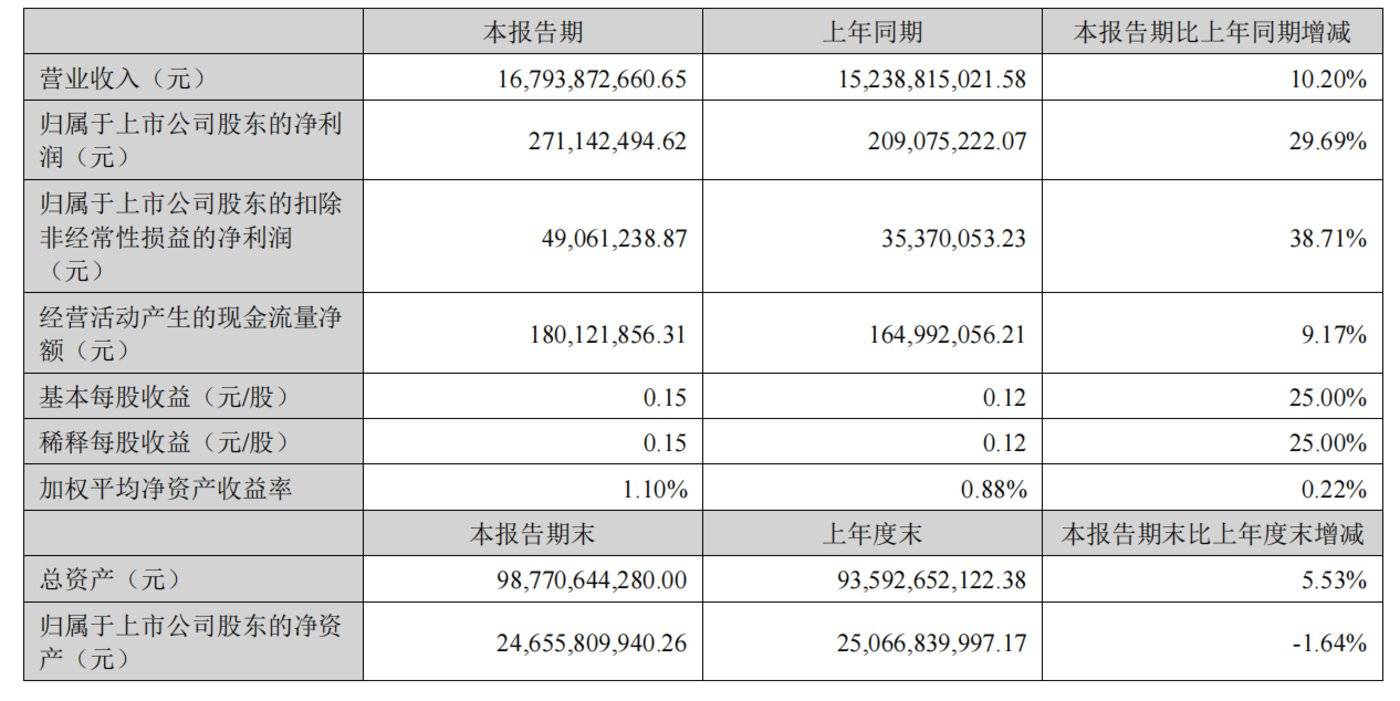

公司日前发布的 2024 年半年度报告显示,上半年,公司营业收入 167.9 亿元,同比增加 10.2%;归母净利润 2.71 亿元,同比增加 29.69%。

不过,如此亮眼的逆势增长并未给公司带来多少真金白银,财报显示,国轩高科扣非后归母净利润为 4906 万元,同比增长 38.71%,依然在低位徘徊。

赚钱能力与其市占率及营收规模持续不匹配,缘于国轩高科多因素吞噬利润的状况没有明显改观,而眼下公司急于大规模海外扩张,将加剧资金挑战。

海外业务拉动增长,国内份额下降

国轩高科是 A 股首家上市的动力电池企业,公司业务包括动力电池系统、储能电池系统、输配电设备三大板块,其中动力电池系统产品贡献 7 成左右营收,储能电池系统产品营收占比超过 2 成。

2023 年以来,海外市场需求旺盛,为消化过剩产能,寻找增量市场,国内动力电池企业龙头加速出海。海外市场开拓被国轩高科视为当下第一要务,公司曾表示,在 「稳步提升国内市场份额的基础之上,细分全球市场,逐步组建全球市场体系,开拓亚太、欧非、美洲三大海外市场,提升竞争优势」。

今年上半年,国轩高科的逆势增长与公司加速开拓高毛利的海外市场有关。

财报显示,2024 年上半年,公司海外地区 (含港澳台) 营收为 55.271 亿元,同比大增八成,占总营收的比重从 2 成跃增至 3 成。

据韩国市场调研机构 SNE Research 发布的数据,今年上半年,全球电动汽车动力电池用量达到 364.6GWh,同比增长 22.3%。国轩高科电池装车量为 9GWh,同比增长 38.2%,位居全球第八。

但在国内市场,公司市场份额有所萎缩。中国汽车动力电池产业创新联盟发布的 2024 年上半年电池市场数据显示,2024 年上半年,国轩高科的装车量在国内动力电池企业中排名第五,与去年相比,排名相同,但装车量的市占率下降 0.42% 至 3.56%

传导至业绩,今年上半年,国轩高科国内市场营收 112.67 亿元,同比减少 7.5%。

多因素侵蚀利润,提速扩产加重隐忧

2024 年上半年,面临激烈的价格竞争,国轩高科两大主力产品动力电池系统和储能电池系统不仅实现营收增长,而且价格坚挺,实属不易。期内公司动力电池系统和储能电池系统的毛利率分别为 13.57%、23.87%,同比分别增长 2.65%、36.95%。

营收和毛利向上,公司的赚钱能力并没有改观。今年上半年国轩高科信用减值损失和资产减值损失合计 5.59 亿元,同比增长 76.8%。值得关注的是,随着电池技术路线的迭代,尤其是固态电池赛道愈发火热,近两年,国轩高科明显加大研发投入,今年上半年公司研发费用 9 亿元,直接影响了当期利润。

财务费用方面,财报显示,今年上半年国轩高科财务费用 3.7 亿元,同比增长 36 倍,原因是 「本期汇兑收益减少所致」。拉长时间线看,从 2019 年起,国轩高科的财务费用开始不断升高,当年财务费用仅 1.35 亿元,今年上半年公司财务费用达同期史上最高,其中利息费用高达 6.44 亿元。

高企的利息费用背后是公司不断走高的有息负债,财报显示,今年上半年,公司的有息负债超过 390 亿元,其中短期借款攀升至 178 亿元,同比增长 56%,货币资金 142 亿元。而高额的应收账款进一步拖累公司现金流,财报显示,截至 2024 年 6 月末,公司应收账款 172 亿元,上半年公司经营活动产生的现金流量净额仅 1.8 亿元。

资金捉襟见肘,国轩高科并未因此放慢扩张脚步,公司曾表示,「海外市场是实现公司业务增量的重要途径,公司将坚定不移地实施全球化策略」。钛媒体 APP 留意到,近一年,国轩高科加速海外扩张,中报显示,公司在美国芝加哥、密歇根、斯洛伐克、阿根廷、摩洛哥、越南等地的十大生产基地布局初步形成,覆盖材料、电芯、Pack 产品线。

近日,马来西亚国家新闻社消息显示,国轩高科将在马来西亚建立电池组装厂,以扩大在东南亚的影响力。可以预见,随着海外基地的建设,流动性捉襟见肘,国轩高科将会通过融资贷款进行产能扩张,公司的财务负担将进一步加剧。

对于国轩高科加速海外扩张,国际智能运载科技协会秘书长张翔向钛媒体 APP 分析称 「国轩高科大力发展海外市场是正确的战略,因为中国零部件企业目前正在加速出海,是千载难逢的好机会,企业不愿错过,所以国轩高科会选择在高负债的情况下扩张」。

不过,张翔同时提到 「目前海外市场以欧美市场为主,中国的电池技术在欧美市场虽然占优势,但面临着很大的不确定性,尤其是政策风险。」 他认为,未来欧美政府如果收紧政策,进一步打压中国新能源技术,可能存在的一种情况是,未来中国的电池厂家即便在海外投产,以后可能还是没有办法拿到政策补贴。(本文首发于钛媒体 APP,作者|张孙明烁)