作为城商行的头部玩家,江苏银行近日发布中报。

先总揽一下业绩:今年上半年,江苏银行实现营收 416.25 亿元,同比增长 7.16%。归母净利润 187.31 亿元,同比增长 10.05%。不良贷款率 0.89%,拨备覆盖率 357.20%。整体来看,江苏银行延续了一季度财报净利润 (同比增长 10.02%) 两位数增长的发展态势。

上半年,江苏银行管理层变动密集。4 月 15 日,江苏银行董事会通过决议,决定聘任袁军为该行行长,并提名为董事候选人。袁军到任后,江苏银行管理层架构调整为 「一正五副」,江苏银行在任的副行长还有五位,分别为吴典军、周爱国、罗锋、高增银、丁宗红。

对公踩油门,零售现疲弱

上半年、尤其是二季度,江苏银行的信贷投放相当强劲。

截至 2024 年上半年末,江苏银行贷款余额达到 2.05 万亿元,同比增幅达到 17.61%。上半年贷款余额新增 1604 亿,其中对公贷款、个人贷款分别新增 1975 亿、减少 180 亿。对公贷款主要投向基建类、制造业和科研及技术服务业,分别新增 888 亿、756 亿,分别占对公贷款增量的 45%、38.3%。

单从二季度来看,江苏银行新增贷款 1499 亿元,其中对公贷款就高达 1190 亿元,占比高达 79.43%。

相较于对公业务的高歌猛进,零售业务则略显疲态。

江苏银行 2024 年中报

上半年,该行零售贷款占比持续下降,占比较年初下降 3.6 个点至 30.9%,自 2021 年以来维持下降趋势,其中按揭、信用卡、消费贷、经营贷分别较年初均出现下滑,消费贷、经营贷余额分别减少 135 亿、57 亿,按揭贷款减少了 6 亿。

江苏银行的对公高增或与江苏上半年社融表现相印证。上半年江苏省社会融资规模增量为 2.19 万亿元,居全国第一。6 月末,江苏省金融机构本外币贷款余额为 25.58 万亿元,同比增长 11.7%,高出同期全国增速 3.4 个百分点。

在存款端,对公强势的特点依然明显。 上半年,该行存款较年初净增 2161 亿,其中对公和零售分别净增了 2176 亿、948 亿。存款定期化依然显现,整体定期占比达到了约 65.4%,尤其企业定期存款规模在 2023 年出现下滑之后,再度出现明显高增长。

不过,江苏银行在中报透露,公司将进一步推动零售战略转型,合并成立零售信贷部,负责全行零售信贷业务经营,下设四大业务板块,实现个人信贷全客户、全产品、全渠道整合,零售战略布局、资源配置及业务协同更加敏捷化。

「其他办公及行政费用」,半年增长近 10 亿

在资产质量方面,各项指标反映出该行资产质量较为稳定,但也显示出不小的压力。

上半年,该行不良率为 0.89%,保持低位;关注类贷款余额 286.9 亿元,较上年底上升 0.08 个百分点,关注类贷款占比 1.40%、正常类贷款迁徙率 1.54%,均在持续提升。这几项数据显示出,未来该行的不良贷款规模还会持续增加。

按行业来看,批发和零售业、房地产业以及个人经营贷款不良贷款率较高,分别为 2.83%、2.08%、1.58%,较去年末分别上升 0.29 个百分点、0.18 个百分点、0.09 个百分点。

值得注意的是,上半年该行核销规模达到了 108.62 亿,而去年同期这一数据仅 68.85 亿元。此举导致了该行的拨备覆盖率显现了明显下降——拨备覆盖率为 357.19%,,较上年底下降了 32.33 个百分点。

来源:江苏银行中报

此外,在行业普遍降本增效的大背景下,该行的费用支出却出现了明显抬升。

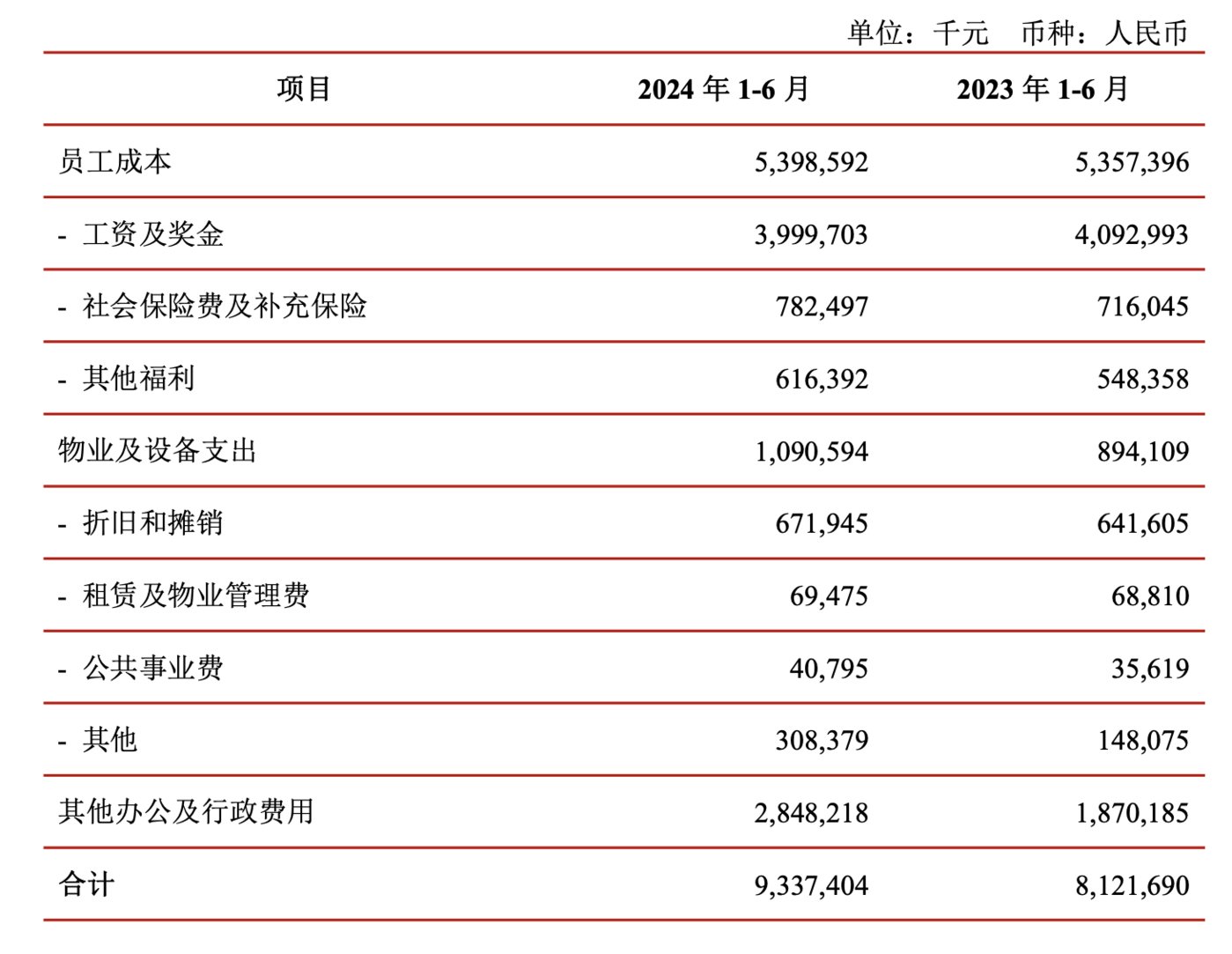

中报显示,该行发生营业支出 171.68 亿元,同比增长 4.86%,其中业务及管理费 93.37 亿元,同比增长 14.97%。

其中,该行员工成本 53.99 亿元,同比增长 0.77%,员工成本主要包括了工资及奖金、社会保险费及补充保险以及其他福利;物业及设备支出 10.91 亿元,同比增长 21.98%;其他办公及行政费用 28.48 亿元,同比增长 52.3%,半年增长了近 10 亿元。(本文首发于钛媒体 APP,作者|蔡鹏程,编辑|刘洋雪)

更多宏观研究干货,请关注钛媒体国际智库公众号: