文 | 观潮新消费

二季度接近尾声,营养品行业可谓几家欢喜几家愁。

从品牌商视角来看,「营养膳食补充剂第一股」 汤臣倍健 2024 年上半年面临营收和利润双降的颓势,其中营收同比下滑了 17.56%,归母净利润同比下滑 42.34%。

另一家龙头企业健合集团则与之相反,在婴幼儿营养品及护理用品业务面临结构性困境时,成人营养品业务挑起增长大梁,实现了双位数的业绩增长。

反观生产商,仙乐健康、嘉必优、新和成等扎根不同品类的产业链上游企业普遍迎来了业绩预喜,其中 ARA 龙头嘉必优预计净利润实现翻倍增长。

品牌商因竞争激烈导致业绩分化,供应商则普遍赚得盆满钵满,喜忧参半的业绩预告中,唯一能确定的是营养品赛道真的火了。

品牌商酣战

此前观潮新消费曾在文章 《国潮风云|汤臣倍健 VS Swisse:谁是年轻人的 「续命药」?》 中指出,汤臣倍健和健合集团旗下的 Swisse 分别位居 2023 年淘系平台保健食品类目的 TOP2 和 TOP1。

两者在淘系平台保健食品类目下的市占率之和达到 10%,位居其后的三四五名市占率之和不足 5%,作为业内两大令人难以望其项背的存在,其业绩变动亦是行业的晴雨表。

先来看汤臣倍健。

汤臣倍健成立于 1995 年,是中国最早一批入局营养保健食品的品牌,2002 年率先将膳食营养补充剂引入非直销领域,2010 年登陆 A 股,成为 「营养膳食补充剂第一股」。

2017 年,汤臣倍健正式进入策略转型期,提出 「大单品+电商品牌化+跨境电商」 三大关键词。通过收购和其自身的不断发展,汤臣倍健已经成长为国内少有的多品牌、大单品、全品类布局的企业。

近日,汤臣倍健发布了 2024 年半年报,财报显示,今年上半年,汤臣倍健营收同比下滑 17.56% 至 46.13 亿元,净利润同比下滑 42.34% 至 8.91 亿元。

其中,主品牌 「汤臣倍健」 以及子品牌 「健力多」「Lifespace」 营收分别同比下滑 19.77%、16.81% 和 24.79%,境外 LSG 则同比略降 4.72%。

在营养品加速渗透的当下,作为营养保健品龙头的汤臣倍健,业绩下滑颇为蹊跷,毕竟 2023 年财报中,汤臣倍健的营收和净利润还分别实现了 19.66% 和 26.01% 的增长。

但事实上,汤臣倍健对业绩变脸早有预兆。今年 3 月,汤臣倍健董事长梁允超在致股东信的开头便直言:「这个数字剔除全行业性的阶段性高增因素外,客观来看,没有任何自喜的理由。」

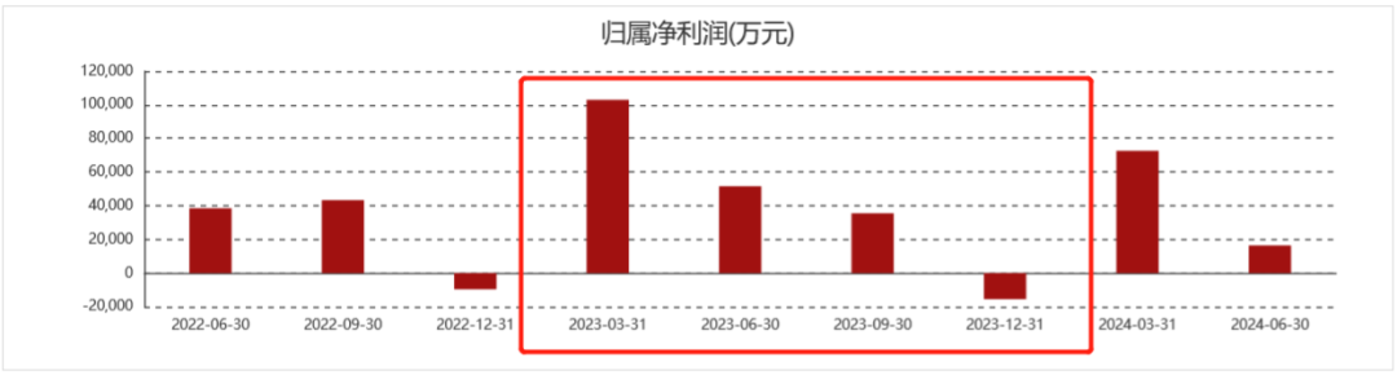

拉长时间线会发现,汤臣倍健 2023 年单季度归母净利润持续下滑,四季度直接出现了 1.55 亿元的亏损。

2024 年一季度,汤臣倍健开始恢复元气,但同比 2023 年一季度,营收和归母净利润分别下滑 14.87% 和 24.93%。

二季度也不容乐观,汤臣倍健营收和归母净利润同比去年分别下滑 20.93% 和 68.12%,另外环比一季度,两项数据也分别下滑了 25.66% 和 77.36%。

对于业绩萎靡的原因,汤臣倍健在财报中表示,上半年消费环境持续发生变化,行业竞争加剧,公司阶段性经营策略未能有效推动年初预期目标的实现,再加上去年业绩的高基数影响。

为了应对激烈的行业竞争,汤臣倍健即便营收放缓也不敢放松对市场的投放力度。

2024 年上半年汤臣倍健销售费用超过 18 亿元,与去年持平。其中占大头的三项支出分别是市场推广费、平台费以及广告费,在市场推广费和广告费均有下滑时,拉动成本增长的便是平台费。

财报显示,2024 年上半年,汤臣倍健花费的平台费用达到 5.32 亿元,同比去年增长 20.48%,主要系电商平台结构变化及付费流量增加所致。

但平台费用的支出并未带来线上业绩的增长。2024 年上半年,汤臣倍健线上渠道营收同比下滑 20.54%,另外占收入主体的线下渠道,营收增速也同比下降了 15.82%。

对比汤臣倍健,Swisse 的业绩颇为喜人。

2015 年 9 月,当时还未更名的健合国际 (原名合生元) 斥资 13.9 亿澳元收购 Swisse 83% 的股权。之后又以 3.11 亿澳元收购 Swisse 剩余小股东 17% 的股权,实现 100% 控股 Swisse。

在健合国际的主导下,Swisse 在中国的业绩进一步爆发。健合集团财报显示,2023 年以 Swisse 为主的成人营养与护理用品业务营收 61.45 亿元,同比增长 34.8%。从 2015 年被收购至今,Swisse 销售额已经增长 3 倍。

健合集团 2024 年上半年业绩预告中指出,公司预期经调整可比纯利将较去年同期录得 30% 至 40% 的跌幅,其中婴幼儿营养及护理用品业务预期录得双位数降幅,而成人营养即护理用品业务依旧保持了双位数增长。

与汤臣倍健一样,为了扩大市占率,Swisse 的销售成本也在逐年攀升,2023 年健合集团成人营养即护理用品业务的销售及分销成本达到 23.38 亿元,同比增长 23.4%。

整体来看,营养品行业下游正陷入酣战,各品牌投入力度都有所加强,其中渠道是核心变量。

90 年代起家的汤臣倍健一直以线下渠道为核心,单从境内收入来看,线下渠道占比达到 78%。但从行业数据来看,线上渠道已成为核心,汤臣倍健在 2023 年财报中提到,国内膳食营养补充剂渠道中,线上渠道预计占比 56%,直销渠道 20.8%,药店 16.4%,现代商超 1.4%,其他渠道 5.4%。

与此同时,近年来营养保健品在线下销售情况并不乐观,中康 CMH 零售市场数据显示,2023 年中国药店膳食营养补充剂整体增速为-5.4%,2024 年上半年再度下降 20.5%。这也进一步削弱了汤臣倍健的地位。

线上渠道亦有分化,其中抖音增速最快,魔镜洞察数据显示,抖音保健食品类目在 2023 年实现了翻倍增长,而淘系和京东增速分别仅有 7.1% 和 16.3%。

根据蝉魔方数据,2023 年 5 月-2024 年 4 月,保健食品类目 TOP3 分别为诺特兰德、仁和与五个女博士,汤臣倍健与 Swisse 分别位居第八和第五。

两家巨头尚未在新兴渠道拔得头筹,这也成了其余品牌加速占据市场的机会,市场竞争也持续激化。

「卖水人」 发财

欧睿数据显示,2023 年中国维生素与膳食补充剂行业零售总规模达到 2253 亿元,较上年增长约 11.6%。此外,相比于发达国家,我国膳食营养补充剂的渗透率还远远不足,人均消费约为美国的 22%。

另一方面,营养品行业市场集中度不高,位居第一的汤臣倍健市占率为 10% 左右,CR3 为 22.8% 左右。大体量、高增长潜力以及低市场集中度决定了营养品行业仍有跑马圈地的机会。

因此当下游品牌商攻城略地,上游的 「卖水人」 普遍迎来了 「天降横财」。

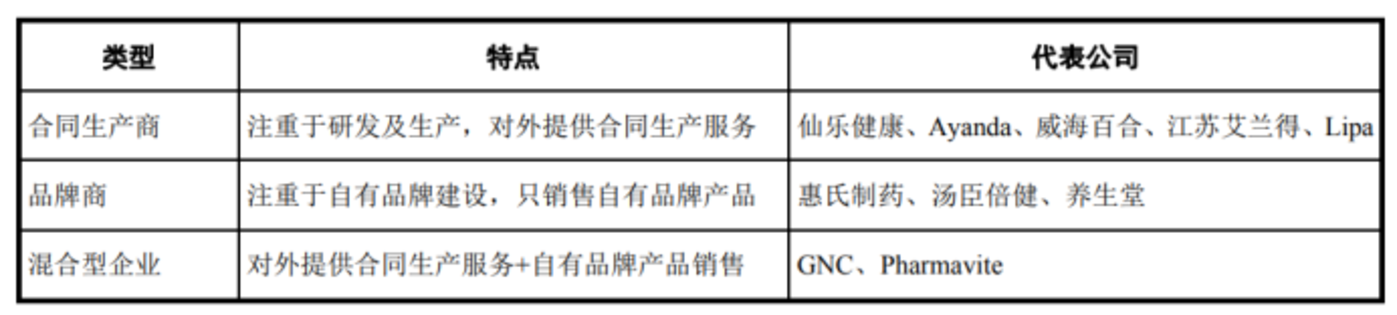

首先来看仙乐健康。仙乐健康是国内第一家以营养健康食品 B 端业务为主营业务的上市公司,也是国内少有的 n 可供应软胶囊、营养软糖、饮品、片剂、粉剂和硬胶囊多种剂型的营养品生产商。

(图源仙乐健康招股书)

仙乐健康近日发布的 2024 年半年报中指出,2024 年上半年营业收入约 19.90 亿元,同比增长 28.85%;归属于上市公司股东的净利润约 1.54 亿元,同比增长 52.66%。

对于业绩增长,仙乐健康表示受益于中美欧研发、供应链、销售协同体系以及销售组织革新,公司抓住全球营养健康食品行业稳步增长,市场需求增加的契机。

踩准全球营养品市场的增长趋势,离不开仙乐健康这些年不断的 「南征北讨」。2016 年仙乐健康收购了德国 Ayanda 公司,后者是欧洲五大软胶囊制造商之一;2022 年仙乐健康斥资 12 亿元收购美国营养补充剂 CDMO 企业 Best Formulations。

随着版图的扩张,仙乐健康的全球化格局也在不断变化。上市当年 (2019 年),仙乐健康在中国、美洲、欧洲以及其他地区的营收占比分别为 60.85%、10.25%、27.67% 和 1.22%,2023 年,上述数据已经变成 51.67%、29.15%、14.77% 和 4.41%。

其中美洲市场是最大的变量,单从收入来看,美洲市场营收从 2019 年的 1.6 亿元增至 2023 年的 10.4 亿元。

作为全球营养品最大的市场,美洲地区收入占比的提高也更加巩固了仙乐健康的全球化地位,另一方面,分散的市场布局得以让仙乐健康吃到全球营养品稳定增长的红利。

除了仙乐健康,其他细分品类龙头也获得了不错的增速。

比如维生素龙头新和成,据业绩预告,2024 年上半年新和成归母净利润预计可达 20.77 亿元-22.25 亿元,同比增长 40%-50%。

这一方面源于新和成自身在维生素领域多年来的布局,目前新和成在国内维生素市场的市占率为 14%,还是国内最大的维生素 A 和维生素 E 的生产商。

另一方面也离不开维生素行业目前遇到的变化。据媒体报道,截至 7 月 31 日,维生素 A 市场价自 2023 年 12 月以来大幅上涨 81.2%;维生素 E 市场价自 2023 年 12 月以来大幅上涨 103.8%;维生素 D3 市场价自今年 5 月底以来涨幅超过 330%。

此外,今年 8 月初,海外化工龙头巴斯夫德国工厂发生爆炸,百川盈孚数据显示,维生素 A 和维生素 E 市场价单日分别上涨 27.55%、13.09%。

再如国内最大的 ARA 供应商嘉必优,今年上半年预计实现营业收入为 2.4 亿元到 2.8 亿元,同比增长 20.75% 到 40.87%;预计净利润为 6100 万元至 7300 万元,同比增长 75.05% 到 109.49%。

纵观 「卖水人」 们的发财思路,首先离不开全球营养品行业普遍性的增长。

受大流行影响,消费者健康意识与日提升,「以养代医」 观念日趋流行。与此同时全球老龄化程度不断加深,年轻群体也更加注重身体健康,营养品在全龄段的渗透率都有提高。

根据欧睿数据,2023 年全球营养健康食品零售规模超过 1870 亿美元,过去三年的年均复合增长率为 6.5%,预计未来三年将保持 6% 的稳健增速。

从地域分布来看,美国营养品市场规模最大,中国营养品市场增速最快,这两者已成为国产营养品厂商的必争之地,也决定了国产厂商的市占率上限。

与此同时,国产厂商自身综合实力也在与日提升。

众所周知,营养保健食品领域长期以来都由国际巨头主导话语权,但随着国产厂商实力的增强,反攻的趋势日益明显。

此前我们便提到仙乐健康制定的辅酶 Q10 软糖剂型标准,在今年 7 月通过了美国药典委员会的审核,将于 12 月 1 日在全球实行。

再比如,欧盟委员会近日在官网发布公告,嘉必优藻油 DHA 已获得欧盟委员会授权,作为新资源食品在欧盟市场销售,该产品的应用范围涵盖婴幼儿食品领域,这也表明嘉必优藻油 DHA 产品已达到欧盟安全标准。

不过在部分细分领域,国产厂商与外资仍有差距,比如益生菌,菌株的开发始终是卡住国产厂商命脉的环节,时至今日,国内益生菌产品的菌株仍有 85% 垄断在杜邦和科汉森手中。

结语

无论是下游品牌商的激烈酣战,还是上游供应商的蒸蒸日上,都昭示着营养品行业发展势头锐不可当。

但站在当下,仍需要指出的是,国内营养品仍缺乏明确的概念界定和法律地位。

过去被官方盖章认证的一般是保健食品,但随着功能性食品逐渐流行,概念再度多样化,加剧了消费者辨识的难度,也不利于行业的统一发展。

比如保健食品一般有官方授权的 「蓝帽子」 认证,而功能性食品则缺乏法律地位,本质上仍是普通食品,广告宣传也不可直接提相关功效。

但在营销概念层出不穷的当下,想要避开官方 「雷区」,拐弯抹角提功效并不困难,更何况不少保健食品企业也开始效仿功能性食品的思路,将产品做得更加零食化、轻量化,更模糊了两者的区别。

即便是头部企业,对所属行业也缺乏统一定义,比如汤臣倍健在年报中将自己纳入 「膳食营养补充剂行业」,而仙乐健康的财报则强调自己是 「营养健康食品企业,并具体划分了保健食品、营养功能食品、特殊膳食食品和营养强化食品四个类目。

另一方面,相比于西方,中国还有滋补养生的理念,东阿阿胶、同仁堂等中药老字号企业以及燕之屋等滋补食品企业近几年也乘着大健康概念的风行发展得如火如荼,这对本就模糊不清的营养品行业而言更是雪上加霜。

营养品发展已经势不可挡,尤其是当下正不断演化出诸多细分品类,除了维生素、矿物质这类传统营养品,护眼、护肝、心血管健康、骨骼发育等细分需求不断壮大。

但在风口起舞前,给予明确的法律地位和概念界定仍是当务之急。