9 月 23 日,陕西科隆新材料科技股份有限公司 (下称 「科隆新材」) 将北交所 IPO 上会,公开发行不超过 1500 万股。

天顺财经 APP 注意到,科隆新材的实控人携子在公司 IPO 前夕突然收到监管层的警示,并且在股权转让方面,公司还存在几乎同一时间段每股股价的价格相差较大的情况,而对于该现象,科隆新材还试图让其在公开资料中 「消失」。业绩方面,科隆新材 2023 年的业绩出现了暴增,但增长的合理性却受到监管层的密切关注。

业绩飙增

科隆新材主营业务为液压组合密封件和液压软管等橡塑新材料产品的研发、生产和销售以及煤矿辅助运输设备的整车设计、生产、销售和维修。

2021 年-2023 年和 2024 年 1-6 月 (下称 「报告期」),科隆新材分别实现营业收入 3.13 亿元、3.29 亿元、4.42 亿元、2.07 亿元,净利润分别为 6612.16 万元、5197.05 万元、8336.81 万元、2991.17 万元,其中 2023 年公司业绩飙升,营收和净利润分别同比增长 34.23%、60.41%。

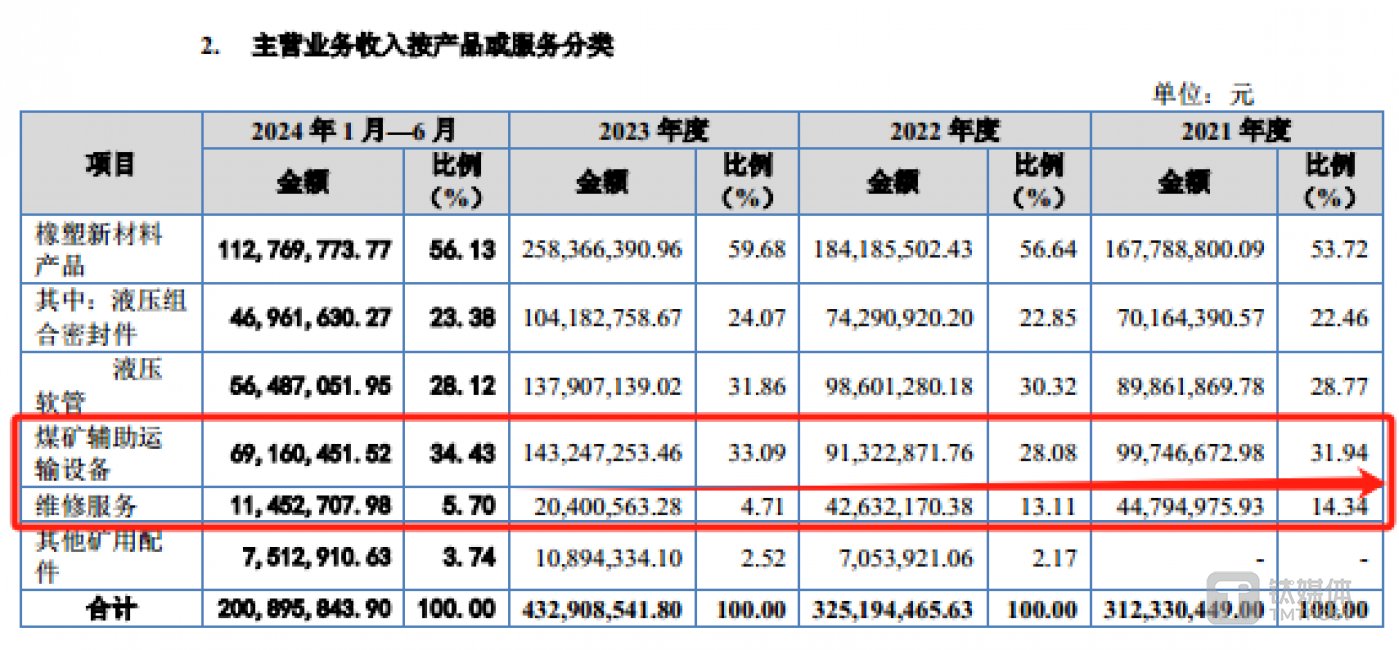

从产品或服务上看,科隆新材主要拥有橡塑新材料产品、煤矿辅助运输设备、维修服务等,具体情况如下:

可见,除了煤矿辅助运输设备、维修服务的收入在波动或下滑之外,其余产品的收入均在持续增长。而值得一提是的,公司这几年关于煤矿辅助运输设备产生的销售额和国内行业发展轨迹大相径庭。

从上表可知,2022 年,煤矿辅助运输设备收入同比下滑了 8.44%,2023 年却同比上升了 56.86%。然而,根据国家统计局数据显示,2021 年全国原煤产量同比增长 5.7%,全国煤炭产量逐渐复苏;2022 年全国原煤产量同比增长 10.5%,增幅较高;2023 年上半年全国原煤产量同比增长 4.4%,全年全国规模以上工业原煤产量同比增长 2.9%。也就是说,在行业大幅增长的情况下,科隆新材相关产品却下滑,而行业增速放缓时,业绩却大幅提升。

科隆新材竞争对手亚通精工的财务数据显示,2022 年矿用辅助运输设备大幅上升、2023 年上半年下降。亚通精工对此表示 「2023 年上半年因煤矿企业在矿用车采购方面略有放缓,导致矿用车的收入占比有所下降」,而这似乎也和行业数据较为匹配。

对此,北交所要求科隆新材说明发行人煤矿辅助运输设备 2022 年收入有所下滑、2023 年 1-9 月收入大幅增长,收入增速提升的趋势与 2023 年全国煤炭产量增速较上年放缓的趋势不匹配的原因;发行人与亚通精工均销售矿用辅助运输设备,收入变动趋势相反的合理性;2023 年煤矿企业是否放缓矿用车采购,发行人对煤矿辅助运输设备主要客户收入增长是否符合行业趋势。

股权转让疑云

科隆新材成立于 1996 年,并于 2022 年 9 月在新三板挂牌。截至招股说明书签署日,邹威文、穆倩夫妇合计持有科隆新材 51.34% 的股权,均为公司实控人。

天顺财经 APP 注意到,在科隆新材的历史沿革中,公司股权的转让价格却不仅没有跟随公司的业绩上涨,反而在 4 个月的时间内 2 次下调每股的转让价格。

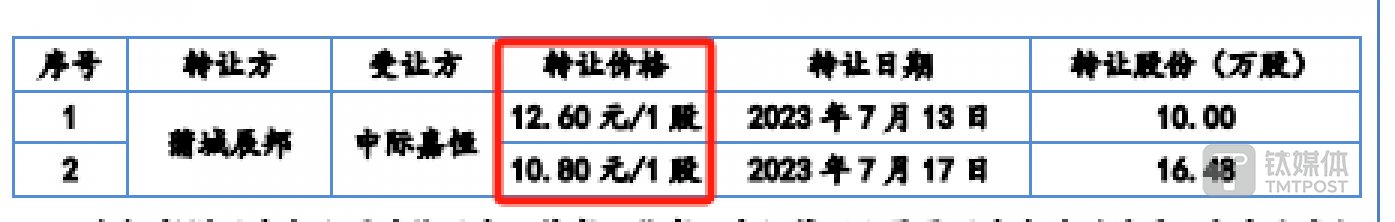

2023 年 7 月,蒲城辰邦将其持有科隆新材的股权转让给了中际嘉恒,具体情况如下:

其中,蒲城辰邦转让科隆新材的股权价格出现了两个价格,分别为 12.6 元/股、10.8 元/股,价格相差较大,并且受让方均为中际嘉恒。仅仅相差 4 天时间,科隆新材每股就少了近 2 元。

时间线再往前倒推 4 个月 (即 2023 年 3 月),原上智谷当时以 14.5 元/股的价格对科隆新材进行了增资,这一价格远高于 4 个月之后蒲城辰邦的转让价格。

难道是因为公司在 2023 年的业绩不佳,导致原股东不得不打折转让?天顺财经 APP 翻阅招股书发现,2023 年科隆新材营收和净利润不但没下滑,还分别同比增长了 34.23%、60.41%。在业绩暴增的情况下,为何科隆新材的每股价格却在不断下滑?

除此之外,对于 2023 年 7 月的股权变动的事件,科隆新材可能还要给投资者一个 「交代」。据悉,科隆新材提交的申报稿于 2023 年 10 月被北交所受理,换言之,上述股权变更是发生在科隆新材提交 IPO 资料之前。

令人意想不到的是,天顺财经 APP 在科隆新材的首份申报稿 (即 2023 年 10 月 31 日) 中搜索关键字中际嘉恒,搜索结果为未找到任何相关信息,并且在搜索关键字蒲城辰邦,仅在对赌协议中发现相关信息。这也意味着,2023 年 7 月,科隆新材的股权转让事件,公司未披露。如此信披质量是否涉嫌信披违规?

IPO 前夕实控人携子被警示

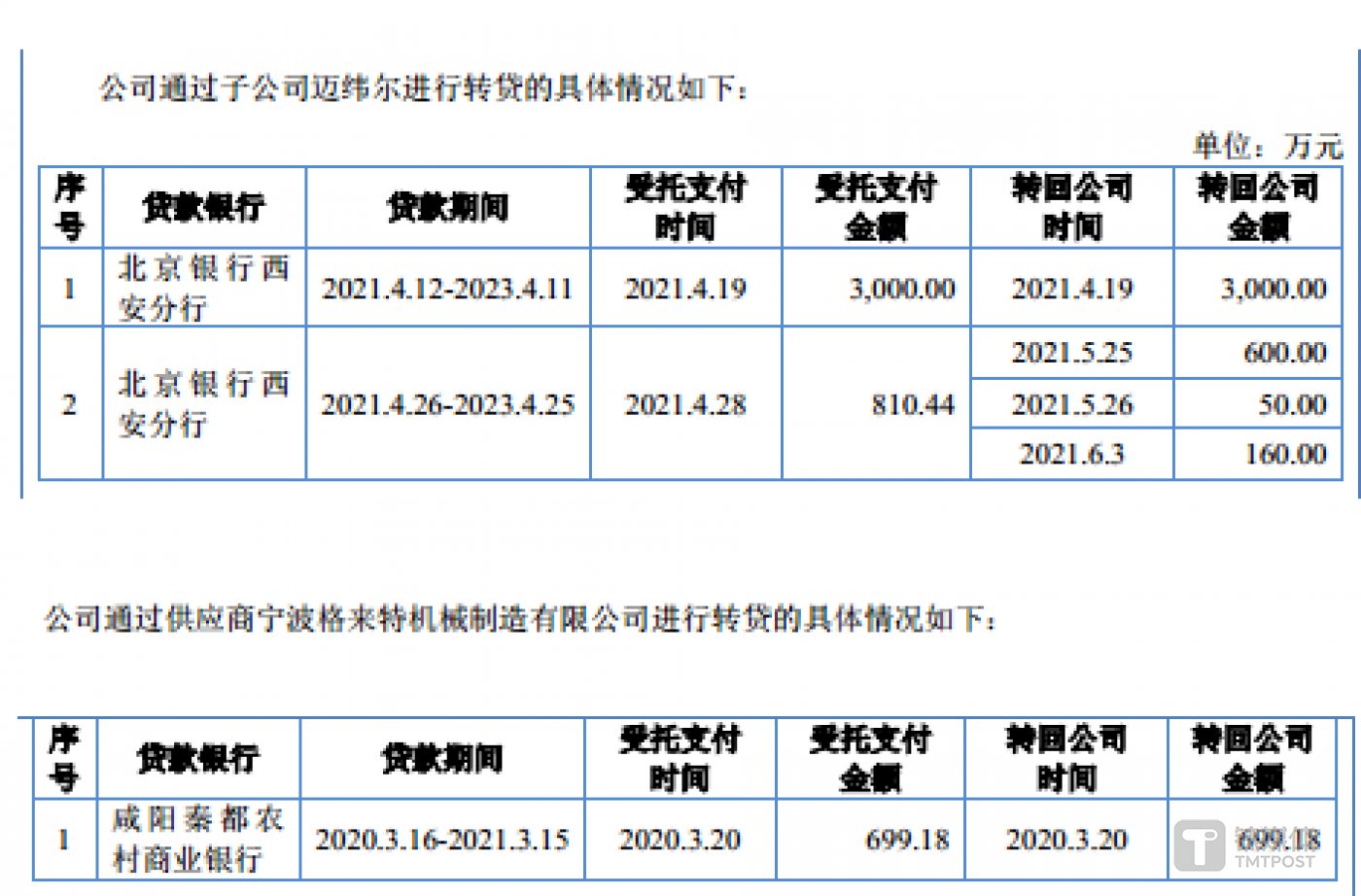

天顺财经 APP 注意到,科隆新材的内控也存在着颇多 「漏洞」。报告期内,科隆新材存在为满足贷款银行受托支付要求,将取得的贷款资金以采购货款名义支付给全资子公司迈纬尔、供应商宁波格来特机械制造有限公司,再由其将资金转回公司的不规范使用银行贷款行为,具体情况如下:

其次,报告期内,科隆新材因票据收支的票面金额与购销金额不匹配,存在与供应商、客户进行 「大票换小票」 的票据找零情形,具体情况如下:

最后,2020 年,科隆新材出于经营周转需要,存在向非金融机构票据贴现,合计贴现票据金额 1548.12 万元。

这也意味着,科隆新材不仅存在转贷、票据找零,还存在向非金融机构票据贴等不规范操作。

而在如此多内控不规范的事件下,最受人瞩目的是实控人及董事长邹威文、总经理邹鑫 (邹威文之子) 存在以差旅费等用途借用公司备用金,但未按备用金管理制度规定的最长借用期限及时报销或偿还备用金的情形。

2023 年 10 月 20 日,全国股转公司向科隆新材发布了 《关于对陕西科隆新材料科技股份有限公司及相关责任主体采取口头警示的送达通知》,对公司、董事长、总经理、财务总监和董事会秘书采取口头警示的自律监管措施。换言之,在科隆新材 IPO 前夕,公司的实控人被警示了。(本文首发于天顺财经 APP,作者|邓皓天)