封面图片由 AI 生成

上市进展遥遥无期怎么办?那就直接买成一家上市公司的实控人。

9 月 11 日晚间,汉嘉设计(300746.SZ) 发布公告称,公司拟通过一套 「组合拳」(收购股份、转让股权) 将实控权拱手让位于泰联智信的实控人沈刚、程倬,而后者掌舵的核心企业购苏州市伏泰信息科技股份有限公司 (以下简称 「伏泰科技」),正一直努力冲刺创业板上市,不过在 IPO 审核逐渐严苛的背景下,伏泰科技今年 IPO 暂无新的进展。

能够将上市公司的实控人握在手中,并且装入拟上市的资源,在当下的政策大环境下对于泰联智信和伏泰科技来说显然是个划算的买卖;而对于汉嘉设计来说,主业不振原实控人有一个直接大幅套现的机会,也是非常难得。

值得注意的是,此次一揽子交易方案的背后还有着不止一个风险:例如,交易中的核心标的伏泰科技的净利润成迷,不同渠道出来的数据相差近 3000 万元;另外,看似不触及相关借壳规定的交易,其实是在有意避过,最终是否能够逃脱监管尚不确定

但即便如此,资本市场还是对于此笔交易表现出了热情。9 月 11 日,汉嘉设计开盘即 20% 涨停,最终收盘报 7.91 元。

7.16 亿元转让公司控制权

9 月 10 日晚汉嘉设计发布的组合拳交易方案,主要内容就是,一边向泰联智信转让上市公司股份,一边筹划购买伏泰科技股权。

先看公司的这笔股权转让。公告显示,汉嘉设计控股股东城建集团拟将所持公司 6772.1 万股股份转让给泰联智信,占公司总股本的 29.99%。

截至今年 6 月 30 日,汉嘉设计控股股东城建集团持有公司 51.6% 股权,公司实控人为岑政平、欧薇舟夫妇,二人合计持有城建集团 100% 股权。此外,岑政平直接持有公司 0.66% 股权,其家族合计持有汉嘉设计 52.26% 股权。

交易完成后,汉嘉设计控股股东将由城建集团变更为泰联智信,公司实际控制人将由岑政平、欧薇舟夫妇变更为泰联智信的普通合伙人 (GP) 沈刚、程倬。岑政平家族仍持有汉嘉设计 22.2602% 的股权,为上市公司第二大股东。

双方协商,标的股份转让对价总额为 7.16 亿元,标的股份转让价格为每股 10.5211 元,这一价格较汉嘉设计停牌前 9 月 6 日的收盘价 6.59 元,溢价约 40%。

那么,接收公司股权的泰联智信,是什么来头?

钛媒体 APP 注意到,泰联智信于 2015 年 7 月 24 日设立,该公司的合伙人分别是沈刚、程倬和范延军,分别持有泰联智信 70%、20% 和 10% 的份额。最近三年,泰联智信除持有伏泰科技股份外,无其他投资和经营情况。

图片来源于汉嘉设计公告

而这里就不得不提到泰联智信的主要资产伏泰科技,也是汉嘉设计进行的第二笔交易中的主角。

收购标的净利润成谜

9 月 10 日晚,汉嘉设计同时公告称,拟支付 5.81 亿元现金收购伏泰科技 51% 股权,公告显示,公司拟以支付现金方式,向伏泰科技的 62 名股东收购其合计持有的目标公司 2144.55 万股股份 (占伏泰科技总股本的 51%),合计对价人民币 5.81 亿元。

交易完成后,伏泰科技将成为汉嘉设计的控股子公司。

天眼查数据显示,泰联智信的实控人之一沈刚同时是伏泰科技第一大股东,其持有伏泰科技比例为 37.4%;程倬为公司第三大股东,持股比例为 11.0165%。同时,伏泰科技的股东列表中还有 A 股上市公司高能环境(603588.SH),其为伏泰科技第二大股东,持股比例为 11.77%。

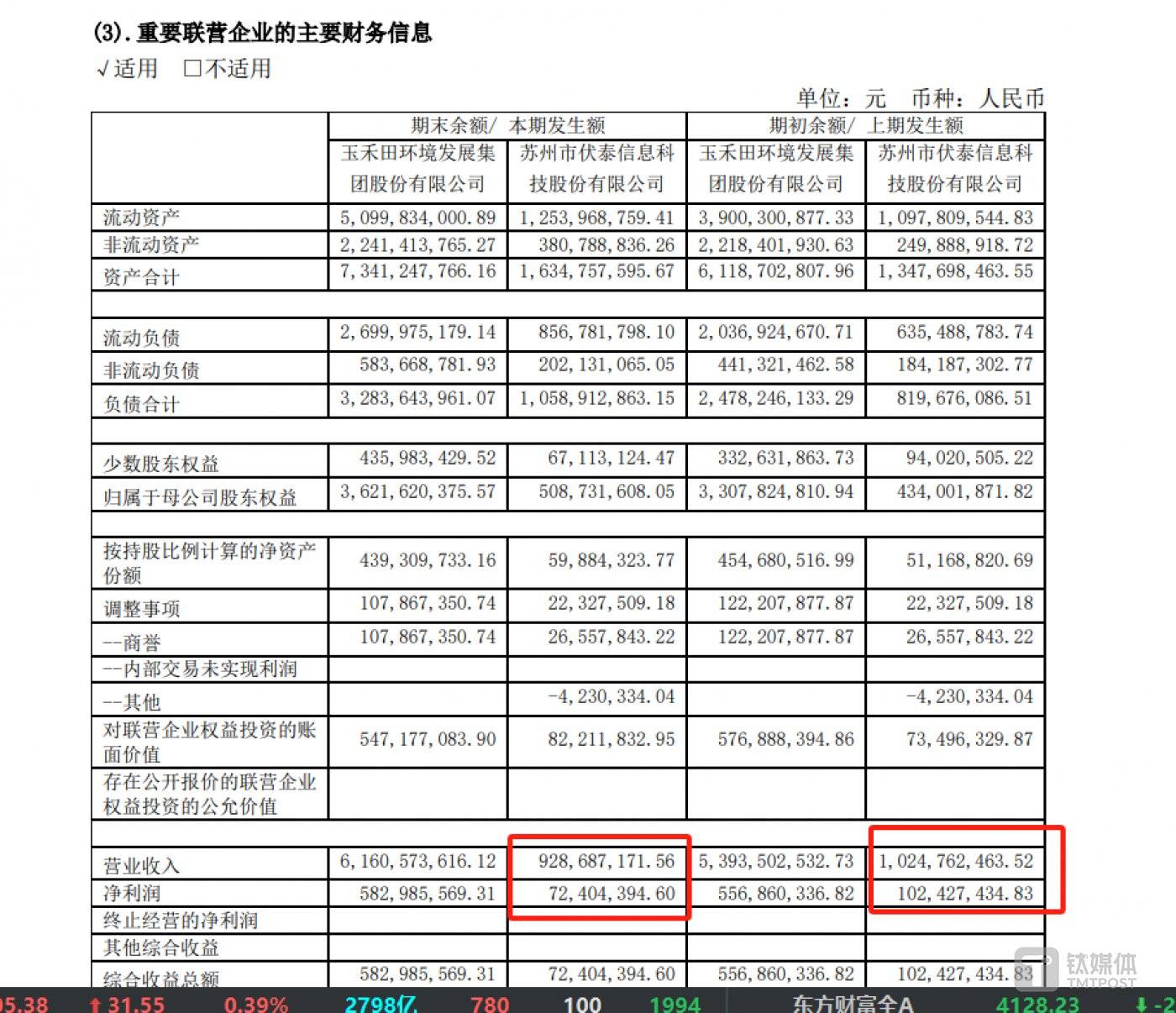

根据上市公司高能环境披露的公告显示,2023 年,伏泰科技营业收入 9.29 亿元,净利润为 7240.04 万元。

图片源于高能环境年报

但根据汉嘉设计 9 月 10 日披露的公告显示,2023 年,伏泰科技营业收入为 9.22 亿元,净利润为 9804.07 万元。两者净利润相差近 2600 万元。

今年前 7 个月,伏泰科技营业收入为 4.83 亿元,净利润为 4378 万元。

图片源于汉嘉设计公告

尽管数据有些出入,但对比起来也不难发现,伏泰科技近两年的盈利情况明显好于汉嘉设计。2022 年—2023 年,汉嘉设计营业收入分别为 25 亿元、22.74 亿元,同比下滑 10.77%、9.03%;归母净利润分别为 0.16 亿元、0.11 亿元,同比下降 83.62% 和 33.47%。

2023 年,伏泰科技归母净利润为 8397.01 万元,汉嘉设计同期归母净利润仅为 1092.2 万元。今年上半年,汉嘉设计的业绩依然未有起色,公司实现营业收入 6.18 亿元,同比下降 34.96%;归母净利润仅有 372.02 万元,同比下降 81.62%。

从数据上看,置入的资产显然要优于上市公司原来的主业。公司方面也指出,收购的业务也具有一定协同性。

公开资料显示,汉嘉设计的主营业务是从事市政公用事业及环境保护工程的设计、光伏氢能等新能源设计、燃气热力设计、城市规划和建筑及相关专业的工程设计,EPC 总承包及全过程咨询等其他业务。

而伏泰科技是一家聚焦于城市治理数字化领域和智慧化城市运营领域的 IT 综合服务商,主要产品及服务是通过 AIoT、大数据、数字孪生等技术,围绕城市数据治理、城市运行管理、综合环境、公共卫生等领域,为客户提供全场景智慧城市解决方案和数据服务。同时利用互联网、AI 和无人驾驶技术等,提供智慧化、无人化、少人化的运营服务。

汉嘉设计表示,公司与伏泰科技在城市管理及城市运行服务等领域有行业上下游关系。汉嘉设计的主业围绕城市规划、市政公用、环境设计、城市运行服务等开展,伏泰科技可以为汉嘉设计及其客户提供信息化、数字化的解决方案,双方合作,可以将伏泰科技的信息化解决方案整合到汉嘉设计的整体城市规划设计及运营中,共同为汉嘉设计的客户提供更加综合的一体化服务。双方在客户资源、营销渠道、技术信息等多方面都存在良好的协同效应。

此外,本次交易还设定了业绩承诺期,双方约定,伏泰科技在 2024 年、2025 年实现的净利润累计不低于 2.16 亿元,从当前业绩看,伏泰科技完成业绩考核压力并不算大。

绕过 IPO 程序暗藏风险

对于伏泰科技来说,如果最终交易能够完成,也算是完成了登录新三板后再登创业板的夙愿。

钛媒体 APP 注意到,2015 年,伏泰科技在新三板挂牌,于 2018 年正式摘牌。随后 2020 年 8 月,中信证券报送了伏泰科技拟申请创业板上市的辅导备案申请报告,但 2021 年 6 月,伏泰科技以自身发展目标及规划为由终止上市辅导。

时隔两个月后,也就是 2021 年 8 月,伏泰科技又委托国元证券担任其辅导机构冲刺创业板,Choice 数据显示,截至去年 10 月,伏泰科技第九期上市辅导工作完成。截至目前,公司无上市进展。

在 IPO 审核逐渐严苛的背景下,伏泰科技此举能够绕过重重审核,获得上市公司资源。钛媒体 APP 注意到,原本,根据重组管理办法,上市公司自控制权发生变更之日起三十六个月内,向收购人及其关联人购买资产,导致上市公司发生以下根本变化情形之一的,构成重大资产重组。具体来看:

1. 购买的资产总额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末资产总额的比例达到 100% 以上;

2. 购买的资产在最近一个会计年度所产生的营业收入占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告营业收入的比例达到 100% 以上;

3. 购买的资产净额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末净资产额的比例达到 100% 以上;

4. 为购买资产发行的股份占上市公司首次向收购人及其关联人购买资产的董事会决议前一个交易日的股份的比例达到 100% 以上;

如果触及该情况,该交易需符合 《首次公开发行股票注册管理办法》 规定,即等同 IPO 进行审核。

但汉嘉设计收购伏泰科技 51% 的股权,并不触及上述财务指标,按照 2024 年上半年的数据,伏泰科技的资产总额为 11.89 亿元,占汉嘉设计今年上半年资产总额 26.83 亿元的 44%;伏泰科技的营业收入为 4.83 亿元,仅占汉嘉设计 6.18 亿营收的 78.15%,未触及上述标准,审核力度明显轻松了不少。

但在投行人士看来,该交易有明显的 「借壳」 意味,却不触及审核标准,与市场中长期未见的 「类借壳」 交易颇为相近。与此同时,有业内人士对钛媒 APP 表示,类借壳上市的识别缺乏规范性和理论性条件,导致监管难度增加。监管机构可能难以及时发现和界定类借壳行为,从而影响市场的公平性和透明度。(本文首发钛媒体 APP,作者|于莹,编辑|曹晟源)