文 | 道总有理

6 月份,波音一架飞机在印度发生坠毁事故。回看最近两年,全球空难事件中波音似乎成了 「常客」。据不完全统计,2024 年共发生了至少 35 起客运飞机事故,按机型划分,发生事故的飞机中,有 18 架飞机属于波音公司,占比达 51.4%。

从全球首屈一指的航空航天制造公司,到全世界范围内的 「坠机」 大户,波音在 100 多年间的角色变换,实在匪夷所思。此次空难之后,无数目光试图在波音身上探寻出一点蛛丝马迹,想要了解波音到底发生了什么。

可以确定的是,当前波音存在严重亏损问题,2019 年至 2024 年,累计亏损高达 359.91 亿美元,创下其 108 年历史上的最大六年亏损纪录。这似乎间接揭示了波音频繁事故的真相:亏损——降本——质控。

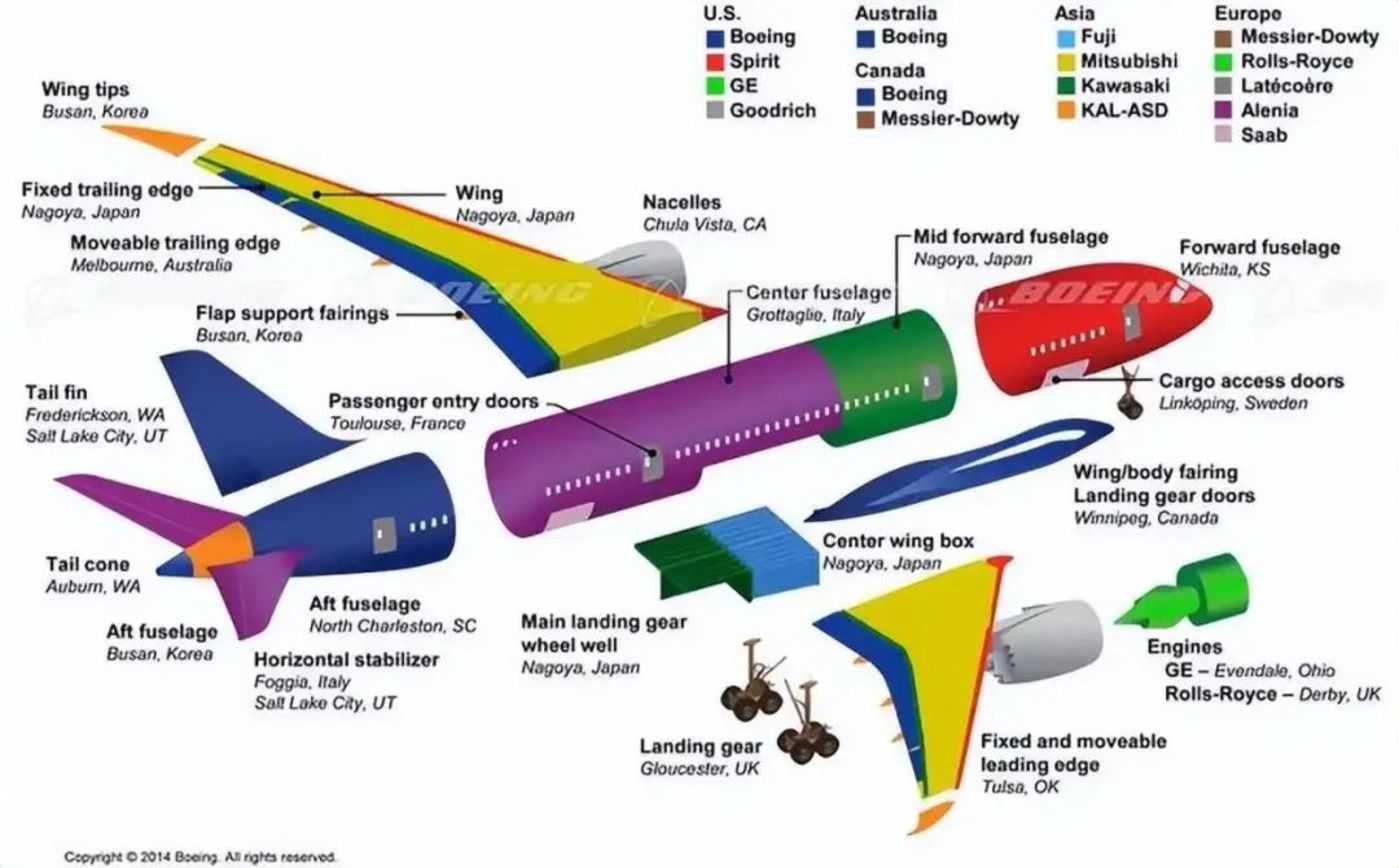

这不是空穴来风,以本次坠毁的波音 787 机型为例,在开发 787 之前,波音董事会就对飞机研发做出严格的预算要求:成本低于之前 777 飞机开发成本的 40%,每架飞机的出厂成本也要低于 777 飞机单位成本的 60%。

波音对成本控制的执念,或许正是全球多起空难的根源所在,而这背后也透露了,曾经让美国引以为傲的高端制造业在逐渐失序。

消失的 「工程师文化」

1916 年,威廉·爱德华·波音和美国海军技师乔治·康拉德·韦斯特维尔特在美国西雅图合作创立公司,1917 年,公司正式更名为 「波音飞机公司」。彼时正值第一次世界大战期间,美国海军向波音飞机公司采购了 700 架 C 型教练机。

早期的波音,对 「技术与质量」 的信仰近乎虔诚。战斗机制造年代,号称 「超级空中堡垒」 的轰炸机 B-29,波音设计、研发、测试到生产累计花费 30 亿美元,这个成本在当时一度碾压原子弹。

要知道,原子弹的投入只有 20 亿美元。自此,波音凭借着彪悍的工程技术,逐渐成为全球飞机制造霸主,上世纪 70 年代,以波音为代表的美国飞机制造商占领全球市场的 90%。

可惜好景不长,1997 年收购麦道公司后,波音迅速放弃曾经至高无上的 「工程师文化」,转身投入资本怀抱。当时,新的 CEO 费尔·康迪特上任直言 「波音的首要任务不再是制造新型飞机,而是努力创造一个以稳定股价为基础的发展环境。」

于是,一系列经典机型被严重压缩研发周期与成本。

比如 737 MAX 为例,一开始,波音计划设计一款全新机型以对抗竞争对手 「空客」,初始阶段的研发预算需要 250 亿美元,但波音最终选择在现有 737 机型基础上直接修改,累计总成本只有 25 亿美元。

高达十倍的成本压缩让波音彻底忘记初心。

早在 2019 年,《纽约时报》 就报道过波音 787 梦想飞机工厂存在严重生产问题,同时,波音 737 Max 也风波不断。疯狂的成本控制让不少波音员工看不下去,纷纷举证质疑,离奇的是,去年两位爆料波音生产不当行为的员工意外去世。

一瞬间,波音身上迷雾重重。

但波音为什么放弃 「工程师文化」 似乎有清晰的理由,这其中,美国强盛的金融文化首当其冲。尤其把波音的成长经历与美国资本市场的发展路径相对比,前者态度大变的历程则会更加清晰:

在 20 世纪 70 年代后的几十年,全球几乎所有的高科技产业都是在美国兴起的,在高科技产业的带领下,美国资本市场迎来了咆哮的 90 年代。尽管 90 年代的发展并非一帆风顺,例如 1997 年亚洲金融危机引发的股市危机,1998 年长期资本资产管理公司破产引发的股市危机,以及 2000 年中期互联网泡沫引发的股市调整。

但总体来说,90 年代的美国股市进入一日千里的发展时代。道-琼斯工业指数从 1990 年 2000 多点起步,持续上涨到 2000 年的 12000 点左右,股市总市值上涨接近六倍,占据世界第一,占全球市值的一半以上。

2018 年,投资公司 Convoy 的数据显示,截至目前,股票迄今为止的 10 年的年均回报率为 13.2%,远高于 9.6% 的长期平均水平。但这个数据在历史上仅仅在第三的水平,最好的 10 年是 20 世纪 50 年代,平均年回报率为 18.8%。

其次是 20 世纪 90 年代,平均年回报率为 18.6%,而波音开始替换企业文化 (1997 年前后) 也正巧在这一时间段里。

2010 年至 2019 年间,美国资本市场继续大放异彩。Convoy Investments 联合创始人 Howard Wang 公开表示:「2010 年代是迄今为止的 100 年中美国股票回报率最高和风险最低的几个 10 年之一。」

这句话投射到波音身上尤为明显。波音先是以强大的行业地位取悦了股东和市场,接着,斥巨资回购股票以推动股价。从 2013 年到 2019 年,波音共花费 434 亿美元回购股票,而同期,公司累计利润还不到 388 亿美元。

一系列操作让波音如愿以偿,2019 年 3 月初,波音市值约为 2200 亿欧元,是空客市值 850 亿欧元的超 2.5 倍。在此前 5 年里,空客股票提供超过 134% 的总回报率,而波音股票这一数字几乎是其 3 倍。

放弃 「工程师文化」 的确让波音在短时间里得到了自己想要的,可时至今日,几乎一年一度的空难事件让波音原本的资本算盘开始落空,印度航空 「6·12」 空难让其一天蒸发五百亿,标准普尔、穆迪等评级机构已持续下调波音的信用评级,即使想回头都有些来不及了。

美国高端制造陷入 「金融游戏」

事实上,汽车、飞行器、电子信息、芯片、医疗器械、制药……美国的高端制造业一直凭借强大的研发、设计、创新能力在全球保持头部地位。有意思的是,除了飞机制造赛道的波音迷恋上金融文化,类似的高端制造企业还有不少。

比如在汽车制造行业。

20 世纪 80 年代,美国的几家老牌车企大力发展汽车金融服务,不仅为经销商提供存货融资服务,还通过经销商向消费者提供消费信贷,完善的汽车金融体系让这一业务利润一度达到车企利润的一半以上。

逐渐地,汽车生产技术不再是美国车企的主要追求。这一转变的后果很明显,没过多长时间,日本就以汽车的节能和高可靠性的技术条件,一举超越美国,成为世界第一大汽车生产国。

无独有偶,在 1980 至 2000 年之间,美国另外一家涵盖能源、医疗、航空、家电、交通等多个领域的制造巨头 「通用电气」,推进 「产融结合」 战略,大举进军消费贷款、汽车租赁、房地产投资、私人信用卡等多个金融领域。

到 2000 年时,通用电气的金融业务利润已经占公司全部利润的一半以上,股价一度突破 150 美元/股,市值达到 5940 亿美元,成为当时美国市值最高的公司。

但与波音一样,很快通用电气就走下神坛。

公开资料显示,公司 2019 年裁减了四分之一以上员工,约 7.8 万名,更以亏损额 223.55 亿美元 (约合人民币 1586 亿元),成为 《财富》 世界 500 强亏损额最多的企业,后续的市值甚至只剩百亿,相较巅峰时蒸发了五千多亿美元。

纵观美国高端制造圈,「去技术,而亲资本」 早已成了心照不宣的游戏规则,这一度导致在全球造车势力兴起的当下,美国新能源汽车赛道除了一个特斯拉,几乎青黄不接。

2025 年前两个月,曾经的明星造车企业 Nikola 和 Canoo 先后申请破产,前者还处在资本运作的 PPT 造车阶段,后者则被揭露在俄克拉何马州的工厂实际上并未生产任何汽车,所交付的车辆是由另一家企业贴牌生产的。

是什么原因造成这一现状?

首先,在美国经济的构成比中,制造业的占比大大下降,精英阶层对金融、互联网趋之若鹜,制造业的劳动力供应存在大量缺口。以在全球汽车制造业中都举足轻重的密歇根州为例,目前该州制造业岗位空缺率已突破 8%。

劳工统计局数据显示,2025 年第一季度全美制造业岗位空缺达 85 万个,而密歇根州底特律地区的汽车零部件企业招聘完成率不足 40%。时至今日,蓝领阶层对生产环节的积极性也大大下降,2024 年 9 月,波音西海岸工厂就展开了 3.3 万工人的大规模罢工,导致生产被迫中断。

737、777 等多个型号客机生产均受影响。

为了降低成本,不少企业把制造环节大量转移到了海外,典型的例子还是波音,数据显示,波音在 727 项目中,外国供应商的工作量只占 2%;到 777 项目,这一数据升至 30%;而到 787 项目,达到了 70%。

不可否认,美国制造业曾是全球的骄傲,1953 年,美国国内制造业产值 (不包括海外美国企业) 达到全球的 28.3%,占本国 GDP 的 28%,形成了底特律汽车城、匹兹堡钢铁带等多个产业集群。

至今,全美约 5 万家制造业领域的工厂中有一半以上已建成 30 年以上。可与此同时,「波音」 也越来越多,这不只是美国的遗憾,或许也是全球高端制造重新洗牌的端倪。

波音还有机会重回巅峰吗?

波音连年的风波,让全球航司对其产生了信任危机,这甚至也开始影响到了它的大客户们。去年彭博社就报道,美联航、美西南航空、达美航空和阿拉斯加航空……这类美国主要航空公司对波音的态度已经开始有所转变。

而从 2019 年开始,空客每年交付飞机的数量就已经超过了波音。2024 年,空客交付了 766 架飞机,而波音只交付了 348 架。截至今年五月底,空客手中尚未交付的飞机多达 8630 架,波音则仅为 5943 架。

这直接导致过去六年,波音产生了连续亏损。

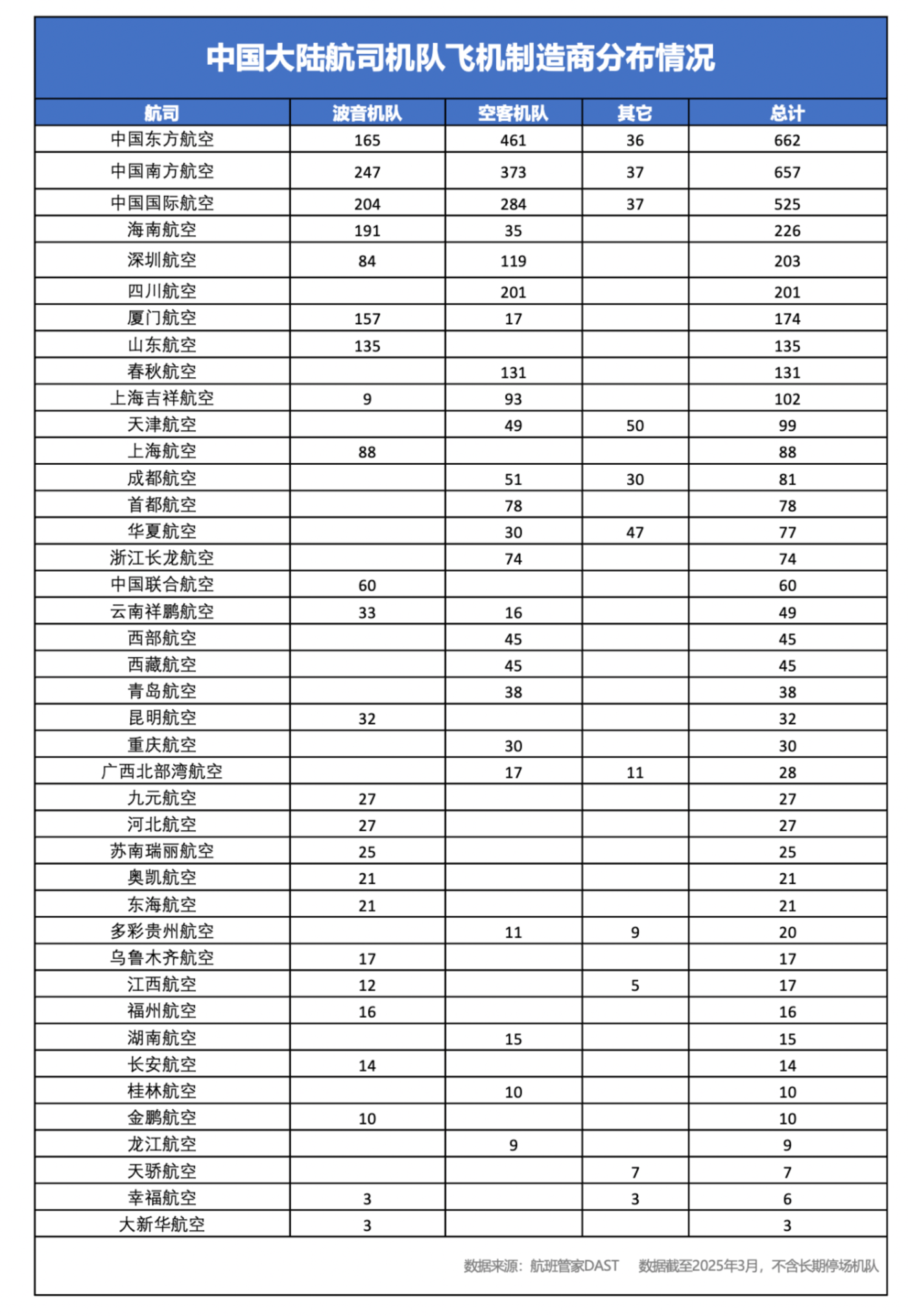

以大中华区为例,曾经我国是波音的主要市场之一。截至 2025 年 3 月,国内 41 家航司中,约 59% 的航司拥有波音机队,其中全波音机队的航司就有 14 家,主要为山东航空、上海航空、中国联合航空、昆明航空等航司。

另外,厦门航空波音机队占比达到了 90.2%,海南航空波音机队占比达到 84.5%。

这两年,波音虽然在中国市场还有飞机等待交付,官网信息显示,截至 3 月 31 日,波音在中国还有 130 架飞机等待交付,包括瑞丽航空的 42 架 (36 架 737 和 6 架 787),以及南方航空的 30 架等。

这一数字远远落后于空客,数据显示,2025 年,空客计划向中国交付 136 架,2026 年则交付 148 架。此消彼长,航班管家数据显示,截至 4 月 24 日,空客飞机在华架数占比已提升至 52.2%,波音则减少至 40.8%。

那么,波音还有机会重回全球巅峰吗?

就目前来看,空客始终是其强大的竞争对手。根据波音和空客官网的最新数据,目前全球有超过 10000 架波音商用飞机,以及超过 13600 架空客飞机在服役,尤其在 100 座位以上的干线机领域,全球大飞机产业形成了波音和空客的双寡头垄断格局。

但除了空客,还有其他不可忽略的威胁者,比如先后进入干线客机市场的中国商飞的 C919、俄罗斯伊尔库特的 MC-21,其中,中国商飞的占比在国内市场已经增至 3.5%。

甚至在交付能力上国产商业客机也有所进步。英国一家航空咨询公司预测认为,到 2040 年,中国商飞可以将 C919 的产量从每月 1 架提高到每月交付 11 架的能力。数据显示,截至 2024 年 12 月底,中国商飞已经向中国三大航空公司交付了总计 16 架 C919。

另外,全球商用客机需求增长大不如前。

6 月 15 日,波音发布 「未来 20 年商用客机需求预测」,未来二十年里,客运量增长预测从 4.7% 下调至 4.2%,全球航空货运量增长预期从 4.1% 降至 3.7%,约 51% 的新飞机需求来自增长,而非替换旧飞机。

这不是空穴来风,毕竟在成本面前,当前全球航空公司都在试图延长飞机使用寿命,证券时报报道显示,当前全球机队的平均机龄升至 14.8 年,而 1990—2024 年间平均机龄为 13.6 年。

波音想要继续靠市场红利,坐稳行业内百年不变的位置,似乎有些不太现实。

值得注意的是,面对安全危机、市场变幻、企业发展失速,波音不是没有应对之法。据悉,波音正在考虑分阶段重返俄罗斯市场的可能性,尽管 2022 年,波音曾自愿退出俄罗斯市场。

生产制造这边,去年 7 月份,波音宣布收购其重要的零部件供应商,势必锐航空系统公司,进一步加强对供应链的控制。技术方面,波音公司正努力迈向电动化和智能化的新时代,2025 年 2 月,关于 「变频独立速度马达」 的专利迎来了正式授权。

作为百年之间,全球范围内的 「航空业标杆」,但愿波音的 「噩耗」 能少一点,再少一点。因为这不仅关乎波音的未来,更关乎无数人的生命。