文 | 创业最前线,作者 | 谢小丹,编辑 | 蛋总

近期,海底捞旗下国际业务子公司特海国际交出了 2025 年一季报。

财报显示,2025 年第一季度,特海国际收入为 1.98 亿美元,同比增长 5.4%,期内净利润为 1194 万美元,2024 年同期亏损为 446 万美元,与去年同期相比扭亏为盈。

自 2012 年在新加坡开设了第一家门店开始,海底捞就成为了中餐出海的代表,这也令特海国际业绩备受关注。

然而特海国际曾多年深陷亏损泥潭,直到 2023 年开始,通过人事调整、强化运营及优化门店布局等一系列措施,特海国际才摆脱了亏损。

令人担忧的是,2025 年一季度,其盈利能力似乎又出现了下滑的迹象。这不禁让人好奇,特海国际的盈利之路为何如此起伏,又将如何在全球竞争激烈的餐饮市场中让海底捞站稳脚跟?

1、扭亏为盈,门店扩张变审慎

2025 年一季度,特海国际仍然在优化海底捞海外门店的布局,一共新开门店 4 家,同期又关闭了 3 家经营不善的餐厅。

门店布局对特海国际而言至关重要。目前,特海国际主要收入都来自于海底捞餐厅。

2025 年一季度,餐厅经营收入 1.88 亿美元,同比增长 4.5%;外卖业务收入 400 万美元,同比增长 37.9%;其他收入 540 万美元,同比增长 22.7%。

实际上,从 2024 年开始,特海国际就不断调整门店布局,在全球保持着相对审慎的拓店态度,2024 年新开店铺共 10 家。

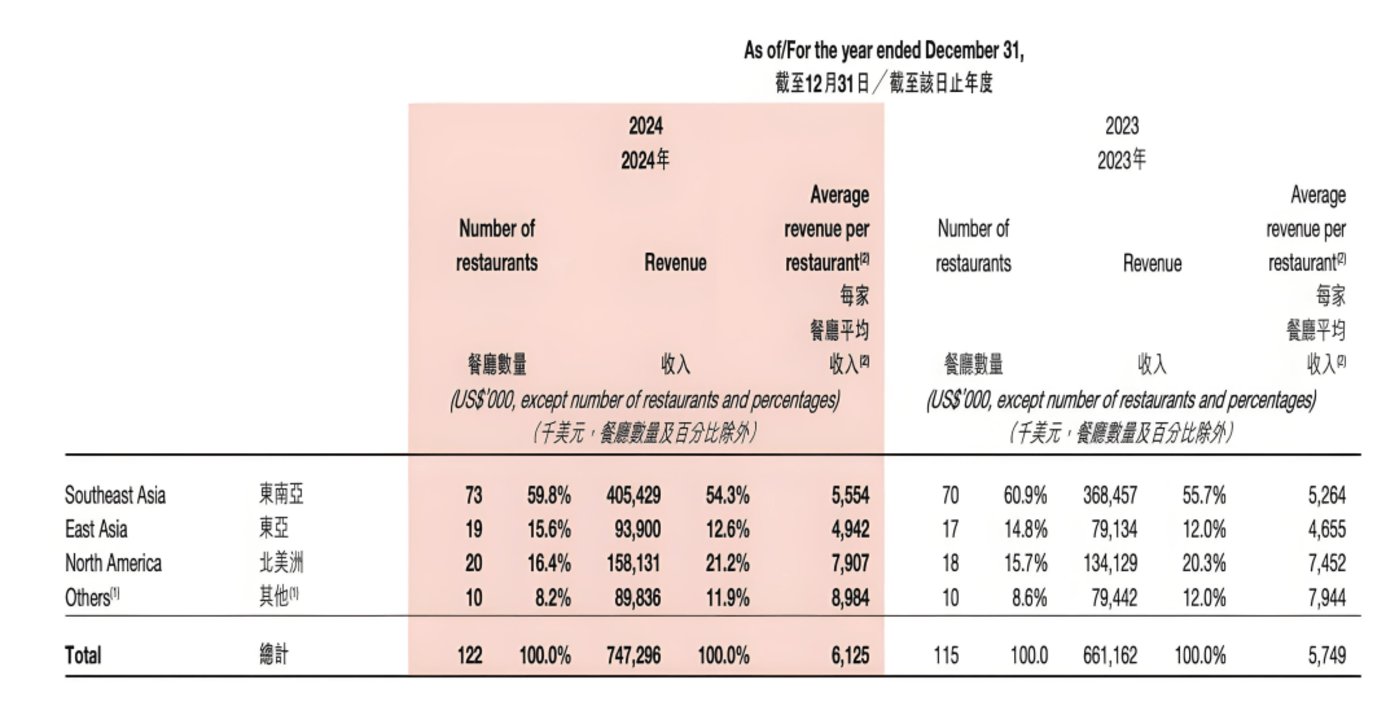

截至 2024 年 12 月 31 日,特海国际共在 14 个国家经营 122 家海底捞餐厅,其中 73 家位于东南亚地区,19 家位于东亚地区,20 家位于北美地区,及 10 家位于其他地区。

与现在的审慎态度相比,一度特海国际在海外有过一段快速扩张期。

2019 年-2022 年,特海国际扩店带来营业收入稳步增长,四年间从 2.33 亿美元上升至 5.58 亿美元。

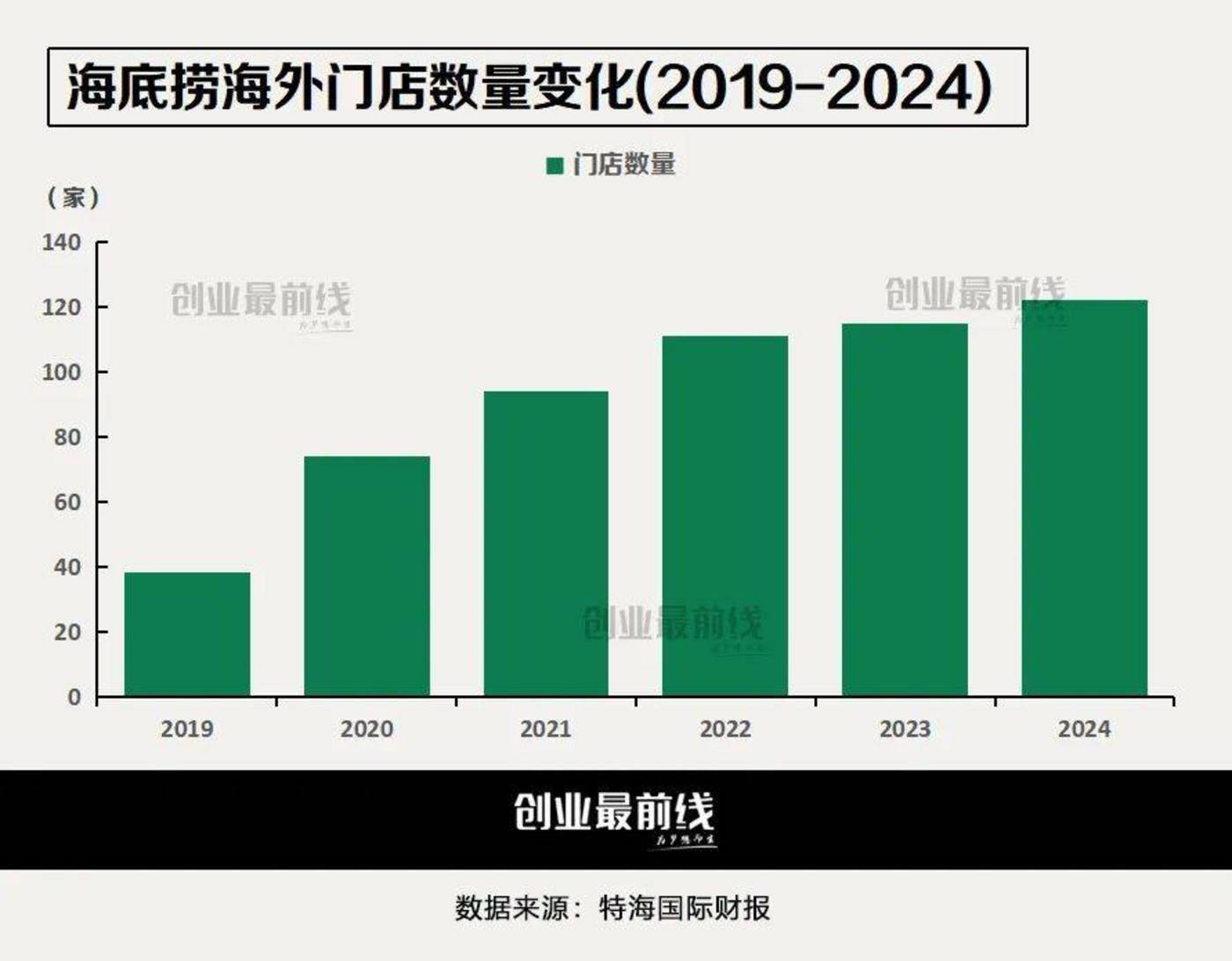

这段时间同样也是海底捞海外门店受新冠疫情影响最为严重的时期,但其门店数量仍大幅增长,从 2019 年的 38 家门店增长至了 2022 年的 111 家,平均每年新增门店约 24.33 家。

(图 / 海底捞海外门店数量变化)

但与此同时,特海国际也陷入了大幅亏损。

2019 年-2022 年,特海国际四年间的亏损额分别是 0.33 亿美元、0.53 亿美元、1.5 亿美元和 0.41 亿美元。

(图 / 港股上市的招股书)

在 2022 年的招股书中,特海国际解释称,亏损主要原因是疫情影响以及餐厅迅速扩张。2023 年,海底捞的门店数量增长明显放缓了许多,当年特海国际就实现了扭亏为盈。

但特海国际的扭亏并没有持久,2024 年一开年就重新开始亏损,上半年净亏损 460 万美元。

于是,2024 年 7 月,时任海底捞 CEO 杨利娟被调任至特海国际担任 CEO。

杨利娟在媒体上素有 「最牛服务员」 的称号。最早,她以服务员的身份加入海底捞,一路打拼至公司核心管理层,2022 年,她接替创始人张勇担任海底捞 CEO,并主导了 「啄木鸟计划」 等一系列改革措施,通过关停 300 家低效门店等方式,助公司扭亏为盈。

此外,杨利娟还熟悉海底捞的海外业务,曾在 2012 年、2013 年主导了海底捞品牌在新加坡和美国的布局。

于是,杨利娟再次被赋予了让特海国际扭亏的重任。

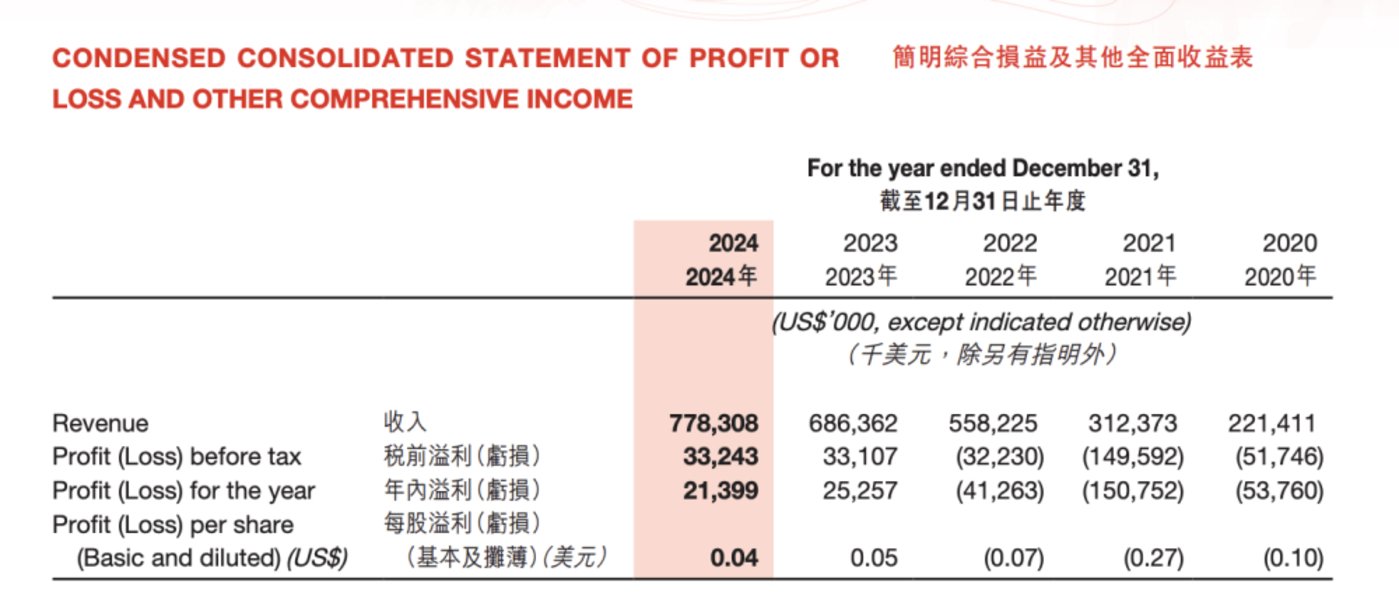

最终,依靠着优化门店布局及提高运营效率等措施,2024 年特海国际全年盈利,实现收入 7.78 亿美元,同比增长了 13.4%,净利润 2140 万美元,同比减少 15.3%,但主要是因为汇兑亏损净额增加约 1470 万美元。

(图 / 海底捞 2024 年财报)

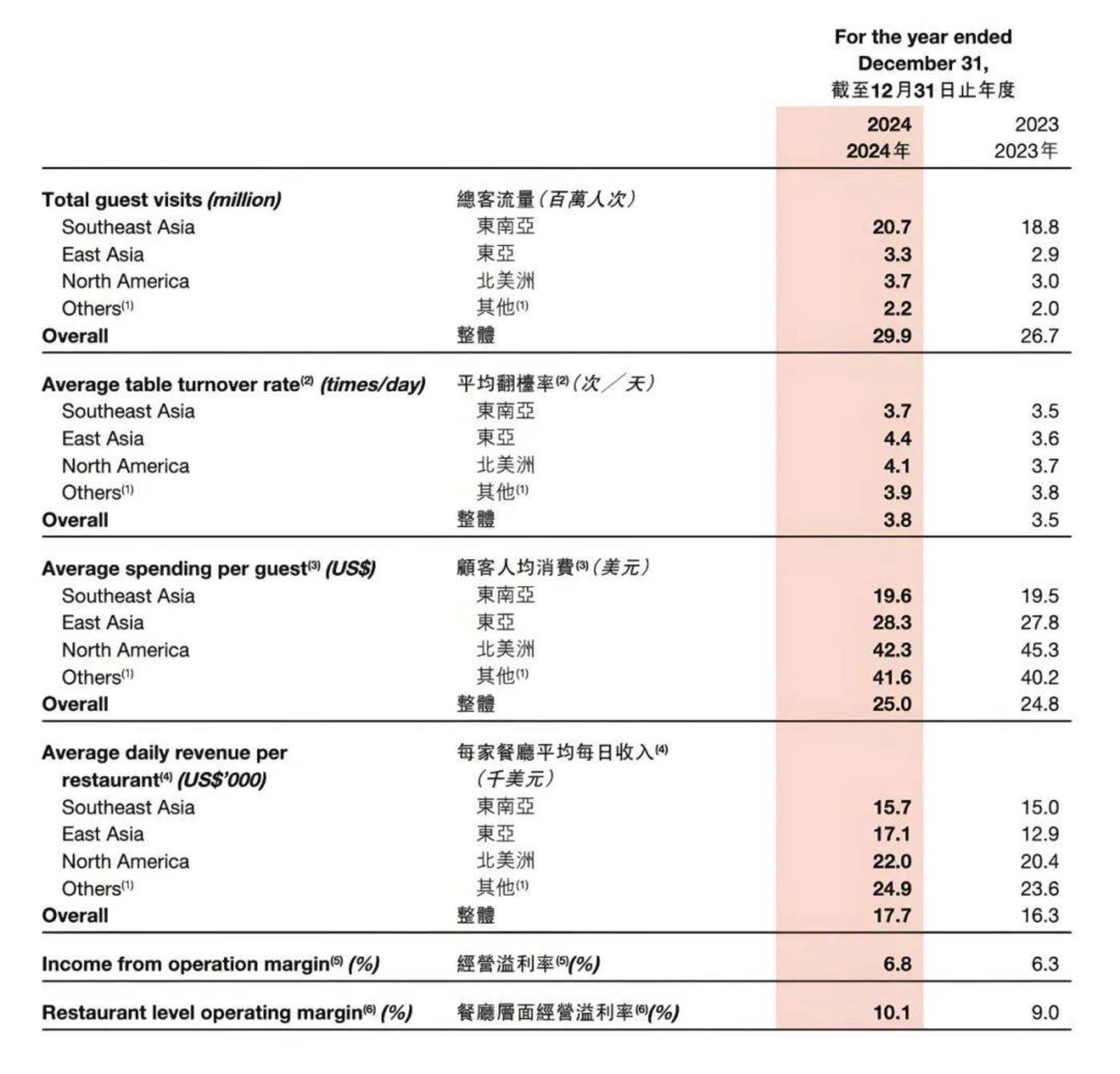

与此同时,特海国际盈利能力还得以提升。2024 年,特海国际经营溢利率达 6.8%,对比 2023 年提升了 0.5 个百分点。(编者按:经营溢利率是企业财务分析中的核心指标,用于衡量核心业务运营的盈利能力和效率,其计算方式为营业利润与营业收入的比率。)

特海国际表示,这一变动主要是因为今年收入较去年有所提升,规模效应驱动运营费用优化,此外随着供应链优化,毛利率较去年有所提升。

然而,特海国际 2024 年展现出的盈利能力提升,并未能延续到 2025 年第一季度。

2、降价让利,海外人均消费高于国内

降价,是影响特海国际 2025 年一季度的盈利能力的因素之一。

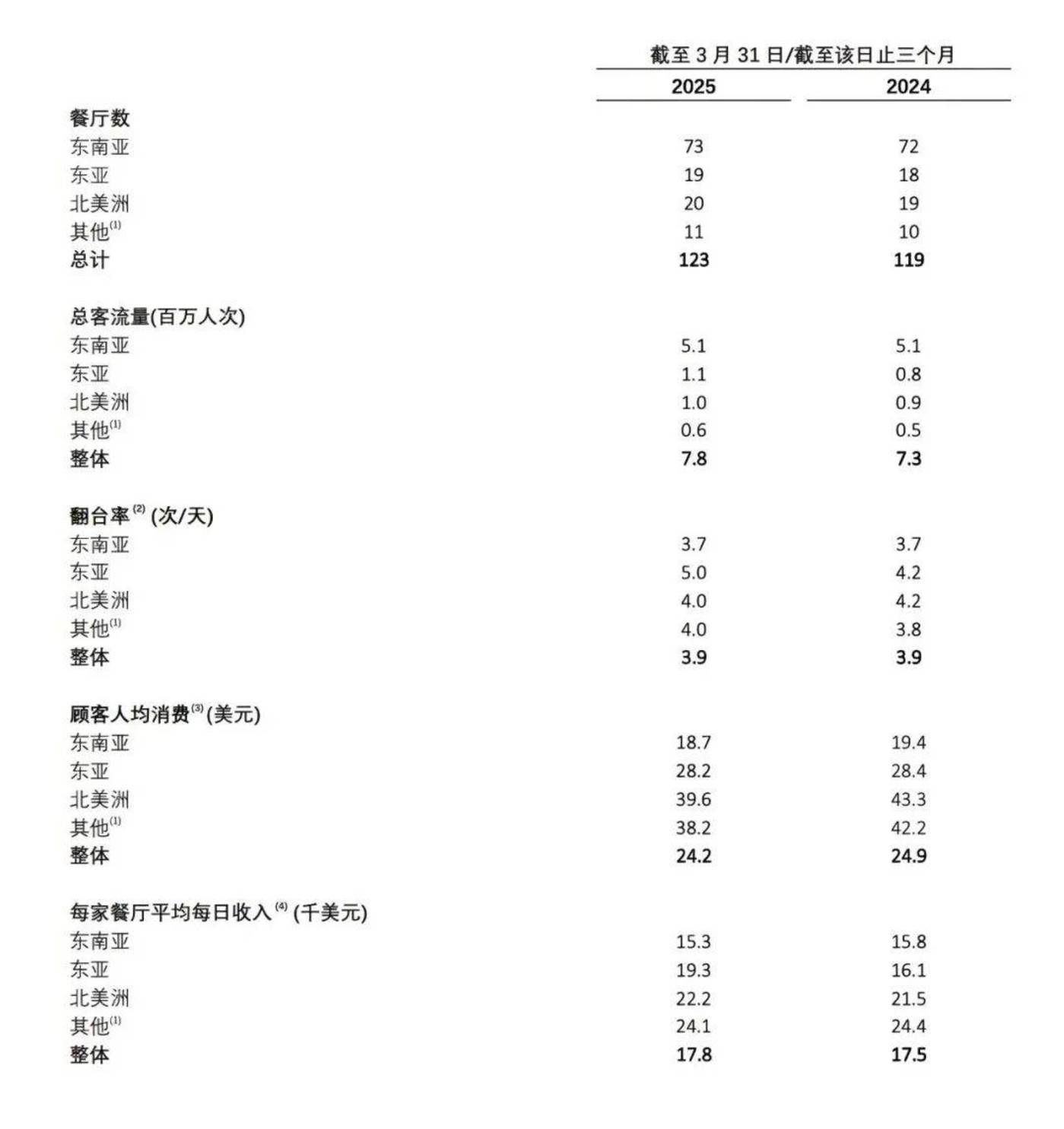

2025 年一季度,特海国际人均消费由 2024 年的 25 美元降至 24.2 美元。受此影响,特海国际经营利润率下降至 4.1%(2024 年该数值为 6.8%)。

(图 / 上图:特海国际 2025 年一季度业绩公告;下图:特海国际 2024 年财报)

得益于此,特海国际一季度客流情况大幅提升,同店平均翻台率为 4.0 次/天,同⽐提升 0.1 次/天,总客流量同⽐增⻓ 6.8%。

对此,杨利娟表示,「在 2025 年第一季度,我们的重点是主动调整经营策略,通过多种方式让利给顾客,以此提升顾客的长期黏性。同时我们也更注重员工的团队建设、薪资福利,以更好地凝聚员工。即使短期内经营溢利率承压,我们也会坚定地选择对此进行长期投入。」

值得一提的是,对比国内,海底捞在国外的价格真不便宜。

2024 年,海底捞在国内整体的人均消费已经降至 97.5 元,按照 6 月 5 日的汇率计算约合 13.57 美元,可能只有人均为海底捞花费 199.7 元的中国港澳台地区消费者才会认为价格贵。

(图 / 海底捞 2024 年财报)

而在海外,哪怕是在人均收入较低的东南亚,海底捞的人均消费都远远高于国内——在北美洲人均消费最高,平均每人 39.6 美元;其他地区 (包括澳大利亚、英国及阿拉伯联合酋长国) 次之,人均消费 38.2 美元;在东南亚人均消费最低,仅为 18.7 美元,比国内高出约 5 美元。

食品出海经营者陈小龙对 「界面新闻·创业最前线」 介绍,中餐在海外价格普遍都很贵,实际上,跟其他中式火锅相比,海底捞的价格比较适中,具有价格优势。

陈小龙向 「界面新闻·创业最前线」 分析指出,在曼谷,由于物价普遍较高,海底捞的定价更容易被消费者接受。

「然而,在物价水平相对较低的清迈,海底捞在宁曼路门店就因为价格高而开不下去,最后,该门店调整至中国人更为集中的位置后,才得以顺利运营。」 陈小龙说。

虽然在东南亚的人均消费较低,但截至 2024 年底,特海国际 54.3% 的收入都来自于东南亚地区,因为其门店主要集中在东南亚——截至 2024 年底,122 家门店中有 73 家位于东南亚。

(图 / 特海国际 2024 年财报)

具体来说,新加坡是海底捞收入最高的国家——2024 年其在新加坡营收达 1.59 亿美元,其次则是美国,实现营收 1.04 亿美元,紧接着则是实现营收 8780 万美元的越南和 8120 万美元的马来西亚。

虽然特海国际在不同国家采取了不同的定价策略,但不影响海底捞攻占食客们的味蕾。

如今在海外,吃海底捞已经变成了 「时尚」,为此,海外消费者们也排起了长队。浏览点评应用 Tripadvisor 上的评价也可以发现,就为了一顿海底捞,甚至有消费者等了 2 个小时。

3、本土化发展,供应链迎挑战

「出海」 是近年餐饮市场的重要趋势之一。但对于不少出海的餐饮品牌而言,供应链仍是痛点。

陈小龙向 「界面新闻·创业最前线」 分析,中餐在海外价格普遍偏高,除了其相对小众的市场定位外,还有供应链不完善以及核心与管理员工用人成本高的原因。

在餐饮行业,供应链成本在总成本中占据了极大的比重。

海底捞国际控股副董事长兼执行董事周兆呈曾分享了一组数据,餐饮行业的平均成本组成当中,供应链的成本或者食材的成本,都是占到 40% 以上。

餐饮品牌出海,供应链的搭建更是一块 「硬骨头」。为了在海外市场站稳脚跟并实现可持续发展,越来越多品牌正将重心放在全球供应链的整合能力上。

对于特海国际而言,供应链建设更是其提升盈利能力的关键。有数据显示,随着海外市场的竞争日益激烈,海底捞在新加坡的市场占有率已从 2023 年的 20% 下滑至 2024 年第三季度的 15%。

面对这一挑战,或许特海国际仍将延续降价让利的策略,以提升自身的客流量和翻台率,不过,通过不断优化供应链,或还有进一步压缩成本的空间。

财报显示,2024 年特海国际原材料及易耗品成本为 2.58 亿美元,较 2023 年的 2.35 亿美元增加 9.8%,但所占收入百分比由 2023 年的 34.2% 降至 2024 年的 33.1%。

特海国际表示,2024 年收入较去年有所提升,规模效应驱动运营费用优化,此外随着供应链优化,毛利率较去年有所提升。

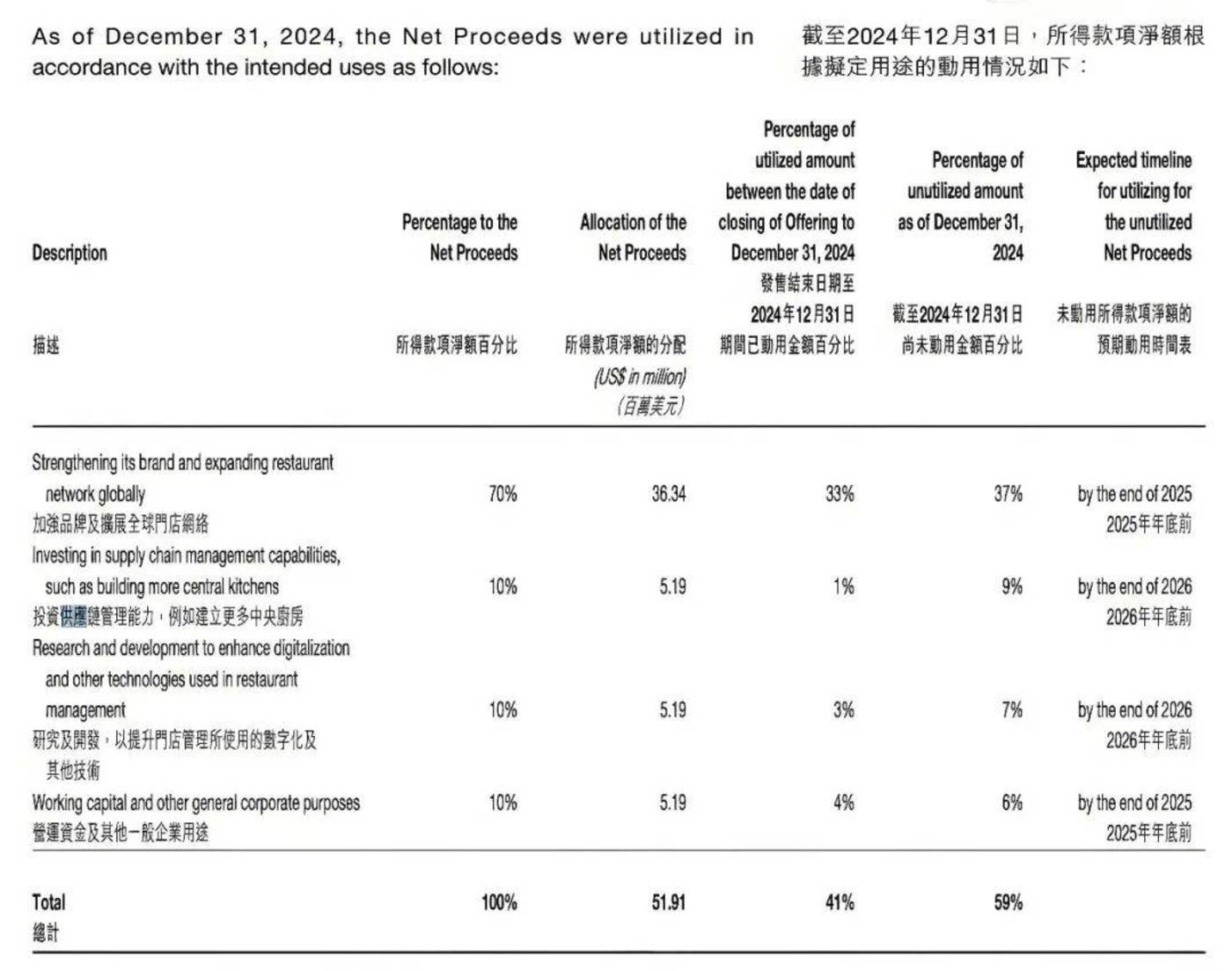

正因为如此,公司仍在持续进行供应链建设,其赴美上市所募集的资金中,计划 70% 用于加强品牌建设和全球门店网络的扩展;约 10% 用于投资供应链管理能力,如建立更多中央厨房;约 10% 用于数字化技术的研究与开发。

(图 / 特海国际 2024 年财报)

这不仅是出于成本控制的考量,还有本土化发展的原因。

对于许多在海外体验过海底捞的中国消费者而言,总能敏锐地察觉到其与国内门店的种种差异。

长期在新加坡工作的小张最想念的中餐就是北京涮肉,但新加坡的海底捞总不能让她满意,「他们的麻酱稀得像水。」

此外,小张还发现,新加坡的海底捞还有麻辣牛奶火锅。

其实,海底捞在印尼还有燕麦奶火锅。这些口味主要是为了要适应不同国家的文化和饮食习惯,在不同的国家,海底捞都会有些菜单本地化的尝试。

如海底捞在日本门店会提供传统的味噌汤锅底和本地食材牛小肠,在新加坡门店则会结合本地传统美食 「鱼头炉」 研发了浓香鱼锅底,在泰国门店会推出了冬阴功锅底等。

这些本地化举措无疑对特海国际的供应链能力提出了更高的挑战。

事实上,要想弄清楚特海国际的供应链建设,还要先回过头来看海底捞的火锅供应链布局。

为了把控供应链,海底捞围绕火锅产业链上下游进行布局,从羊肉、底料供应,到冷链物流运输,从人力资源培训到店内装修,海底捞都有专业公司独立运作,也是其核心差异化优势之一。

在这之中,最为人熟知的便是 「颐海」 和 「蜀海」。目前,颐海国际专攻火锅底料生产,而蜀海供应链则覆盖从食材采购、中央厨房到冷链物流的全链条。

在海底捞出海的过程中,颐海国际和蜀海供应链也能提供助力,特海国际的背后同样有着他们的身影。

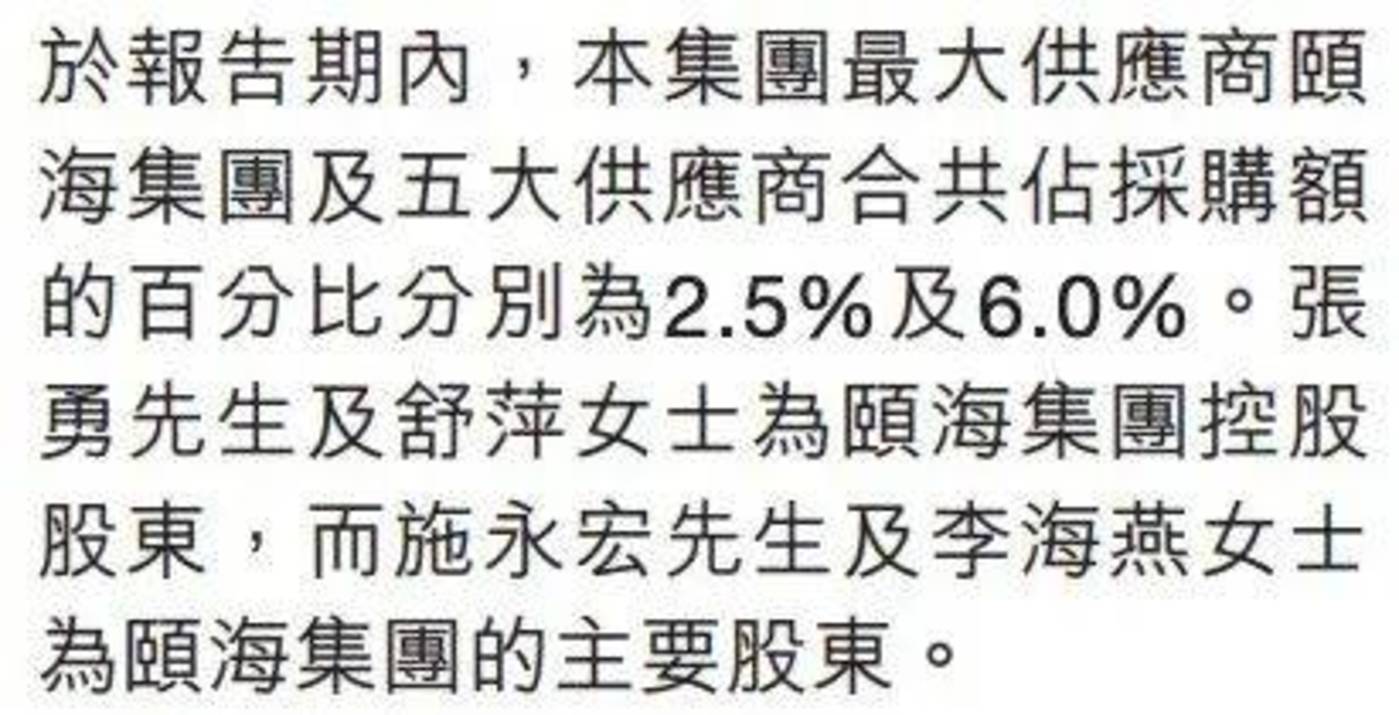

截至 2024 年底,颐海国际是特海国际最大的供应商,特海国际全年从颐海国际采购额百分比达 2.5%。

(图 / 特海国际 2024 年财报)

此外,蜀海供应链也为特海国际保驾护航。特海国际相关负责人曾介绍,「新鲜食材在本地购买,而特色辅料则在中国进行统一采购,通过各国市场的中央厨房进行标准化处理,再配送至门店。」

在这过程中,蜀海供应链就起到了关键作用。特海国际曾介绍,特色产品从国内蜀海供应链出口至各国。

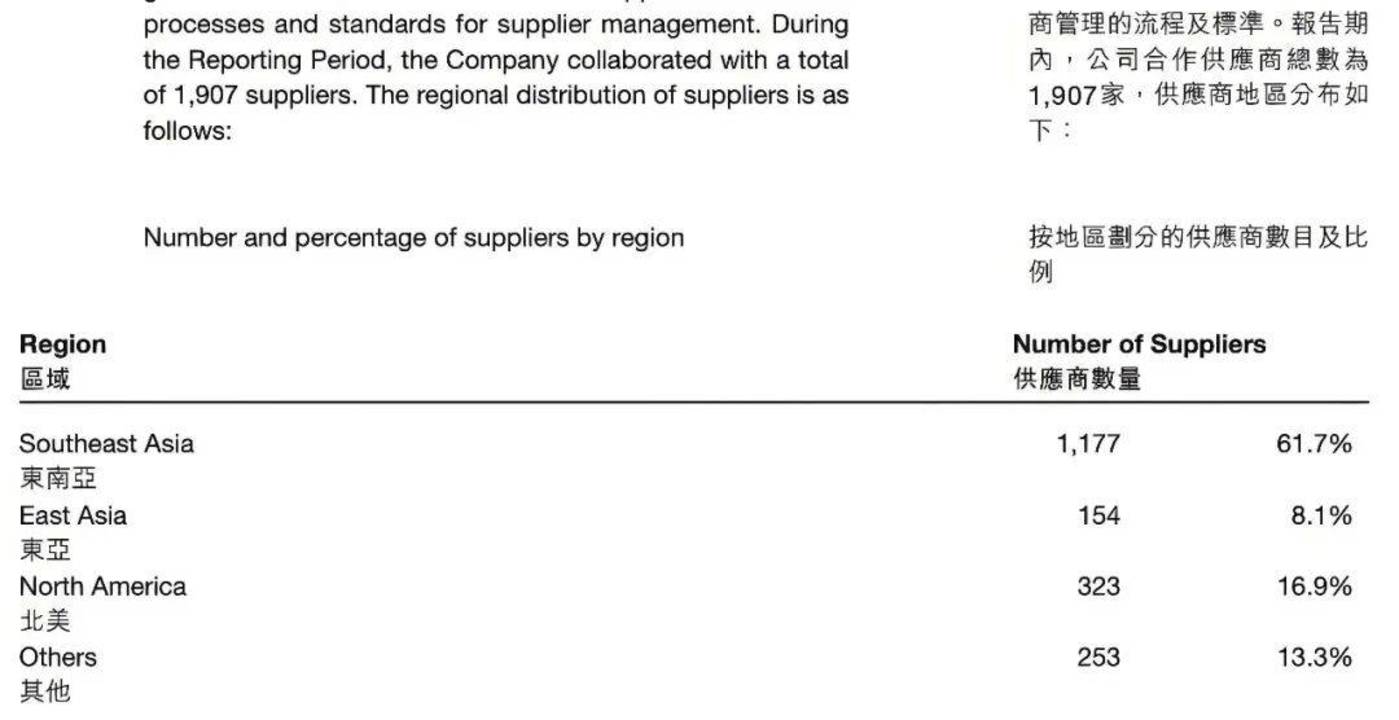

但特海国际的供应链并非全自建,财报显示,2024 年,特海国际合作供应商总数为 1907 家,其中东南亚供应商为 1177 家,东亚供应商 154 家,北美 323 家,其他地区 253 家。

(图 / 特海国际 2024 年财报)

陈小龙向 「界面新闻·创业最前线」 分析,特海国际通过与海外多元合作方组建供应链,已能充分满足当前运营需求。他认为,与国内以抢占市场份额为目标的思路不同,特海国际在海外更侧重盈利,因此没有必要完全自建供应链。

对于供应商,特海国际也有一套选择标准,「我们尽可能优先选择当地知名品牌或全球品牌排名前 3-5 或前 3-10 名的产品供应商,并在运营餐厅当地较大的批发市场选择供应商。」

最终,这些供应商通过中央厨房整合了起来。不过,自 2012 年在新加坡开设了第一家海底捞餐厅算起,海底捞等到四年后 (即 2016 年) 才开始筹建中央厨房。

海底捞国际控股副董事长兼执行董事周兆呈曾介绍背后原因,海底捞的全球化供应链经历了 「三步走」。

以新加坡为例,初期进入新加坡市场,海底捞选择与本地优质供应商合作,尽管单店成本较高,但此举有效避免了过早重资产投入,降低了海外试错风险。

随着新加坡门店数量增长,海底捞逐步建立区域中央厨房,提升了核心底料标准化率并降低了配送成本。

当门店和中央厨房形成规模效应后,海底捞开始自建供应链,不仅实现自给自足,还将供应链服务对外开放。

通过这种战略,海底捞实现了供应链从成本中心向利润引擎的范式转变。

但这同样表明,特海国际已从 「高速扩张」 迈入 「精耕细作」 的深水区,从其持续的市场策略调整以及供应链建设的布局上来看,特海国际正在努力寻找一条更为稳健的盈利路径。

回顾中国餐饮品牌出海的征程,特海国际为同行提供了宝贵的经验,但随着海外中餐市场竞争加剧,特海国际这位先行者也要避免自己被后浪们拍在沙滩上。

未来,能不能让越来越多的外国人心甘情愿地为一顿火锅排队,甚至爱上中式火锅,仍将持续考验着特海国际。