文 | 扬帆出海,作者丨周可

半年前,人们讨论海外短剧增长空间的时候,一个离不开的核心问题就是本地化,去海外拍摄,去打造更多的原创海外本土剧来推进市场。

今天,当我们再关注海外短剧市场行情的时候可以发现,很多头部海外短剧厂商开始将部分投流资金用在国内译制剧出海方面,通过对海外短剧投放行情进行了解可以发现,近期海外短剧题材也有所变化。

刚刚过去的 8 月,在海外短剧投放榜单上,排在前几位的多是国内拍摄的短剧译制到海外,传统意义上人们关注的海外本土拍摄的短剧较少出现在投放榜单的前排。题材方面,此前在海外受关注度比较高的狼人题材,较少出现在投放榜单的前列。反倒是逆袭题材,穿越题材,大女主题材剧目的出现,在投放方面成了比较吸睛的存在。

花更多的钱,把国内剧投向海外

整个 8 月份,投放排名比较靠前的短剧中,仍然是围绕情感、女频题材为主,具体细分,女频情感题材中,逆袭题材的剧投放受关注度更高。

《The Divorced Billionaire Heiress》 投放约 3200 条,展示估值约 6700 万,以 Messenger、FB News Feed、Audience Network、Instagram 为主要投放渠道,以 ShortMax 和 DramaBox 两个平台主投。

《The Divorced Billionaire Heiress》 在 8 月投放表现方面,在广大大的短剧投放榜单上排名月榜第二。这部剧围绕女主和丈夫离婚,被情妇羞辱的情节展开,但女主背后的真实身份是美国首富的女儿,自己再婚之后嫁给了亿万富豪,于是,在经历了离婚的痛苦之后,女主带着自己的新身份开始了一场复仇之旅。

以情节来看,这是典型的爽剧,剧本设定也是典型的大女主类型,区别于此前火爆的霸总爱上我类型,从大男主转向大女主,这种类型的剧也会更垂直于女性群体。

国内拍摄的译制剧 《Trails of Hope: His Journey Back Home》 在海外投放效果也不错,DramaBox 为主要投放,这部剧讲主人公西奥·利维 20 年前因为一场车祸与父母失去了联系。幸运的是,他被博伊德集团的董事长收养,并被培养成材。成年后的他终于回到了家乡,并带着自己的信物寻找亲生父母。

这部剧有典型的中国式土味短剧的特点,包括投放视频的背景 BGM,使用的都是国内知名电视剧 《回家的诱惑》 主题曲 《无法原谅》,配合这部短剧的复仇逆袭风格,十分契合。

这部剧是中国演员拍摄,不过在海外播放的时候完全使用英文,从投放效果来看,其投放国家主要是英国和美国,8 月份的投放素材约 2200 条,展现估值约 8700 万,整体效果表现非常不错。

在 8 月份的投放榜单中,除了女频赛道的情感类题材外,逆袭,强者回归复仇的题材非常抢眼,投放展现估值相对较高。

除此之外,我们也看到一部穿越题材的短剧出现在 8 月投放榜单上,这部剧就是之前在国内大火的 《我在八零年代当后妈》,投放的主要地区在印尼,美国等地,在 8 月份的投放排行榜上,《八零后妈》 排名第十位,投放素材 1100 条,展现量约 6600 万,目前在 Reelshort、DramaBox、Sereal+渠道都有上线,整体关注度比较高。

纵观整个 8 月榜单可以发现,前十名的投放短剧中,大多围绕女频情感类题材居多,有意思的是,霸总爱我类型的投放并不多,反倒是大女主逆袭的题材很热门,这和国内近几年大女主戏受欢迎的市场风格很像,当然,逆袭类剧目不仅仅局限在女主戏,男主逆袭的风格同样在海外很有市场。

此外,译制剧仍有很大的市场机会,在 8 月份的投放月榜,以及最近一周的短剧投放周榜来看,译制剧仍占相当大的投放比例,且收获的数据并不比本土剧差,包括 ShortMax、DramaBox 这些头部短剧平台也愿意为译制剧做更多的投放投入。

短剧出海,谁在投流

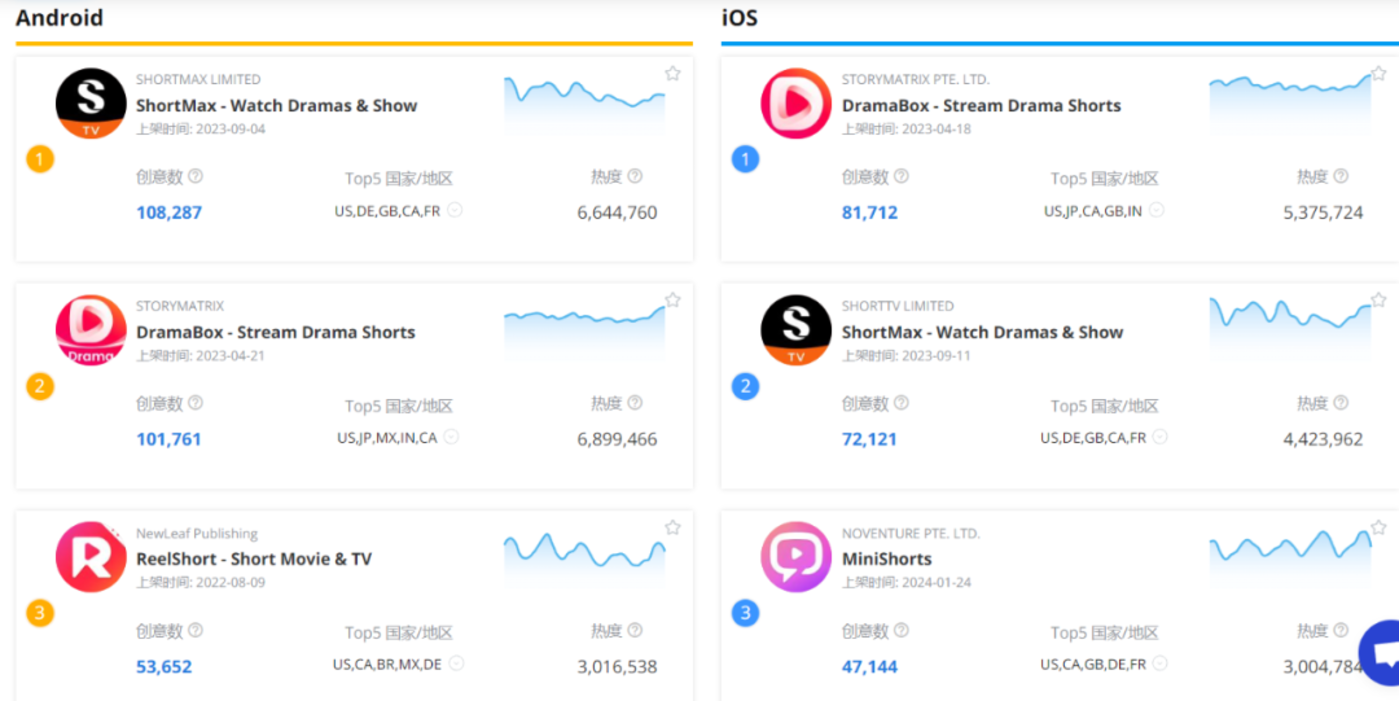

广大大数据显示,8 月份,ShortMax、DramaBox、Reelshort 为安卓渠道投放的前三名,DramaBox、ShortMax、MiniShorts 为 iOS 渠道下的投放前三位。

8 月份短剧 APP 投放表现情况 (图源:广大大)

这四款短剧 APP 在海外投放中,美国都是主要投放国家,此外英国、加拿大、日本、印度等国家也是重点市场。

DramaBox 和 Reelshort 的投放 Top5 的国家则还覆盖了墨西哥和巴西等拉美国家。

另一个显著特点是,四款短剧 APP 投放对安卓渠道和 iOS 渠道的投放有明显倾向性。ShortMax 和 DramaBox 更侧重于安卓端的投放,但是这两款 APP 在两个端的投放差距不是很大。

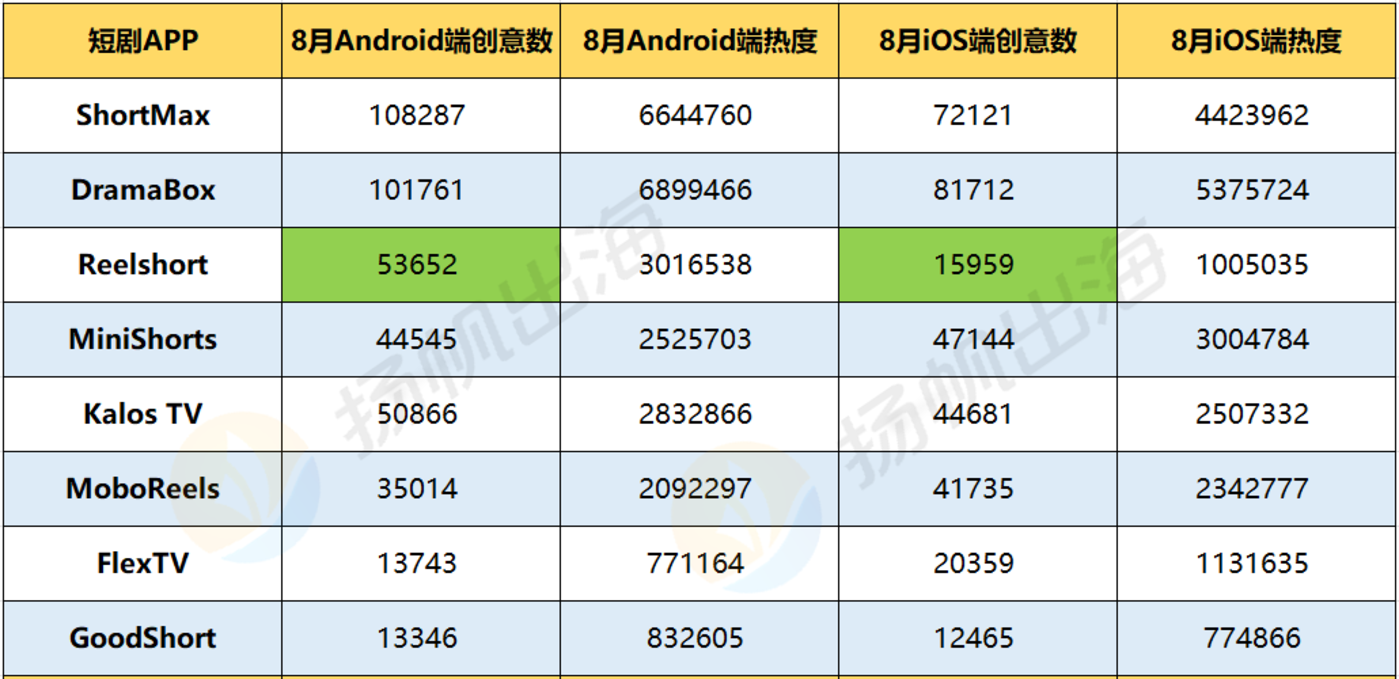

对比之下,Reelshort 在安卓端的投放创意是 iOS 端投放创意的 3 倍多。

MiniShorts 和 MoboReels 和 Reelshort 等头部短剧平台的投放逻辑正好相反,8 月份,MiniShorts 和 MoboReels 在 iOS 端的投放创意数略高于安卓端。

FlexTV 在 iOS 端的投放也高于安卓端,且两个渠道的投放占比差异很大,iOS 端的投放创意和热度基本是安卓端的 1.5 倍。

8 月份部分短剧 APP 海外投放情况 (数据来源:广大大)

(注:热度是基于投放素材的各种综合数据,如投放天数、互动数据等综合计算出一个热度值,热度越高,说明该素材表现越好)

在对近期短剧产品投放情况进行深入了解,我们也发现一些在投放方面表现不错的产品,这些产品虽然不如 Reelshort 这些头部平台声量高,但是在市场表现方面也可圈可点。

GoodShort 是网文出海厂商新阅时代旗下的短剧产品,其上线时间甚至早于 ShortMax,近一个月来,其下载数据呈现明显走高趋势,8 月份总下载量为 48 万,总流水为 280 万。

作为后来者,MiniShorts 也表现不俗,其在今年 1 月上线,8 月份总下载量超 76 万,总流水为 268 万。

对比之下,GoodShort 在月份的下载量虽然较低,但是用户付费水平保持较好,而 MiniShorts 虽然在 8 月份的下载量远高于 GoodShort,但是其流水较低。

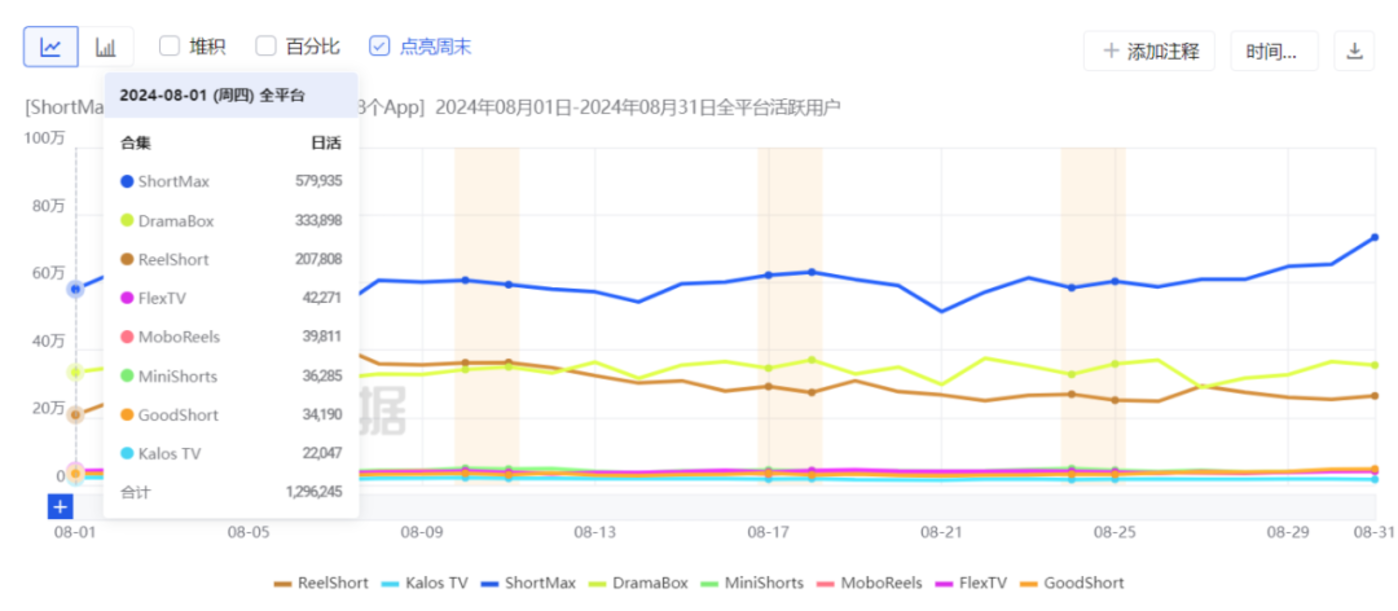

以 8 月份短剧产品投放前 8 位的 APP 产品来看,他们在 DAU 表现方面已经可以明确看出不同产品的梯队表现情况。

8 月份短剧投放前八位的产品 DAU 表现情况 (图源:点点数据)

用户活跃度方面,ShortMax 遥遥领先,其 DAU 保持在 50 万到 60 万之间。

DramaBox 和 Reelshort 表现差距不大,DAU 保持在 30 到 40 万之间,但是二者和 ShortMax 比还有一定距离。

三巨头之外,MiniShorts、Kalos TV、MoboReels、FlexTV、GoodShort 的表现则可以被划定为同一梯队。

这其中,除了 Kalos TV 的 DAU 在 2 万上下波动外,其他四款产品的 DAU 值基本维持在 3 到 5 万,比较稳定。

用户活跃情况直接影响着短剧产品的收入,目前来看,投放买量仍然是头部短剧想要保持稳定位置最基本的选择。

通过对 8 月投放榜单的分析也可以发现,除了三大头部短剧平台之外,第二和第三梯队的短剧产品,在投放方面也在尽可能的寻找差异化竞争思路,比如避开三个头部都倾向的安卓渠道,转而在 iOS 渠道寻找更多增量。

而在投放剧目方面,选择优质译制剧去海外冲量打开市场,也被不少短剧平台所接受,在此前短剧平台大力推广原创精品剧的环境下,为了吸引更多用户留存,转而购买译制剧版权稳定市场,仍是不少短剧厂商的选择。

当然,海外短剧赛道目前已经有明显头部聚集趋势,中小厂商想要在短剧市场抢夺新机会,除了在投放剧目上做差异,还需要在更多渠道上寻找新的解题思路。