图片 AI 生成

9 月 4 日至 6 日,中非合作论坛在北京举行。从 2000 年中非合作论坛成立以来,中非贸易额从 105 亿美元增至 2821 亿美元,增长近 26 倍。中国对非投资从 4 亿多美元增长至 400 多亿美元,增幅超过 100 倍。

据 《The Economist》 报道,此次中非合作论坛开幕式上中国未来将为非洲提供约 500 亿美元的融资。

在中非持续友好合作的背景下,更多的中国企业将目光投向了非洲。

非洲因其丰富的自然资源、年轻的人口结构和快速的城市化进程,出现了大量的 「时光机红利」。如矿产加工业、农业和农产品加工业、汽车制造业、纺织业、建材、化工、医药和新能源等各行各业正成为中企出海的新风口。

而非洲正在崛起的数字消费市场也为电子商务、移动支付、数字文娱等领域的中国互联网企业提供了发展机遇。

尽管同为新兴市场,中东和拉美的市场投资环境,相较于非洲要更加成熟,当地的行业竞争也更加激烈。非洲则由于不同国家的政策、法律、宗教、民族和文化等因素,投资环境更加复杂,经济发展水平和消费能力更低。但同时,竞争压力更小。

非洲的独特性和发展潜力使其成为中企出海的重要目的地,但同时也需要企业具备本地化能力和全球化思考能力,充分考虑其复杂性和挑战性,如政治不稳定、基建不完善、安全合规、行业竞争以及跨文化融合问题,具备更强的市场洞察力和本地化运营能力。

非洲,人口红利下的巨大市场

非洲的发展速度已经超过欧洲、北美、南美和世界平均水平,成为仅次于亚洲的高速发展经济区域。

据非洲开发银行发布的 《2024 年非洲经济展望》 预测,2024 年非洲经济增速将回升至 3.7%,高于全球平均水平 3.2%,在此基础上,2025 年非洲经济增速有望进一步升至 4.3%;报告还指出,预计非洲大陆有 41 个国家 2024 年经济增长率高于 2023 年。有分析认为,非洲将开启工业化新阶段,并有潜力将成为 「下一个世界工厂」。

非洲发展经历了三个阶段:20 世纪 60 年代非洲国家独立初期,20 世纪 80、90 年代非洲经济转型期和 21 世纪非洲快速发展时期。几乎每个阶段,中国企业都深度参与其中。

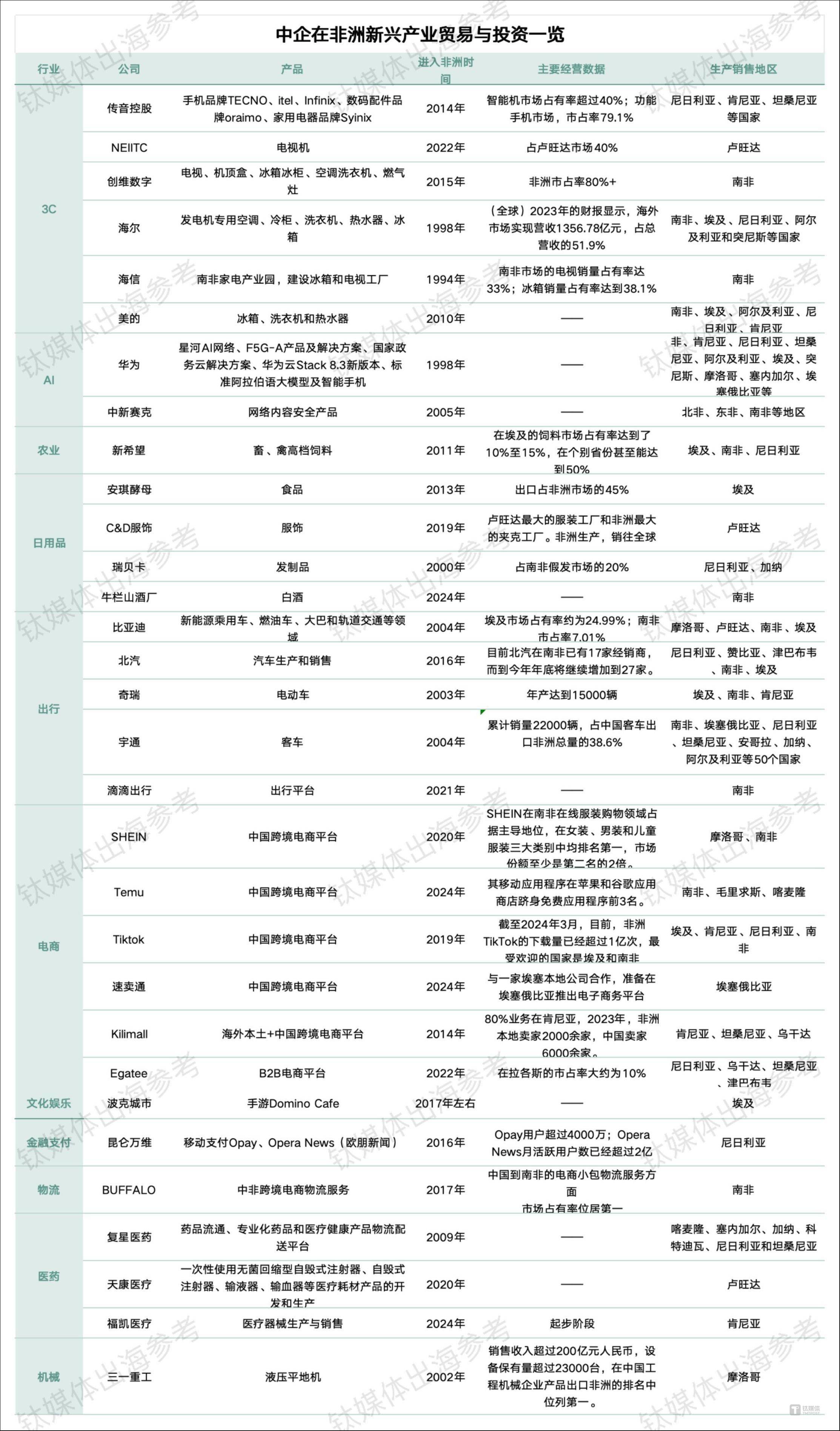

上个世纪 90 年代起,中国家电、通信、食品等传统行业企业率先进入非洲。2014 年前后,越来越多的游戏、电商及数字供应链企业争先进入非洲市场。

非洲经济之所以能够实现快速增长得益于非洲的人口红利。

非洲是世界人口第二大洲,2023 年非洲的人口数量已达到 14 亿,占全球人口的 18%,并且还在以年增长率约为 2.4% 的速度增长。

与人口红利对应,是众多未被充分满足的市场需求。

非洲人口体量巨大,但大到机械设备、粮食、电动车,小到婴儿尿布、、装饰品、灯饰等生活用品都极度匮乏。

首先是非洲的生产力水平相对较低,即便在农业领域和轻工业,都难以自主生产满足当地市场需求的粮食和生活用品等关键物资。

以鞋服为例,2024 年上半年非洲鞋服进口总额就达到了 310 亿美元。数据表明,非洲服装市场的复合年增长率为 16.46%,预计到 2025 年,非洲服装领域的消费者数量将达到 3.3 亿,平均每位消费者的消费金额为 38.17 美元。

高速的发展、巨大市场空间和低水平的制造表明非洲服装业必须高度依赖进口。

其次是非洲产业链不完善,尤其是加工制造业。尽管拥有丰富的自然资源,如棉花、花生、咖啡豆、甘蔗等经济作物,但加工能力有限,大量加工所需的原材料依赖进口,而成品也往往需要从外部采购。

从投资的角度来看,作为新兴市场,非洲基于所具备的市场成本优势,其投资回报率远高于其他地区。据相关数据显示,过去撒哈拉以南非洲地区的外部直接投资回报率高达 24%-30%,远高于发展中国家 8%-16% 的平均回报率。

非洲因此吸引了包括中国在内的全世界的目光。

数据显示,中国已连续 15 年保持非洲第一大贸易伙伴地位。2023 年,中非贸易额达到历史峰值 2821 亿美元,中国新能源汽车、锂电池、光伏产品对非出口同比大幅增长 291%、109%、57%。

从基建到日用品,从互联网再到新能源。非洲市场充斥着来自中国的大大小小的国有资本企业、大型私营资本企业以及中小规模的民营资本企业。

新能源之火,延续非洲矿产投资热潮

按交易额计算,非洲占不到全球市场的 5%,但是它却拥有世界上约 30% 的矿产资源。

据国际矿业统计显示,非洲地下综合性矿产资源储藏多达 150 种,尤其是与发展高科技和经济可持续发展密切相关的 50 余种贵重稀有矿产品储藏量巨大。其中,至少 17 种储藏量位于世界第一,比如,钴、铝、金、钻、钛、锗、镓等。

非洲的 GDP 中有 1/4 来自矿业出口。但是由于技术、地理、基建等条件限制,非洲尚有成矿条件好、找矿前景广阔的地区,至今未进行过找矿工作。

如津巴布韦有 60 种不同的矿产品,只有 40 种得到了开采。坦桑尼亚镍、铀、稀土等矿产资源储量较为为丰富, 具有勘查及发现世界级矿藏的潜力, 但坦桑尼亚境内除黄金、金刚石和天然气等矿产有大规模投资开发之外, 绝大部分矿产资源未经开发利用。

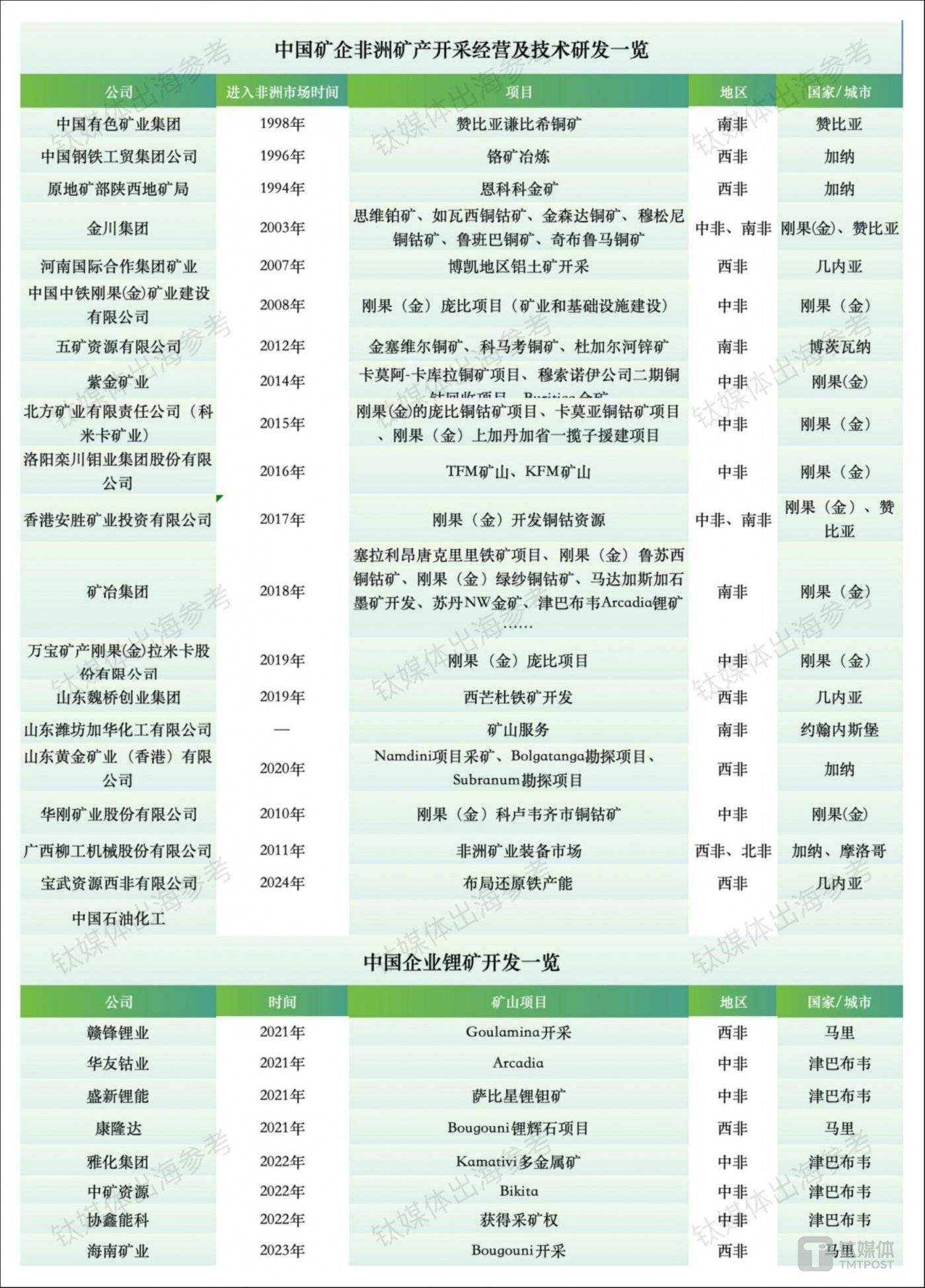

中国在非洲国家的投资由来已久,从上世纪 90 年代开始,一批大型国资矿企陆续进入非洲。随着中国援非项目的开展,「资源融资基础建设」 方案的施行,也可理解为基建换矿石,使得中国矿企在非洲的投资迅速增长,大量民营企业进入非洲,投资开发铜、金、钻石、铁矿石、铝土、稀土等矿产。中国成为非洲重要的投资来源国。

于此同时,中国中铁、中国土木、中国建筑、中国电建、中国恩菲、中国川铁、中国十五冶、中国三峡集团、中国机械等一批基础设施建设、咨询企业在非洲快速架起高速、铁路、电缆、医院,成为非洲矿业发展背后的重要支撑力。

有关数据显示,2013 年,37% 的非洲基建项目由西方公司推进,中企只能分到 12%;到 2022 年,价值 5000 万美元以上的非洲基建项目,有 31% 落入中企囊中,西方企业仅占 12%。

2016 年开始,从下游新能源汽车、中游锂电到新能源汽车,中国新能源产业加速爆发。

过去,工业革命的资源核心更靠近煤炭、石油,中国是相关产业的后发国家。进入绿色能源时代,核心自然资源转向锂、钴、镍等绿色能源所需的矿产区域。

根据相关数据,非洲锂资源总量约 2575 万吨,已探明锂总储量 494 万吨 (金属量)。其中刚果 (金) 的探明锂资源储量达 300 万金属吨,占非洲的 69.1%;其次是马里,探明锂储量达 70 万金属吨,占非洲的 16.1%。

自 2021 年以来,中企大规模进入到非洲大陆的锂矿项目,赣锋锂业、盛新锂能、天华新能、中矿资源等多家中国企业已有矿产项目在非洲落地,涉及的锂矿包括津巴布韦的 Kamativi、刚果 (金) 的 Manono,纳米比亚的 Karibib 和埃塞俄比亚的 Kenticha。

以洛阳钼业正在开采的 TFM 矿山为例,今年 6 月底五条生产线全面建成建成,年产 45 万吨铜、3.7 万吨钴,成为世界第二大钴矿山。洛阳钼业为此建立了 60 万吨铜和 10 万吨钴的大物流体系,向本地企业和员工等超过 1 万 6 千人提供了叉车操作、语言培训、高风险作业等技能培训。

随着非洲锂钴矿产投资升温,新能源时代的牌桌座次已经改变。

(天顺财经出海参考不完全统计)

数字基建改善,非洲互联网产业有了新机遇

过去投资非洲的企业大多以大型国有企业为主,集中在能源、矿产与物理基建产业。随着电力、交通等基建逐渐铺开,中国科技与互联网公司也逐渐进入这片大陆铺设数字基建。

例如,波克城市、滴滴出行、昆仑万维等互联网公司率先进入南非、埃及、肯尼亚等经济相对发达、基础设施较为成熟的国家。

电商也是非洲的重要赛道之一。BUFFALO、Kilimall、Egatee、SHEIN 等电商生态企业在 2015 年前后进入非洲市场,迅速成长为区域性的代表企业。

此外,搭建本土电商平台的同时,中国企业还建立起包括仓储、物流、线上支付等全生态的链模式。

以 Kilimall 为例,Kilimall 涵盖了电子交易、移动支付和跨境物流三大领域,不仅设立了海外仓还实现了 100% 在线支付。

资料显示,2023 年,非洲电商市场的规模为 2771 亿美元,预计到 2032 年,非洲电商市场规模将增长到 9398 亿美元。

非洲的数字娱乐消费又是一个快速增长的赛道,其中互联网电视领域 2020 年以来年复合增长率超过 20% ,2023 年全非洲收益可能突破 1 亿美金。2022 年,音乐、卡牌类游戏,非洲活跃用户规模增长至少 40% 以上,2023 年非洲的游戏产业规模预估为 18.9 亿美金。

数字消费的增长离不开数字基建的支撑。

据了解,华为正在建设非洲 70% 的 4G 网络,更高效低价的移动网络通道使非洲市场充满更多可能性。

截至 2022 年,非洲 1GB 移动数据成本低于 1 美元的国家数量达 13 个。到 2025 年 4G 将占撒哈拉以南非洲移动连接的三分之一,2030 年 5G 将占非洲移动连接的 20%。非洲移动互联网成本也呈现下降趋势。

近年来,非洲智能手机普及率显著提升,从 2010 年的 1.1% 预计增长到 2027 年的 50.9%,平板电脑等娱乐设备从 2010 年用户数为 0 到 2027 年或达到 1 亿台,固定宽带家庭将从 2010 年的 99.6 万户增长到 2027 年预计的 1348.5 万户。

互联网和网络设备的快速普及,不仅意味着为依托于互联网的商业模式和数字服务市场提供了基础,还将直接影响现有企业的运营成本。尤其是对于高清视频内容的流媒体企业、游戏企业等更为关键。

也就说,非洲的金融科技、娱乐游戏、电子商务、移动手机应用将迎来中国走过的 「互联网时代」。中国的互联网公司能够复用国内成熟的运营经验和管理手段,迅速打开非洲市场。

此外,非洲数字基础设施的持续改善,预计将带来更多新兴产业在非洲的飞速发展。

据 Statista 数据显示,2023 年非洲家用电器市场的收入预计为 613.6 亿美元,预计 2023-2028 年复合年增长率将达到 7.53%。

不仅是家电,非洲对智能化新能源汽车有着强大需求。数据显示,2023 年,中国新能源汽车在非洲出口同比增长 291%。

来自中国的电动车、两轮车将过去非洲城市之间的平均距离由 35 公里缩短为 20 公里。80% 的两轮车用于出租或者送货,成为非洲本土人口中的 「okada 」 和 「boda boda」,改变了非洲人的出行方式。

中国企业带来的传统消费与数字消费,正在融入非洲人民的生活方式。

(天顺财经出海参考不完全统计)

投资非洲,电荒和汇率都是头等难题

即便非洲市场有着巨大前景,但对出海企业来说也不能盲目乐观。

相较于其他区域来说,在非洲发展需要克服很多困难。如果说语言和商业文化的适应性是出海任何国家地区都会遇到的问题,那非洲还要应对更基础的电力供应不足的问题。

据国际能源署发布的 《2022 年非洲能源展望》 报告,截至 2021 年,非洲有 6 亿人无法用上电,即 43% 的人口没有被电力网络覆盖,其中 5.9 亿人生活在撒哈拉以南非洲地区。就连非洲最大的工业国家南非,2022 年该国民众也遭遇了 288 天轮流停电。

工业用电同样面临巨大缺口。据报道,中国企业在马拉维、津巴布韦等国的多个矿产项目曾因电力供应不足而遭遇停工。面对这种情况,企业很可能需要从其他非洲国家以高价购入电力。这对企业的产能和成本都造成了巨大挑战。

除了电力供应的基础难题外,中国企业还要直面非洲交通、通信等基础设施落后,零售商业业态配套不足等现实问题。

非洲当地产业链不全,原材料短缺是常态。比如,天康医疗在卢旺达设厂时发现,水泥价格是国内 3 倍,钢结构需要海运,汽车吊运一个小时要价 100 美元,建设成本几乎是国内的 3-4 倍。

而买地还是租房,也最让出海企业头疼。在非洲,一个钢结构厂房租金 5 到 7 美元/月/平方米,价格是国内的 10 倍。买地则需要漫长的等待和获取当地政府足够的信任。

非洲拥有 54 个国家,其文化和社会结构上呈现多样性、复杂性。

绝大多数非洲国家的经济和出口结构较为单一,以出口低附加值的农产品和矿产品为主,而进口的大多是高附加值的工业产品,这也导致非洲国家普遍货币疲软,极易受国际金融市场的影响,汇率波动极大。

肯尼亚前总理奥廷加曾比喻的,「人们说美国打个喷嚏,欧洲就感冒,亚洲就得肺炎,而非洲的肺结核就更严重了。」

以非洲最大经济体之一的埃及为例,今年 3 月 6 日埃及货币的汇率暴跌 40%,成为两年来第四次官方汇率暴跌。多位当地营商的中企负责人向天顺财经出海参考表示,汇率已成为当地中企最头疼的难题之一。

此外,部分国家如埃塞俄比亚、布基纳法索、尼日尔等,国内政治依然无法稳定,投资风险较高。

中国企业面对非洲市场,抱团发展,上下游企业形成产业合力,才能更好地在当地落地生根。

目前,中国与 15 个非洲国家建立了产能合作机制,中国企业在非洲国家参与规划、建设、运营的各类产业园区超过 50 个,为更多中国企业出海非洲打下了合作基础。

来自义乌的太阳能水泵、户外电源、锂电自行车,来自消费行业的矿泉水厂,还有发源于互联网技术的支付、游戏企业以及基础配套的物流企业,越来越多地中国企业把目光瞄向非洲,目光中有希望也有思索。

(本文首发于天顺财经 App,作者|杨秀娟,编辑|王璐)