8 月 27 日晚,晨光股份(603899.SH) 发布 2024 年半年报。上半年,公司实现营业收入 110.51 亿元,同比增长 10.95%;归属于上市公司股东的净利润 6.33 亿元,同比增长 4.71%。

相对于晨光股份此前定下的全年业绩目标,上半年成绩单难言乐观。据悉,2024 年公司计划实现营业收入 275 亿元,同比增长 18%。

分季度来看,继 2023 年实现恢复性增长以来,晨光股份再度出现净利缩水的情况。财报显示,二季度公司实现营收 55.66 亿元,同比增长 9.58%;实现归母净利润 2.53 亿元,同比下降 6.59%。

造成二季度净利润下滑的原因,与信用减值损失有关。今年二季度,晨光股份计提信用减值损失 2794.71 万元,去年同期为 1582.99 万元。造成本期信用减值损失变动的原因,主要是晨光科力普应收账款增长,计提坏账有所增加。

晨光股份曾表示,公司应收账款大部分来源于科力普。截至 2024 年 6 月 30 日,公司应收账款金额 42.94 亿元,同比增长 18.13%,远超上半年 10.95% 的营收增速。

公开资料显示,2013 年前后,晨光股份着手推进多元化转型,在传统单一的文具业务基础上拓展零售大店、办公直销两项新业务,分别由晨光生活馆和科力普两家子公司开展。其中,晨光科力普主营办公直销业务,定位是 B2B 综合电商平台,主要为政府、企事业单位提供高性价比的办公一站式采购服务。

B 端业务的特殊性使得其难以规避应收账款风险。曾有分析人士指出,企业在与政企类用户的交易谈判中,博弈能力较差。在未来,面向政企采购的业务发展或受限制。

相对而言,央企、政府、金融客户的账期较一般企业更长。从半年报数据可以看出,相较于传统核心业务及其他业务,晨光股份对办公直销业务的应收账款损失率预期相对宽松。

来源:晨光股份 2024 年半年报

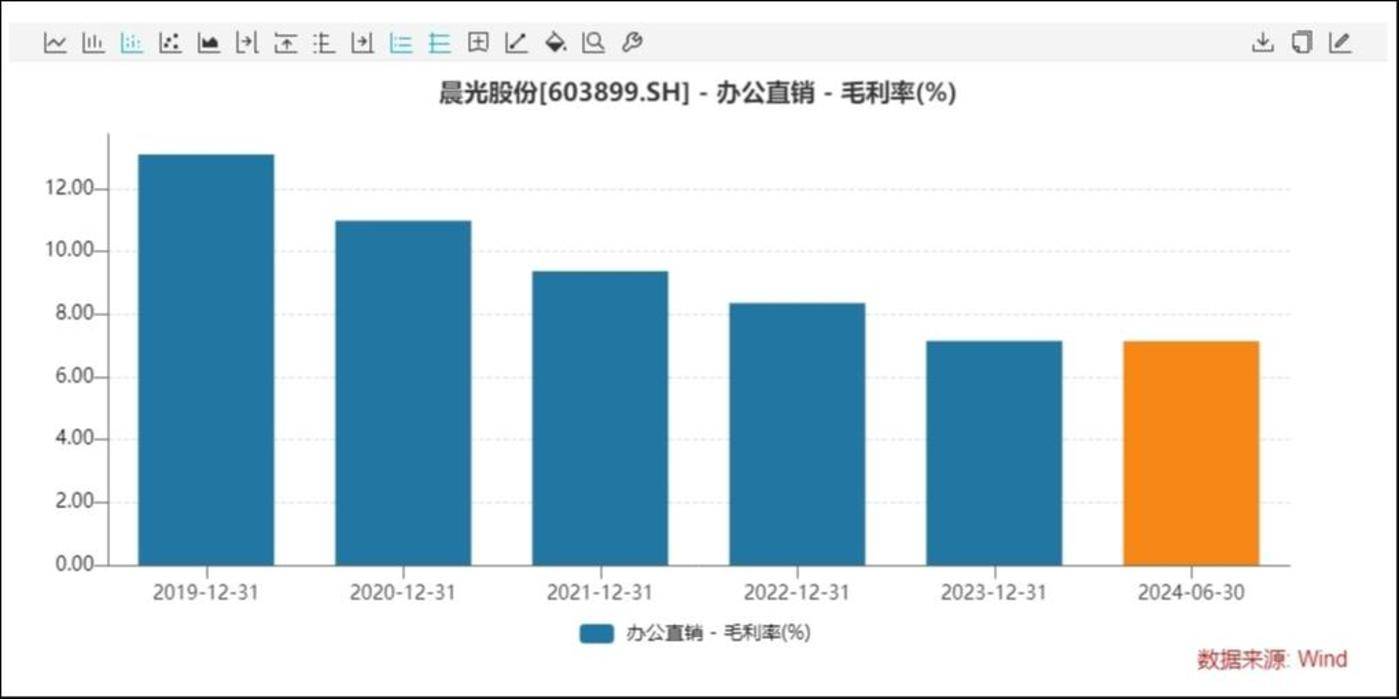

除了应收账款高企外,办公直销业务还存在赚钱难的问题。Wind 数据显示,晨光股份办公直销业务的毛利率持续下滑,从 2019 年的 13.09% 降至 2024 年 6 月的 7.13%。随着办公直销业务营收占比不断提高,或对公司综合毛利率造成一定拖累。

来源:Wind

财报显示,上半年晨光科力普实现营业收入 61.20 亿元,同比增长 11%,占总营收的比重为 55.38%;实现净利润 1.32 亿元,占公司总利润的比重为 20.89%。可以看出,晨光科力普虽然接过公司营收支柱的重任,但对公司盈利的贡献度较低。

就科力普的发展规划,公司管理层曾经在今年 4 月的机构调研中表示,科力普在顺应政府采购阳光化、公开化、透明化要求的同时,兼顾企业提高采购效率、降低非生产性办公及行政用品采购成本的需求,聚焦发展四大业务板块,办公一站式、MRO 工业品、营销礼品和员工福利,致力于持续有质量地增长。总体的指导思想和目标是要进入高质量发展,不单单考虑量的问题,同时还是要考虑利润的问题。

此外,晨光股份另一新业务的发展也颇为曲折。今年上半年,晨光生活馆 (含九木杂物社) 实现营业收入 7.28 亿元,同比增长 20%,其中,九木杂物社实现营业收入 6.90 亿元,同比增长 22%,实现净利润 897 万元。此前相当长时间内,该业务处于亏损状态。综合来看,晨光生活馆对公司业绩贡献度相当有限。

耗费十余年心血打造的第二增长曲线已然出现拖累净利润的情况,这对晨光股份来讲显然不是好兆头。而跌跌不休的股价,正在动摇 「文具茅」 在投资者心中的地位。

今年 8 月,有投资者在互动平台提问:「晨光文具 PE16 倍,齐心集团 PE17 倍,新华文轩PE21 倍,广博股份 PE29 倍,创源股份 PE54 倍…晨光文具的行业地位变了吗?」 对此董秘回应称:「公司是文具行业 『自主品牌+内需市场』 的领跑者,上市以来营业收入保持稳定增长,市场份额持续提升。公司会努力做好生产经营,加强和投资者沟通,相信市场也会给予合理的评价。」

值得一提的是,与中报一同披露的还有一份股份回购方案,内容显示晨光股份拟于 6 个月内以集中竞价交易方式回购公司股份,回购价格不超过 42.00 元,回购总金额不超过人民币 3 亿元,预计可回购股份数量不超过 714.28 万股。

此次晨光股份抛出回购计划能否对股价起到提振作用,目前尚难断言。截至发稿时,晨光股份涨 0.46%,报 26 元,市值 240 亿元。(本文首发天顺财经 App,作者 | 马琼,编辑 | 曹晟源)