文 | 思辨财经

6 月 18 日京东官方正式宣布进军在线酒旅业务,甚至于酒店商家参与 「京东酒店 PLUS 会员计划」,享受最高三年 0 佣金,传言许久的靴子终于落地。

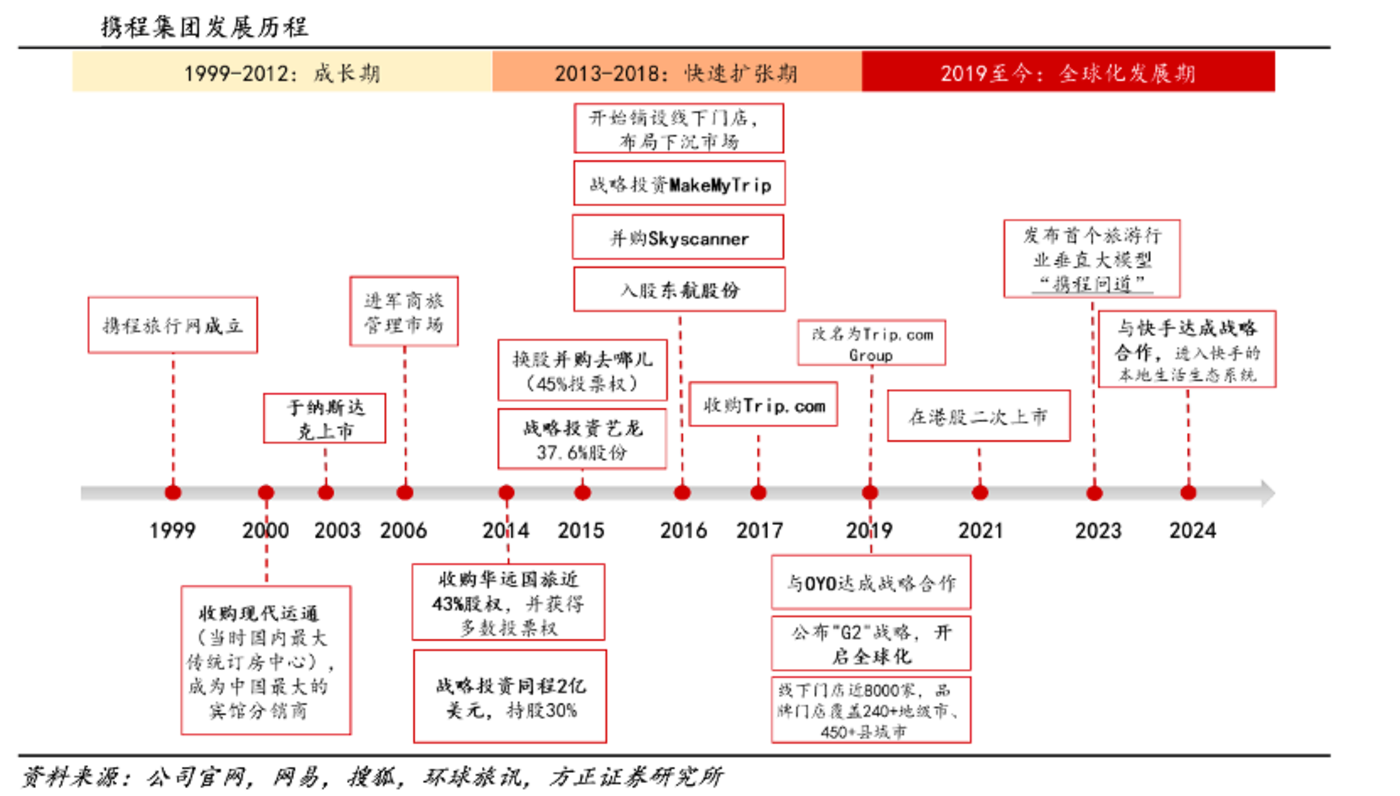

京东之前,觊觎在线酒旅业务的企业可谓是不胜枚举,互联网巨头百度,腾讯,阿里,乃至其后的抖音都推出过自己的 OTA 产品 (飞猪在 2017 年就打过低佣金策略),最初市场也都对此寄予了厚望,但都未能动摇该赛道的绝对寡头携程,百度的去哪儿最终与携程合并,携程成为同程在线 (腾讯为大股东) 的第二大股东。

在梳理 OTA 行业现状时,我们就一直在思考:携程究竟有何本领,能抵挡住互联网巨头们的轮番的进攻,京东会是那个例外么?

受京东杀向 OTA 赛道影响,我们对行业尤其是携程又进行了更为详尽的分析。

本文核心观点:

其一,携程为代表的 OTA 赛道真是非常赚钱,这也符合所谓的坡长雪厚理论,其主要金主当属酒店业,进一步细分为非连锁酒店业;

其二,携程以往击败各个对手,一靠资本化运作打造的行业联盟生态,二靠舍得花重金在流量采买上;

其三,京东打的低佣金牌有一定合理性,但中长期考验更大的预算投入。

携程高佣金率的主要金主:酒店业

头部企业对 OTA 赛道虎视眈眈,其潜台词只有一个:这实在是一个堪称暴利的行业,佣金率乃是相当之高的。

一般来说,平台佣金率=佣金收入/总交易额,携程 2024 年交易额为 1.2 万亿元,净营收为 533 亿元,综合佣金率为 4.4%,对比之下其佣金率不及海外同类企业 Booking.com,Expedia 的零头 (后者多在 13% 左右),但现实情况是要复杂许多的。

作为以机+酒 (机票+酒店) 为主要服务形态的平台,携程为用户提供:

1) 交通产品

以机票和火车票为主,此部分产品上游议价能力强、价格透明度高,抽佣空间最小,尤其航司 「提直降代」 和取消 「前返」「后返」 后,佣金空间被压缩。携程既难以向航司或铁路总局抽佣,又难以直接加价售卖,因此多采用在原票价基础上搭售抢票、保险等服务,即便加上增值类服务收入,其佣金率也就在 2-3% 之间。(方正证券测算);

2) 酒店业务

酒店自身门店辐射范围相当有限,加之住酒店对一般用户而言相对低频,这就使得酒店业亟需 OTA 的流量以提高其入住率,降低空置率,实现房间的高速流转,酒店业因此成为携程为代表 OTA 平台的盈利重点。

其中根据酒店规模和经营形态,我们又可将其划分连锁酒店和非连锁酒店。

其中连锁酒店拥有自有会员和销售能力 (如华住的华住会系统),以尽量降低对携程们的依赖性,改善企业的盈利能力,但即便如此,截至 2024 年 3 年 3 月 31 日,华住和锦江在 OTA 渠道间夜占比为 20% 和 15%,支付给 OTA 的佣金率维持 10%~15%(摘自方正证券数据)。

2023 年携程来自华住/如家的佣金收入分别为 2.48/1.29 亿元,较 2019 年分别增长了 244%、42%。而 2024 年,华住和如家的佣金提高到了 2.83 亿元和 1.6 亿元。

这一方面由于携程的用户规模与连锁酒店自身会员规模完全不属于一个量级 (截至 2024 年 8 月携程去重用户规模达到 1.65 亿,为在线旅游第一大平台),另一方面连锁酒店会员的商务差旅占比极大,酒店也需要引入携程们来提高闲时 (非工作时间) 的入住率,来烫平经营波动性,为此可以向后者支付较高佣金。

连锁酒店已经相当努力,但也无法摆脱携程们的高佣金,相较之下非连锁酒店在此更是无招架之力,弱品牌力,辐射范围过小,销售人员配置不足,这些导致此类酒店的经营完全离不开携程们,也就是要负担更高的佣金率。

与 OTA 平台的高光所对应的是,近年来国内的酒旅行业却接连亏损。去年前九个月,锦江酒店的营收同比下滑 2.6% 至 107.9 亿元,净利润同比下滑 20.4%,首旅酒店营收下滑 0.4% 至 58.9 亿元,华住集团净利润同比下滑 10.3%, 金陵饭店、格林酒店、君亭酒店、华庭酒店等企业的净利润也纷纷下滑了 20%-25%。

行业景气度尚未恢复时,OTA 平台的谈判能力又会得到放大 (酒店方迫切需要流量支持),事实上携程对商家的议价权也在强化的。

近期,新华财经报道称,多家酒店商家反映,在携程平台遭遇被强制开通一个叫 「调价助手」 的功能,携程可以在后台强制修改商家的房间定价,而迫于平台的市场地位和流量的诱惑,诸多的商家只能选择 「忍气吞声」。

而除此之外,携程还一手建起的 「特牌、金牌、银牌」 等分级体系。

据媒体报道,在这个模式里,酒店等级越高,从携程拿到的流量越多。这种 「三六九等」 对应的代价是:

佣金比普通酒店要高 (特牌酒店营销费大概在 15% 左右),并且酒店还不能随意上线其他 OTA 平台,违反者会遭到限流、摘牌等处罚。

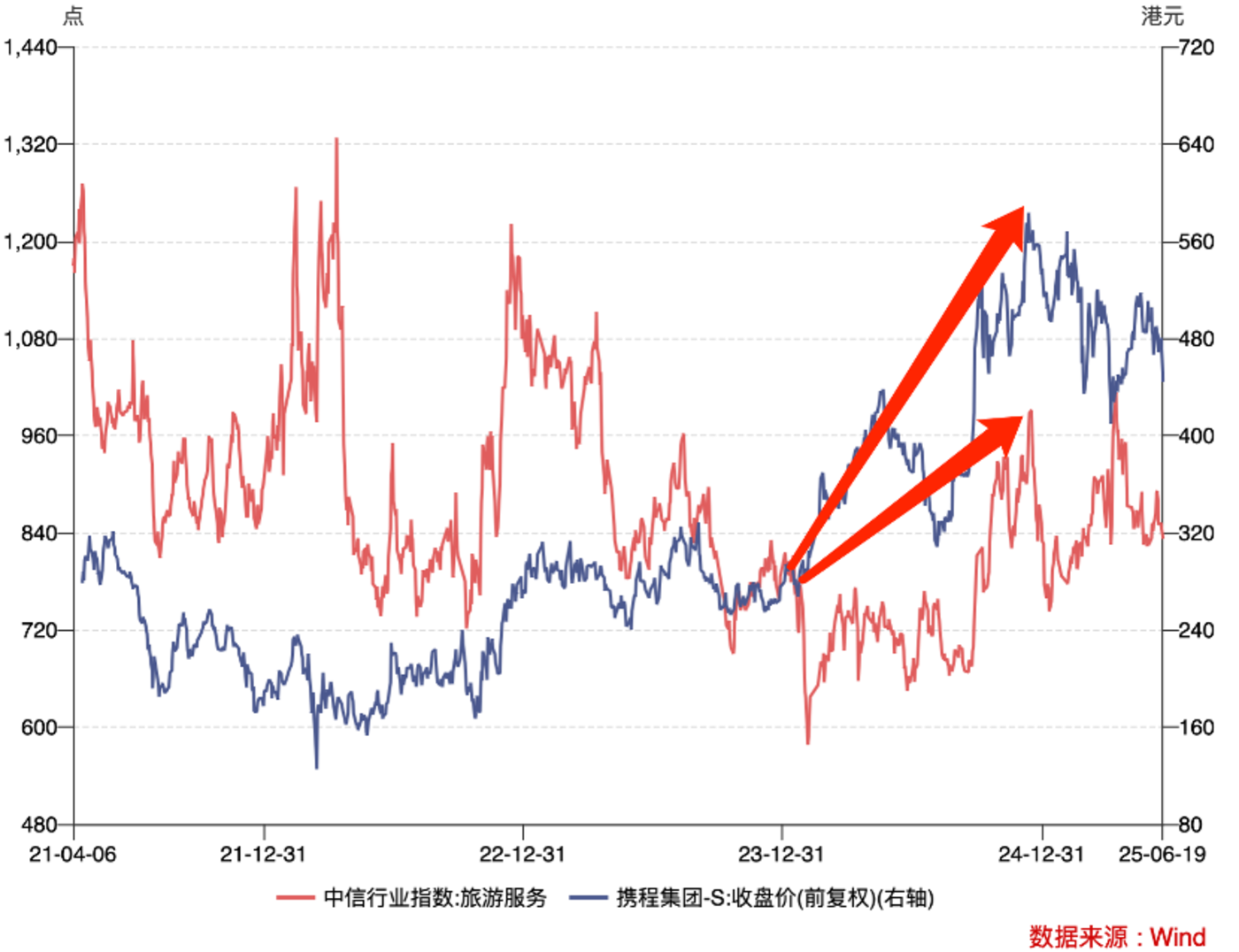

携程对于产业上下游的控制力,无人能出其左右。这些也都投射在资本市场之上,2024 年当我国旅游业尚未完全恢复到 2019 年前水平时,携程股价全年上涨超过 1 倍,创造了历史新高,远远跑赢旅游服务大盘,议价能力是跑赢行业大盘的主要推手。

总结本部分:

1)OTA 实在是一个非常赚钱的赛道,互联网巨头们前仆后继来此掘金是在情理之中的;

2) 酒店业是携程们主要」 金主 「,尤其是非连锁酒店更是为对方贡献了相当丰厚的利润,京东此次从酒店业降佣金 (甚至是免佣金) 也算是精准打击。

短期击败携程不容易

既然 OTA 赛道如此赚钱,为何要钱有钱要流量有流量的互联网巨头们在此处却难以前行呢?携程的核心竞争力又究竟是什么呢?

如开篇所言,市场中从不乏觊觎携程高利润的竞争者,如早期的同程,艺龙,再到去哪儿,途牛等等,但在最终这些企业都以资本化方式成为大携程生态的一份子。

如自 2015 年开始携程与同程达成旅游资源供应及销售框架协议,2022 年,携程渠道占同程旅行酒店库存约为 60%-70%,多方资源的打通为携程提供了非常强大的酒店供应链控制能力。

早中晚多个阶段的 OTA 对手们,都被携程拉拢到自己阵营,资本运作能力确实相当了得。

在资本市场纵横捭阖,将对手转化为朋友,在运营方面更要舍得花钱,解决供应链迫切的销售问题。

2024 年携程市场费用规模达到 120 亿元,占营收 532 亿元比超过 20%,在同类互联网企业中无论是占营收比,还是市场费用规模都是一个令人咋舌的数字。

为拱卫平台用户规模护城河,携程是花了相当大的代价进行流量采买,只要确保了用户端的规模,即便酒店业对平台有再多不满和牢骚,也只能忍着。

如开篇所言,飞猪早在 2017 年就推出了 「佣金比 OTA 少一半多」 的策略来狙击携程,但并未如愿取得理想成绩,加上同程等企业过往的 「战斗经验」,我们其实已经大致理清楚了携程的护城河,以及众多企业难以长期与其硬碰硬的主要原因:

1) 携程在基因里非常擅长资本化运作,且已经将触角伸向航司,连锁酒店,加之与一众 OTA 平台结盟,在供应链,流量等方面布局已经相当之深,短期竞争者固然可以用降佣金的形式来取得部分酒店的信任,但却很难动摇携程的生态根基,当竞争者还在辛苦地推搞酒店资源时,携程早已经通过资本合作方式完成了资源贡献;

2) 携程在流量采买方面舍得花钱,120 亿元的市场费用超过京东集团同期的 1/4,试问哪家平台短期内能够有此财力,即便口含金汤匙出生的 BAT 们的企业,也很难持续对一个新业务有如此大的关怀。

如今京东对携程可谓是虎视眈眈,希望以低佣金的正义感拿到酒店供应链的支持 (这也是刘强东所强调供应链商业模式的重要性),短期内对于酒店业也确实大有裨益,但中长期内京东若要避免重蹈 BAT 们的覆辙,就需要思考:

当前京东 「弹药」 是否是充足的,进行高额补贴的外卖大战,企业已经消耗了不少费用,损益表是面临较大压力的,如今又与携程开战,期间费用扩张乃是必然的,京东在此能拿出多大弹药呢?

如携程每年花费 120 亿元在市场费用上,构筑了对商家的绝对吸引力平台,京东若要持续提高其对酒店的供应链优势,必然需要在此持续高额投入,外卖和 OTA 双面开战,对京东的财报和运营能力提出了更高的要求。

此外携程多年打造的 OTA 资源朋友圈,京东短期内能攻下么?此前同样被寄予厚望的抖音在此都未能成功。

BAT 们未竟的事业是否可以由京东完成呢?我们还真是很期待。