文 | 赶碳号科技

多晶硅项目审批,已全面收紧

对于硅料去产能,市场都普遍担心,如果今后市场环境好了,硅料价格有所反弹,即使部分老产能已经出清了,会不会又有一大堆新产能冒出来,子子孙孙、无穷尽焉?

一家硅料企业相关负责人表示,这种可能性很小,因为今年以来,多晶硅项目审批权限已经全面上收到国家发改委,各省已无权审批。如果再有新项目想“抢跑”或者“未批先建”,都已不太可能。如此,过去几年各地硅料项目大干快上的局面,即使市场环境好转以后也不会重复上演。此事如果属实,将是一个重大利好——因为这是从源头在解决问题。

回顾中国光伏史,多晶硅产能审批其实是经历过“两收两放”的。

2009年9月,可以视作多晶硅行业的第一轮调控。在此之前,多晶硅项目审批权限一直在地方。

2004年,光伏行业从无到有。短短三年后,到 了2007年末,多晶硅价格冲到400美元/公斤,到了2008年中,市场现货格更是一度高达450美元/公斤。在当时,不要说1500吨/年的生产线,就是百吨级生产线,虽然从规模上不够经济,其综合成本也不会超过80美元公斤。所以你只要有货,马上就会被哄抢。

在当时,上马一条千吨级的生产线,总投资高达20亿元,小企业根本玩不起。但是,搞个200-300吨/年的小项目门槛却不高,在四川、河南、江苏、内蒙古、陕西、安徽等20多个省区一下子冒出50来个硅料项目。

2009年9月,多晶硅被定义为过剩行业,审批权限上收到国家发改委。国务院转发各省区市、部委的《关于抑制部分行业产能过剩和重复建设引导产业健康发展的若干意见》要求,各地要严格控制在能源短缺、电价较高的地区新建多晶硅项目,对缺乏配套综合利用、环保不达标的多晶硅项目不予核准或备案;新建多晶硅项目规模必须大于3000吨/年。

但是,问题已经出现,再踩刹车显然有些晚了。

据统计,2006-2011年,我国多晶硅产量从186吨猛增到8.3万吨,翻了400多倍,直至产能严重过剩。2011年,全球光伏市场需求增速放缓,国内多晶硅产能利用率降至不足50%,硅料价格暴跌至20美元/公斤,当时国内80%的硅料企业关了门。

2012年,中国光伏遭遇“双反”重创。2013年,以“领跑者”为标志, 国家全力推动光伏行业复苏繁荣。当年,国务院出台《关于促进光伏产业健康发展的若干意见》,国内光伏市场开始规模化扩大,多晶硅市场需求渐渐起来,产品价格逐步提升,国内多家多晶硅企业开始复产。至2013年底,国内开工企业已达到15家,多晶硅产能也达到16万吨。

在此时,国家也开始简政放权,再次将多晶硅项目的审批权限下放到各省。现在看,2013年审批权限的下放,的确有效促进了多晶硅乃至整个光伏产业的蓬勃发展。

16年后的2025年,光伏严重产能过剩之下,多晶硅项目的审批权限再度收紧。

这一轮光伏周期,显然与2009年那一轮完全不同:光伏产业的成熟度、光伏企业的体量、制造端对应用端的影响等,和2009年那会儿完全不是一个量级。

但是,如果我们跳出光伏来看问题,就会发现光伏和很多支柱性产业相比,仍然不能算一个大行业,无论是产值大小,还是产业链长短。所以,只要找准方向,精准调控,肯定就能管好。

我们已经看到很多可喜的变化:除了在光伏制造产业链的源头——硅料产能上进行调控以外,推动光伏产业高质量发展的一揽子政策举措已经陆续出台并落地。比如,国务院“36号文”,就对地方产业招商行为进行了严格规范;工信部《光伏制造行业规范条件(2024年本)》,有力促进光伏产品的提质增效;商务部将对出口光伏组件的碳足迹制定更为严格的标准。

当然,光伏企业、光伏人的体感与政策的落地可能没完全同步,这倒不能理解为政策的滞后性。就像一辆高速行驶的汽车出现了故障,刹车总要慢慢踩,速度总要一点点降。回顾改革开放40多年,我们国家针对若干个大行业的各种宏观调控手段,似乎还没有失灵、失效的案例吧。所以,对于光伏产业相关政策的成效,我们宜充满期待。

头部企业的态度与行动

硅料去产能与去库存,究竟是要打成一场“歼灭战”,还是要打成一场“消耗战”、“持久战”,真正的主动权、选择权,其实掌握在头部企业的手中。

抛开政策面,站在市场层面、企业层面,各种观点也很多。针对六家硅料企业收储硅料产能一事,很多人打趣,硅料企业现在自救就只能靠小作文了。

赶碳号认为,对于这种吃瓜看戏的心态,不必太当真,太较真。做过管理的人都知道,在一家企业里发现问题很容易,挑毛病也不难,但要提出一个解决方案、并且要把它不折不扣地干成,却很难。做企业,最需要的就是能解决问题的人。无论是企业,还是行业,其实永远不缺乏发现问题、指出问题的人。

解决光伏的问题,关键在于硅料,但硅料现在的确遇到了麻烦。莫说是“小作文”了,就是大罗金仙来了恐怕也不好使。

一方面是300多万吨的天量硅料产能,一方面是20多万吨的天量硅料库存。无论是产能还是库存,主要集中在头部企业手中;无论是去产能还是去库存,从企业经营角度都是一件非常痛苦的事。

先说库存。20多万吨的硅料库存,其实也没那么夸张,不就是光伏行业两个月的消耗量吗?今年春节前后,当时硅料价格有企稳反弹迹象。硅片企业担心多晶硅涨价,各家备货采购了10多万吨,大约是一个月的用量。后来的事实都知道,硅料价格稍微反弹了下,就又进入下降通道。现在,硅片企业们学聪明了,坚决不再备货,需要多少就买多少,反正能买到。

头部企业在去库存这事上是认真的,2025年的丰水期已经来了,头部企业选择了理性与克制,严格按照行业协会约定的开工率排产,这就是好事。

再说去产能。

不能因为难、因为痛苦,就不假思索否定一切设想。赶碳号最近针对六家头部硅料企业收储产能一事,再次向头部硅料企业相关负责人请教,得到的回复是,“有难度,但正在推动”。

推动不推动,推不推得动,准备花多大成本和代价来推动,到最后,其实都要看头部企业的实际行动,光说没有用。拯救光伏,需要头部企业带头,全行业携手,才能共度时艰。

根据媒体公开报道,在通威股份的股东大会上,董事长刘舒琪就此表示:“公司内部之前有过相关的探讨。如果去做这件事,需要撬动的资金量很大,单独做是很困难的。如果联合行业其他企业一起来做这件事,则需要各方都达成共识,要真正落实需要一个过程,同时也存在很多客观难度。”

据知情人士透露,六家企业组团并购、出清硅料产能这个大胆的设想,最初的提出者并不是通威、协鑫、大全、新特,而是亚洲硅业的章小华。谁提议并不重要,把事情干成才重要。

光伏内卷的真相:并非真正的市场化!

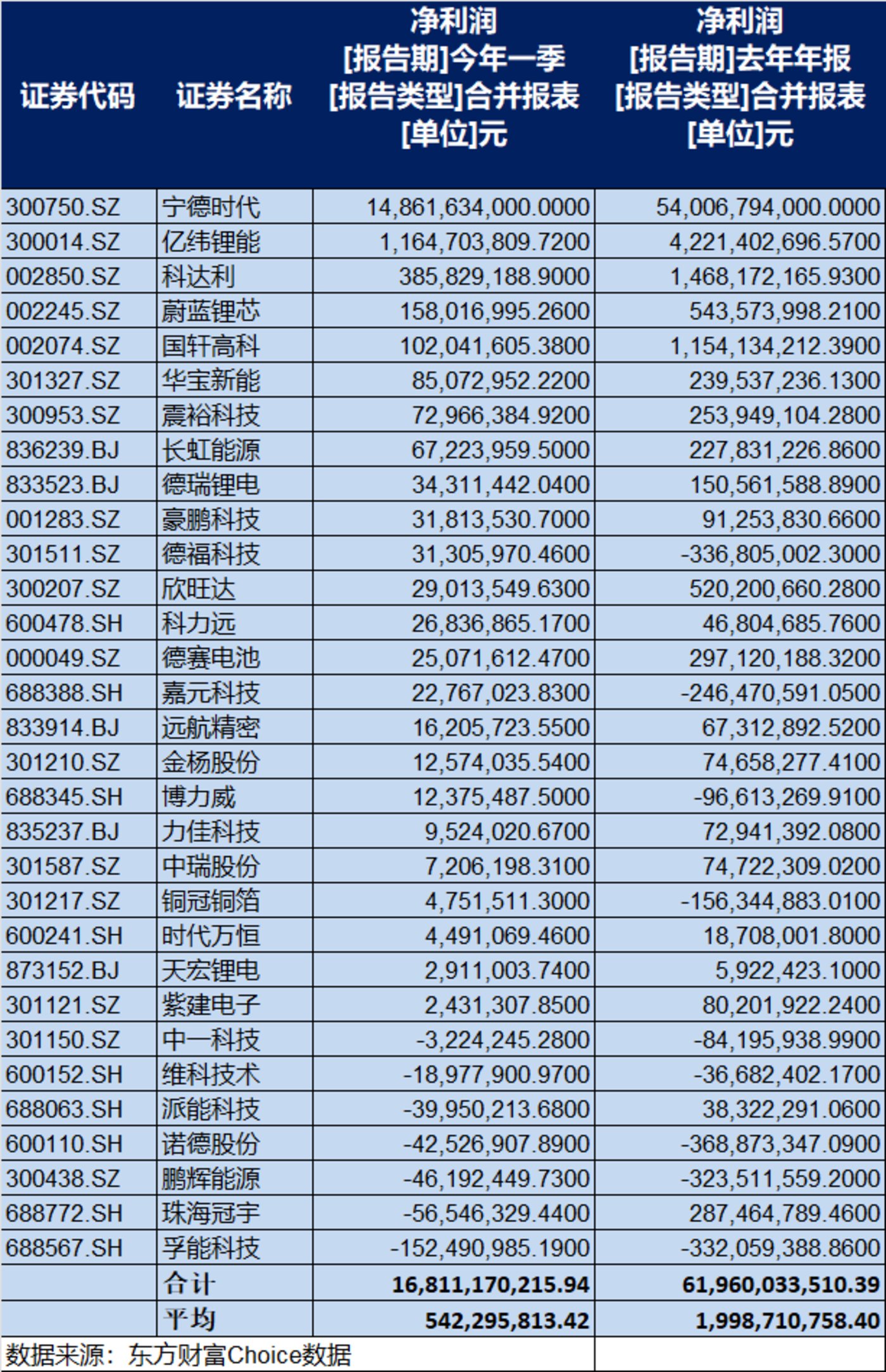

A股锂电池上市企业2024年及今年一季报

产能过剩,并不是行业内卷的唯一原因。一个证明就是锂电行业。根据工信部及行业协会测算,2024年我国锂电池行业的产量为1170GWh。

那么,这个行业的产能是多少呢,赶碳号简单统计了下,高达1800GWh,其中宁德时代就有895GW上,包括676GWh已建和219GWh在建,比亚迪有400GWh。也就是说,宁德一家的产能如果满足全行业的需求可能略有缺口,但如果宁德+比亚迪,就已经完全可以覆盖全行业了。

但是,我们统计的锂电行业31家A股上市公司,在2024年取得了620亿的归母净利,每家平均有近20个亿。当然,不能完全看平均数,因为宁德时代一家就有540亿,占到全行业的87%。但是,另外一个现象是,这31家公司中去年只有9家发生了亏损,今年一季度只有7家。

那我们的光伏呢?

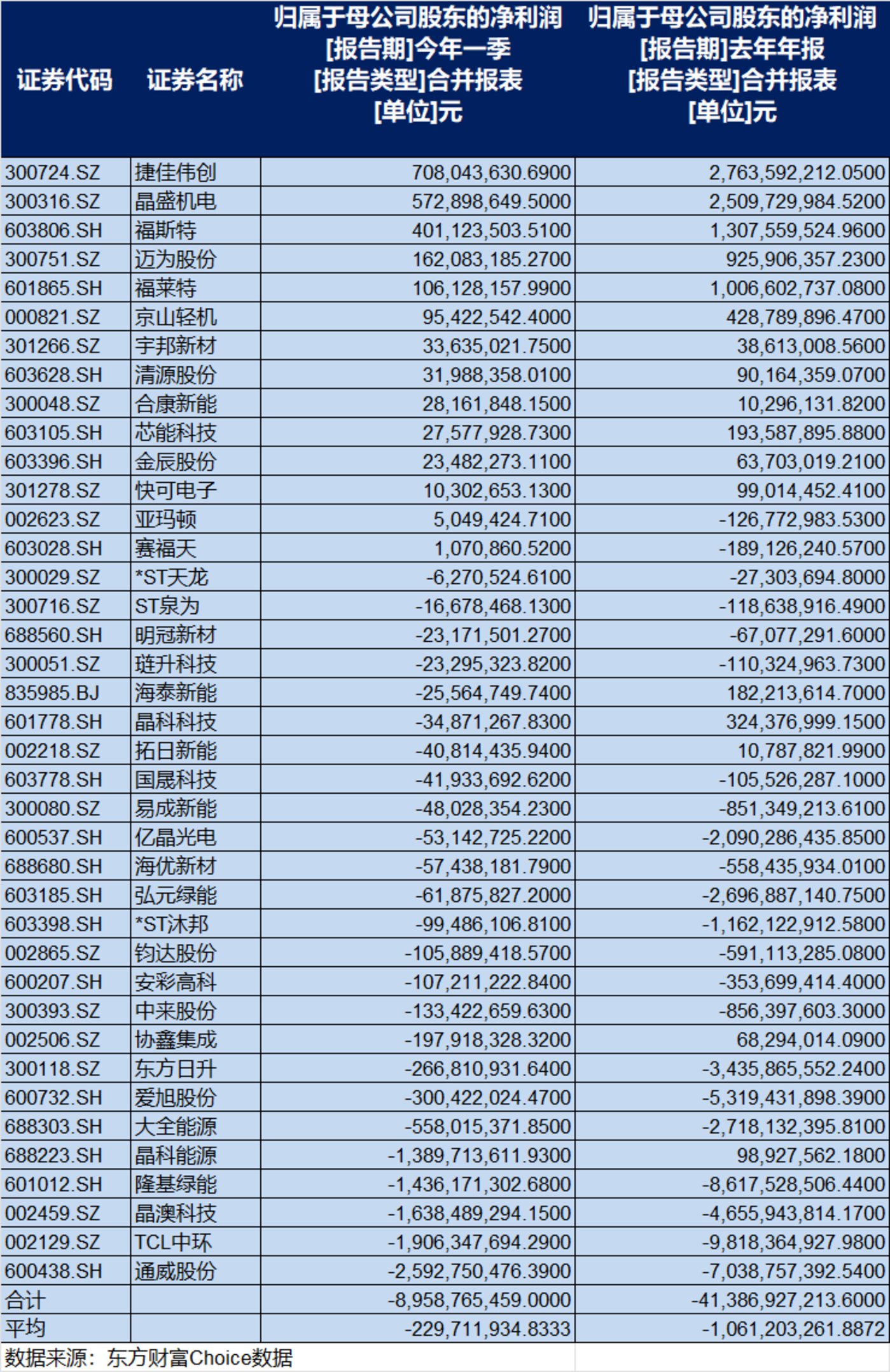

A股光伏制造业上市企业(不含逆变器)2024年及今年一季报

2024年,赶碳号统计的39家光伏制造企业一共亏了414个亿,平均每家亏损10.6亿。2024年,只有17家公司赚钱,到了今年一季度更是只有14家公司能够不亏。

赶碳号认为,光伏和锂电行业虽然相似、但命运迥异,有着深层次的原因,那就是产业链的产品最终出口不同,客户不同,产品的定价逻辑也不同!

光伏制造业全产业链的商业价值,最终体现为光伏组件这一种产品。最终决定光伏组件价格的客户,是五大六小和地方能源集团,决定光伏产业链商业价值的方式是集采,而光伏组件定价的逻辑是,不论好坏,一律价低者得!

光伏组件之间,质量有好有差吗?这个问题恐怕三岁小孩都能回答。世界上都没有两片相同的树叶,各家企业生产的组件怎么可能完全一样呢?但是,对不起,在集采这个机制面前,无论优劣,一律按最低价中标这样一刀切的原则来执行。招标方绝大多数都是国央企,这样做似乎就不会造成利益输送和国有资产流失,自身不会有责任和过错。

所以,一旦光伏产能过剩、供应大过需求之时,仍然执行这样的采招原则,不设最低价,甚至默许低于成本价的投标企业一样可以低价中标,那一定就会造成光伏企业之间的价格踩踏,也一定会导致劣币驱逐良币!

光伏组件的价格从国内传导到国外,从南美到欧洲,都与国内同价,有的甚至更低。这就是内卷外化,亏钱挨骂的源头。

现在,值得警惕的是,光伏掉进去的坑,我们的储能也正在往里面跳。国内储能招标,因为有中车株洲所这样的价格屠夫,未来储能行业的内卷外化,恐怕也在所难免。

第一,锂电产业链的产品出口儿,是充分市场化的。

锂电行业的产品是动力电池和储能电池,客户是新能源车企,还有少量储能系统集成企业。新能源车企基本是完全市场化的,动力电池几乎是新能源车最为核心的部件。现在,一款新车上市,就连消费者买车时都会问,用的究竟是宁德的电池还是亿纬的电池。

所以,锂电行业在兑现产业链的最终价值时,是充分市场化的,产品是有优劣之分的,充分差异化的,是能够做到按质论价的。我们很难想象,新能源车企集采电芯,不问质量,一律“价低者得”。真要这样,他们的车还能卖得动吗?

锂电行业有宁德时代,虽然其以强大的竞争力、吃干榨净的产业链整合能力,拿走了锂电全行业近6成的营业收入、近9成的净利润,但即使如此,整个锂电企业的生态,也没有恶化成光伏主材这样!

第二,锂电行业的集中度更高,头部企业有话语权。

锂电行业的日子过得去,还有一个重要原因,宁德时代以其市占率和影响力,不允许“价低者得”的游戏规则出现,也不允许锂电行业发生价格踩踏、低于成本价销售的情况发生。

第三,锂电行业的技术扩散远不如光伏这么严重。

宁德时代对于知识产权的保护是出了名的。其对于离职员工的竞业限制,与中创新航、珠海冠宇的专利官司,大家都应该听说过。另外,瑞浦兰钧有两位高管,以前供职宁德时代,就因为侵犯了公司技术机密,直接被宁德时代送进了大牢!

我们的光伏行业呢,以跳槽创业、高薪挖角为荣。这样搞下去怎么会不卷?去年,我们终于有光伏企业开始主动用专利维权了,然后这些企业被多少年来罔顾知识产权和专利的人们一阵嘲笑和吐槽!光伏生态,何至于斯!

光伏行业的集中度也在提升,硅料环节的集中度已经很高了,硅片次之。所以,当我们看到在2024年,有一家头部硅片企业通过超产、超低价,希望以此出清产能,但最后却是惨败与巨亏。同样,有头部硅料企业利用丰水期超产,希望以此出清过剩产能,结果却是巨大的库存。

站在市场化的角度看,这两家企业的竞争手段并没有错,利用领先优势提升市场份额,就是出清产能。但他们错就错在没有看清竞争对手。因为对手有时并不完全是企业,可能也包括了能给出两毛八分钱优惠电价的地方政府。

一家民营企业再强大,能调动的资源再多,又怎么是各地政府的竞争对手呢?所以,现在很多地方的光伏产能都停了,大家都涌到了宜宾、包头。以宜宾为例,除了捷足先登的英发睿能,闷声发财的高景太阳能、横店东磁,就连高耗能的硅料新秀青海丽豪,都杀到了五粮液的故乡。

所以,硅料企业竞争到最后,才发现并不完全是运营能力的竞争、精益制造的竞争、技术降本的竞争,也不完全是财务实力的竞争,而是变得无比粗糙和原始:卷电价!

新特能源、东方希望非但主业做得非常优秀,起家产业积淀深厚,而且家里都有煤矿,都有自备电厂,当然无惧内卷。大全能源无债一身轻,没有银行贷款,当然也无惧内卷。

开个玩笑,多晶硅企业要想活下去,那就去买个煤矿吧。润阳股份本来也是可以破产的,但最后之所以还能复活,也是因为接盘的悦达,在陕西有煤矿。拯救新能源的,到头来竟然是化石能源。光伏人是应该高兴呢,还是应该悲哀?

那么,光伏的问题,最终怎么来解呢?赶碳号认为,必须要痛下决心,改革现有的光伏招投标模式!必须要痛下决心,在光伏行业执行更严格甚至苛刻的能耗双控标准和碳排放标准!必须要痛下决心,斩断一切不公平的产业招商补贴。

说到市场化,在产品上尚没有完全市场化的光伏,有一点的确是做到了,那就是多晶硅期货。

前两天,一家硅片企业向赶碳号透露,行业中已经有传闻,说准备推出光伏组件期货了。不管真假吧,赶碳号倒真心希望这是一则谣言。

对于商品期货一知半解的赶碳号只记得,碳酸锂期货推出后,锂价一路暴跌,工业硅期货上线后工业硅一路暴跌,然后是多晶硅,似乎无一例外。说得严重点,新能源已经深受其害了。

赶碳号个人认为,金融衍生品,并不适合所有行业,比如光伏。这个行业的产业链实在太短,只有四个环节,环节之间的价格信息传导起来很刚性、直接,也不太需要通过金融衍生品来对冲、套保,体现远期价值。

一位头部硅片企业的董事长向赶碳号表示,我们下游就这几个多晶硅的买家,和上游都签有锁量不锁价的长协,究竟应该执行什么样的具体价格,互相打个电话就解决了。我们也不会通过参与多晶硅期货来套保。如此看来,这个金融衍生品,究竟是金融守实业,还是金融“毁”实业呢?