文 | 定焦 One,作者 | 苏琦,编辑 | 魏佳

新茶饮行业,加速驶入快车道。

古茗、茶百道、蜜雪冰城在一年内相继上市,重新点燃资本市场对新茶饮的热情,蜜雪冰城上市首日股价涨超 40%,更是打破了此前“ 开盘即破发” 的魔咒。

目前,新茶饮“ 三剑客”(因奈雪的茶以直营模式为主,暂不列入一同讨论) 均已发布 2024 年财报,进一步揭开这三家公司的真实底色。

从规模来看,蜜雪冰城在全球有 46479 家门店,这一数量已经超越麦当劳 (2024 年为 43477 家) 和星巴克 (截至 2024 财年末为 40199 家),成为咖啡茶饮行业全球门店数量最多的连锁品牌。古茗和茶百道门店数量差距不大,分别为 9914 家、8395 家。

从盈利能力看,这三家的底子都还算过硬,均实现全年盈利。只不过,蜜雪和古茗都保持着超过 30% 的利润增速,茶百道却遭遇 58.3% 的利润下滑。

三者的分层态势已经较为明显:老大蜜雪冰城凭借门店规模和 10 元以下的定价成为下沉王者,老二古茗还算有自己的定位,属于“10 元-16 元价格带中门店数最多的品牌”。相比之下,老三茶百道不论是品牌定位、盈利能力还是配送和供应链积累上,都相对较弱,需要继续努力。

未来,这一行业格局还有可能出现松动。一方面,加盟商流失、同店 GMV 下滑等难题困扰着新茶饮行业的每一位玩家;另一方面,沪上阿姨、霸王茶姬、茶颜悦色还在冲击 IPO,带来了行业新变量。

值得期待的是,2025 年的新茶饮行业终于不再“ 唯低价论”,而是逐渐走向差异化竞争。消费者或将迎来更丰富的选择,资本市场也有望收获更具想象力的增长故事。

三家都赚钱:雪王>古茗>茶百道

从 2024 年新茶饮“ 三剑客” 的财报,足以看出过去一年竞争有多激烈。

首先是拼命抢加盟商,这与企业的收入相关。

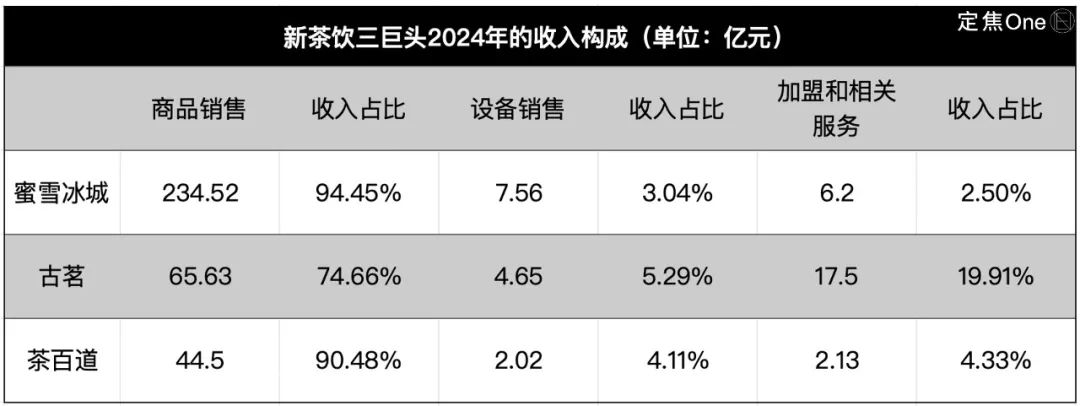

蜜雪冰城、古茗与茶百道都是典型的加盟模式。一个基础知识是,这三家的收入并不来源于卖奶茶,而是来自于向加盟商卖商品和设备,以及收取后续的管理费。这也意味着,加盟商及加盟门店越多,公司的收入就越高。

2024 年,门店总数最多的蜜雪冰城收入最高,达 248.29 亿元;收入增速也最快,达 22.3%。向加盟商“ 卖商品和设备” 的收入占比,超过 97%。

古茗的门店数量居中,收入规模也排在第二,2024 年收入约 88 亿,同比增长 14.5%。古茗也是这三家之中加盟服务费收入占比最高的公司。

相比之下,茶百道 2024 年收入同比下滑 13.8% 至 49.18 亿元,门店数量和收入体量均排名垫底。对此,茶百道的解释是,因为公司加大了向加盟商出售货品及设备的优惠力度。换句话说,为了拉拢更多加盟商,茶百道选择了补贴的形式,结果拖累了收入。

其次是行业打起价格战,这与企业的利润有关。

财报显示,这三家新茶饮企业的最大成本是从供应商手里采购原材料,在价格战的背景下,为了追求利润,企业通常是两手抓:一边继续开店扩大规模,获取采购时的议价权,优化利润空间;另一边掌握产品的定价权,抵抗价格战带来的利润挤压。

对供应链把控力较强的企业,几乎没受到影响。2024 年,蜜雪冰城净利润同比增长 39.8% 达 44.54 亿元,比古茗和茶百道加起来都多。它甚至还在北上广深等城市对部分产品涨价 1 元,“ 单价涨 1 元,相当于一杯多赚 1 元的利润。” 长期关注新茶饮赛道的投资人杰森表示。

也有企业受价格战影响较大。茶百道上市时,就有多位业内人士担心,一旦喜茶、奈雪也降到 10 元-16 元左右的价格带,会对它造成冲击。

财报数据证实了这一点——2024 年,茶百道的净利润下滑了近六成。为了应对竞争,其分销及销售费用同比增加 201.6% 达 3.95 亿,进一步拖累了利润。

整体来看,行业仍传递出积极信号:2024 年,三家企业都保持盈利,扭转了市场对这一赛道的态度。尤其是蜜雪冰城上市首日股价涨超 40%,打破了新茶饮上市即破发的魔咒。

只不过,从股价走势来看,有人欢喜有人忧。

从上市至今,蜜雪冰城股价涨幅超 99%,古茗股价涨幅超 84%。茶百道则因为业绩拖累,上市至今股价下滑 46%。截至 4 月 3 日收盘,这三家的股价分别为 404.4 港元、18.36 港元、9.02 港元;市值分别为 1537 亿港元、436.6 亿港元、133.3 亿港元。

目前,蜜雪冰城 30 倍左右的 PE(市盈率)、古茗 26 倍左右的 PE、茶百道 25 倍左右的 PE,均已经高于腾讯和阿里等科技股龙头。

关键竞争:开店、加盟商、同店 GMV

上市只是起点,蜜雪冰城、古茗和茶百道需要从“ 前辈” 奈雪的经历中汲取教训—— 资本市场不相信短期神话,业绩持续增长才能守住市值。

从 2024 年的财报中,可以看到这三家企业已经有了不同的发力点,它们需要在开店速度、加盟商留存和单店业绩等关键环节证明自己。

2021 年到 2023 年,是新茶饮行业规模扩张最快的三年,很多品牌都通过低价接盘转让店铺和签约租金的方式完成了跑马圈地,也在为上市做准备。这个时候的规模,某种程度上约等于品牌影响力。

但 2023 年之后,新茶饮行业进入了存量市场竞争,出现门店过密的现象。

蜜雪冰城 (中国内地店) 在 2022 年、2023 年和 2024 年分别新增了 7457 家、6046 家和 8350 家门店,情况尚好,但另外两家有点开不动了:古茗同期分别新增 975 家、2332 家和 913 家;茶百道同期分别新增 1284 家、1440 家和 594 家。

而且这两家的新店开得越来越慢,老店关得越来越多,关店速度大于开店速度。古茗 2024 年新开门店 1587 家,上一年为 2597 家;关闭的门店为 674 家,上一年同期为 265 家。茶百道 2024 年新开门店 1477 家,上一年为 1663 家,关闭的门店为 890 家,上一年同期为 220 家。

门店过密,带来的连锁反应是老店的同店 GMV(已经开业一定时间以上的门店的 GMV) 受到影响。

三大品牌在 GMV 总量上涨的情况下,出现单店日均 GMV 下滑。

古茗 2024 年现有加盟店 (包含老店) 的单店日均 GMV 同比下滑 4.4%。茶百道和蜜雪冰城也面临一样的情况,招股书显示,茶百道单店日均 GMV 从 2021 年的 7414 元下降到 2023 年的 6887 元,蜜雪冰城单店日均 GMV 从 2021 年的 4144 元下降到 2023 年的 4127 元。两者并未在最新财报中公开 2024 年的数据。

此前同为加盟模式的瑞幸也遇到过类似问题,解法有两个:一是控制新店的增长速度,二是提高单价。目前来看,古茗和茶百道倾向于前者,蜜雪冰城倾向于后者。

新茶饮们的另一大共同焦虑,在于如何不让加盟商流失。

2021 年-2024 年,古茗的加盟商流失率分别为 6.2%、6.7%、8.3% 及 15.2%。同期,茶百道的加盟商流失率分别为 0.2%、1.1%、10.7% 及 16.6%。2021 年-2024 年前 9 个月,蜜雪冰城的加盟商流失率分別为 4.3%、5.01%、6.3% 及 5.6%。茶百道的加盟商流失率最高,古茗的流失率扩大,蜜雪冰城基本控制住了。

当优质点位日渐稀缺、新入局者盈利周期拉长,三品牌不得不持续建立自己的护城河来应对竞争风险。其中蜜雪冰城和古茗靠节流优化成本;茶百道则用开源吸引用户进店、拉动复购。

蜜雪冰城发力供应链,被业内视为供应链垂直整合的标杆。此前,蜜雪冰城几乎掌握了国内柠檬的定价权,并在国内有 5 个生产基地,从糖到吸管、杯子,都由自己生产。2024 年,它将触角伸到奶制品,和君乐宝合资建设“ 雪王牧场”,拓展鲜牛乳供应链。

古茗则是继续搭建冷链能力。古茗的地域加密策略,让它在下沉市场搭建起冷链物流和仓储优势,提供两日一配的冷链配送服务,在短保质期的水果和鲜奶的仓储和配送上,做到成本比同行低,上新比同行快。截至 2024 年年底,古茗推出了 103 款新品,相当于每 2.8 天就有一款新品,仓到店的配送成本仅占 GMV 总额的约 1%。

茶百道继续通过打爆品、做大杯型提高收入。在销售近亿杯的杨枝甘露和茉莉奶绿之后,茶百道 2024 年推出了清体小麦草、轻畅羽衣甘蓝等产品。

消费投资人肖可指出,在整个消费行业的竞争里,每家公司拥有的核心资产不一样—— 品牌、供应链、渠道和数据等,消费品最终的竞争是这些资产的竞争。

新茶饮,分层越来越明显

目前仍在排队上市的还有沪上阿姨和霸王茶姬,茶颜悦色也传出了即将赴美上市的消息,2025 年的新茶饮行业,依旧很精彩。

一个新趋势是,各个价格带的分层或许会越来越明显。蜜雪冰城继续主攻 10 元以下,古茗和茶百道在 10 元-16 元,老玩家喜茶、奈雪和新贵霸王茶姬瞄准更高端的 17 元-22 元价位。

今年开年,喜茶先是喊出“ 放弃价格战” 的口号,2 月又发布内部全员邮件,称拒绝无意义的门店规模内卷,暂停接受事业合伙申请,其 2022 年 11 月推出事业合伙业务暂告一段落。

喜茶过去开放加盟和降低客单价,这在当时的节点是一个“ 拥抱下沉、拓展市场” 的合理决策。但在这个过程中,喜茶的高端印象被不断打破,今年的一系列举措都表示喜茶正在努力的拉回自己的高端形象。

实际上,高端的归高端、低价的归低价,这也符合日本管理学家大前研一提出的“M 型社会” 概念,大意是说中产阶级逐渐减少,收入分布向贫富两极分化,两端需求都需要被满足。

“ 不是所有人对消费品都只有价格需求,有的企业证明性价比是一条出路,不代表所有人都只能走这条路”,肖可向 「定焦 One」 表示。

有从业者认为,如果说蜜雪冰城是“ 供应链型奶茶” 的代表,依靠规模效应控制成本、打造极致性价比;那么喜茶和霸王茶姬则更像“ 品牌型奶茶”,凭借品牌溢价和高端形象抢占市场,它们今年的动作或许会拉升“M 型社会” 的另一侧需求,推动行业进入新的竞争阶段。

先看喜茶,杰森分析,一来是喜茶的联名一直做的比较克制且高端,比如和 LV、草间弥生等联名,有一定稀缺性;二来是喜茶的爆品研发能力不错,比如多肉葡萄和纤体瓶等,而爆款新品可以使得定价可以顺理成章的提高。

再看霸王茶姬,它是这批新茶饮上市潮中,成立最晚但品牌势能最强的品牌。其凭借加盟模式快速扩张,同时在品牌营销上“ 高举高打”—— 加码健康红利 (标注咖啡因和卡路里)、推超级大单品 (伯牙绝弦 3 年卖超 6 亿杯)、开商场大店强化品牌形象,在这两年激烈的市场竞争中突出重围。

招股书显示,2024 年全年,霸王茶姬 GMV 为 295 亿元,较上年增加 173%。全年营收 124.05 亿元,同比增长 167.4%,净利润为 25.15 亿元,同比增长 213.3%。

“ 如果霸王茶姬顺利上市,重回高端路线的喜茶或许也能获得资本市场认可,高端奶茶也能重新证明自己。” 肖可表示。但霸王茶姬的挑战在于,能否持续向资本市场和加盟商证明自己的高增长。

头部品牌增速惊人,但是第二梯队的品牌们很难拉开身位,接下来还要面临更严重的内卷。

不过,只要是奶茶,最终都会面临“ 用户喝腻” 的问题。永远会有新品牌崛起,当第一批新茶饮排队上市完成,地方性的奶茶品牌已经又开始在一线城市开店了。

*题图来源于 Pexels。应受访者要求,文中杰森、肖可为化名。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App