2024 年以来,A 股市场 「新陈代谢」 加速,退市公司数量再创历史新高。

9 月 13 日,*ST 亚星 (600213.SH)的主动退市走到了关键节点。当日,公司向上交所提交了撤回公司股票在上交所交易的申请,尚需上交所决定是否受理。如果今年成功退市,该公司将成为年内 A 股首例主动退市案例。

在此之前的 9 月 5 日,因连续 20 个交易日收盘价低于 1 元,ST 鼎龙 (002502.SZ)被终止上市,并于当日摘牌。伴随着 ST 鼎龙的退场,A 股 (未包含 B 股,下同)2024 年内已有 47 只股票被摘牌。这一数字已超过 2023 年全年,创历史新高。其中,贵人鸟 (现 ST 贵人 (退市),603555.SH)、广汇汽车 (600297.SH)等公司,曾为昔日行业明星企业。

数据来源:万得;2024 年时间截至 9 月 13 日

另外,目前市场上还有 ST 旭电 (000413.SZ)、海印股份 (000861.SZ)、*ST 威创 (002308.SZ)等公司,已明确接收到交易所下发的退市告知书,正等待摘牌。亦有*ST 亚星因业绩持续低迷,拟以股东大会决议方式,主动终止上市。

按照目前趋势来看,2024 年 A 股退市公司名单,或将持续拉长。

投行人士侯大玮告诉 《财经》,退市公司数量持续增加,是近年来监管强化退市制度管理和执行的体现。「退市公司数量的增长,意味着 A 股市场优胜劣汰的速度在加快,更多业绩不好的公司被淘汰后,留下的多是绩优股或科创板潜力公司,有利于市场资金流向符合国家战略方向的行业和公司,有助于投融资市场健康发展。」

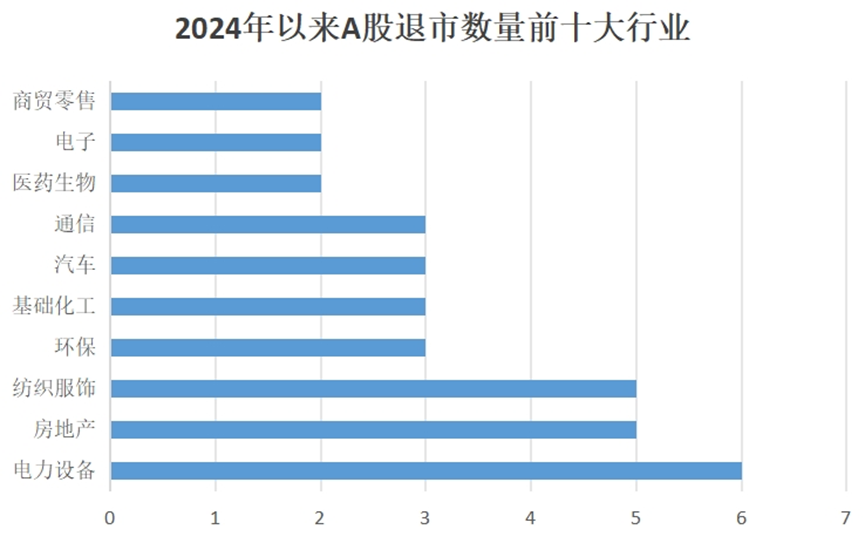

从退市原因来看,2024 年以来上述已完成退市流程的公司中,因面值退市公司有 31 家,约占三分之二。从行业分类来看,电力设备行业 (申万一级行业分类,下同)有六家退市公司,成为今年以来退市第一大户。

有券商指出,从初期没有退市制度相关规则,导致个别公司僵而不死、僵而不退,到退市制度的破冰和退市公司的出现,监管持续推动退市制度化、常态化的运行,符合资本市场的发展轨迹,也给未来资本市场的发展定下基调。

2020 年退市改革以来,监管层持续加大退市力度。2024 年的新 「国九条」 明确 「应退尽退」 的政策导向,从严格强制退市标准、畅通多元退市渠道、强化退市监管等五个方面着手。同时,证监会及沪深交易所也分别发布退市新规。

退市新规主要进行了四方面优化,包括拓宽重大违法强制退市适用范围、新增三种规范类退市情形、收紧财务类退市指标、完善市值标准等交易类退市指标。

「随着退市新规执行力度加大,经营业绩差、流动性差的 『僵尸企业』,以及扰乱市场秩序的 『害群之马』 将被清除出市场。而由于监管过渡性安排较为充分,且根据观察,面临退市风险的上市公司已采取增持回购等方式进行自救,后续退市将逐步进入常态化节奏。」 清华大学国家金融研究院院长田轩对 《财经》 表示。

有市场人士表示,退市新规设置了一定过渡期,预计短期内退市公司不会明显增加,长期来看市场优胜劣汰机制正在逐步形成。

一、面值退市成主力

与往年相比,2024 年以来已退市公司呈现出两个新迹象:面值退市数量刷新历史纪录、市值退市首度出现。

2024 年已然成了 「1 元退市」 大年。从退市原因上看,以面值退市为主,即连续 20 个交易日的每日股票收盘价均低于 1 元。面值退市上市公司有 31 家,占比约三分之二。除了面值退市,其他退市原因还有连续四年亏损、暂停上市后未披露定期报告、重大违法等。

面值退市的公司中,年营收逾千亿元的汽车经销商巨头广汇汽车颇受关注。公司在锁定退市时,总市值还有 65 亿元。2015 年,广汇汽车借壳上市登陆 A 股,股价曾达 32.12 元/股的高点,随后便一路下跌。

2024 年以来,经营压力叠加债务问题爆发,广汇汽车股价再度腰斩,触发了交易所强制退市条款。虽然控股股东和管理层曾试图增持股票自救,但仍无力回天。上市九年时间,广汇汽车股价跌去超九成。

2024 年还首次出现了市值退市的情况。*ST 深天 (000023.SZ)系 A 股首例市值退市公司。7 月 26 日晚,*ST 深天公告称,收到深交所下发的 《事先告知书》,深交所拟决定终止公司股票上市交易。因*ST 深天股票在 2024 年 6 月 27 日至 7 月 24 日期间,连续 20 个交易日的股票收盘市值均低于 3 亿元,触及市值退市情形。公司股票于 2024 年 9 月 2 日被摘牌。

值得一提的是,今年沪深交易所进一步修订了市值退市标准:主板 A 股 (含 A+B 股)公司的市值退市标准,将自 2024 年 10 月 30 日开始从 3 亿元提高至 5 亿元。也就是说,未来面临市值退市风险的公司有增多的趋势。

除此之外,今年还出现了拟主动退市的公司。根据*ST 亚星公告,公司拟以股东大会决议方式主动撤回 A 股股票在上交所的上市交易,并转而申请在全国中小企业股份转让系统转让。公司终止上市事项,已于 2024 年 8 月经股东大会审议通过。

*ST 亚星此前公告称,控股股东基于当前市场环境及公司情况,提议主动撤回公司股票上市。根据终止上市方案,公司控股股东潍柴 (扬州)向包括异议股东在内的登记在册的全体公司 A 股股东提供现金选择权。在现金选择权申报期间,有效申报的股份数量约为 0.96 亿股。按照 6.42 元/股现金选择权的行权价格测算,潍柴 (扬州)预计需要准备资金超 6 亿元。

*ST 亚星是一家客车生产企业,近年经营业绩不佳,且亚星客车与同属于山东重工集团旗下的上市公司中通客车之间还存在同业竞争问题。两者相比,中通客车在销量、业绩等方面都要优于*ST 亚星。*ST 亚星控股股东表示,为保护中小投资者利益,拟向其他股东提供现金选择权,现金选择权行权价格为 6.42 元/股。

近年来,A 股证券市场退市力度进一步加强。2024 年 4 月,新 「国九条」 提出加大退市监管力度,深化退市制度改革。同时,证监会发布了 《关于严格执行退市制度的意见》,要求严格执行退市标准,逐步拓宽多元化退出渠道。随后,沪深北三大交易所修订并发布了新的 《股票上市规则》,进一步严格了强制退市标准。

这一系列举措之下,A 股市场加速优胜劣汰。万得数据显示,2021 年之前,A 股每年退市公司数量从未超过 20 家。2022 年,退市公司数量达到 46 家,几乎是过去三年的总和。2023 年,退市公司数量为 45 家。2024 年截至目前已有 47 家,若加上锁定退市尚未摘牌的公司,今年退市数量或将超 50 家。

证监会上市公司监管司司长郭瑞明在 2024 年初的新闻发布会上表示,「改革三年来,共有 127 家公司退市,其中 104 家强制退市,强制退市数量是改革以前十年的近 3 倍,呈现两个特点:一是面值退市显著增多,2023 年面值退市的数量接近全部退市公司的一半;二是重大违法类退市增多,2023 年八家公司因达到重大违法标准进入退市程序。」

对于市场上 「A 股退市率不高」 的观点,郭瑞明指出,以美国为代表的境外市场退市是以私有化、被其他上市公司吸收合并为主,是自愿退市为主,有些市场自愿退市占总退市比例超过 90%,真正强制退市的比例也不高。A 股强制退市的公司不少,但重组退市、主动退市案例大幅度少于境外市场。

二、电力设备退市最多

从行业来看,截至 9 月 13 日,2024 年以来 A 股已退市公司多集中在电力设备、房地产、纺织行业。

万得数据显示,与 2023 年退市公司分布行业不同的是,电力设备行业凭借六家退市公司数量,超越房地产,成为退市第一大行业。2023 年,该行业退市公司有三家。

数据来源:万得

六家已退市电力设备行业公司,均因股价低于面值而退市。普遍亏损是上述公司近年来的常态。上述公司中,2022 年亏损的公司有五家,2023 年~2024 年上半年,六家公司全部亏损。其中,ST 爱康 (002610.SZ)2022 年和 2023 年亏损额均超 8 亿元,居于首位。

作为国内首家光伏配件上市公司,ST 爱康在历经多次战略转型发展后,公司 2023 年主要产品包含高效太阳能电池及组件、太阳能组件铝边框、光伏支架系统。当期,占公司收入超九成的太阳能电池及组件等制造业务毛利率不足 6%,叠加合计金额超 5 亿元的管理费用、财务费用,让公司亏损 8.26 亿元。2024 年上半年,公司亏损 6 亿元。

业绩低迷的 ST 爱康,退市前还曾面临对外担保贷款逾期、公司及子公司部分银行账户被冻结、为公司提供主要收入来源的全资子公司停产等困境。

还有部分电力设备公司或股东被监管部门立案调查。

股票于 2024 年 8 月 12 日摘牌的 ST 爱康,其实控人邹承慧于 2024 年 6 月 12 日收到中国证监会 《立案告知书》,原因是涉嫌信息披露违法违规。股票于 2024 年 8 月 15 日终止上市的*ST 天成 (600112.SH),因涉嫌信息披露违法违规,于 2024 年 1 月被中国证监会立案。

业绩低迷,交织公司负面消息不断,让市场资金持续出逃,成为上述电力设备公司因股价低于面值而退市的主要原因。

随着近年来行业持续低迷,多家房地产 A 股上市公司未能等到曙光。截至 9 月 13 日,A 股房地产公司中,已有五家公司股票正式摘牌,暂与纺织服饰并列行业第二位。2023 年,房地产行业退市数量为八家。

2024 年已退市的五家房地产公司中,除退市同达 (600647.SH),其余公司皆为面值退市。

大额亏损是上述地产公司的特点。万得数据显示,除退市同达,其余四家公司 2022 年~2023 年每年度归母净利润亏损金额均超 30 亿元。

因 2022 年度经审计的净利润为负值且营业收入低于 1 亿元,退市同达股票自 2023 年 5 月 5 日起被实施退市风险警示。2024 年 4 月 30 日,公司披露的 2023 年财报被审计机构出具了 「无法表示意见」 的审计报告,触及退市规定。

作为曾经的地产明星公司,*ST 泛海 (000046.SZ)2015 年-2019 年归母净利润持续超 9 亿元。进入 2020 年后开始持续亏损,2021 年~2023 年,公司亏损金额持续超百亿元。2024 年上半年,公司继续亏损 77 亿元。

2024 年 2 月 7 日,*ST 泛海股票被摘牌。原因是,公司股票在 2023 年 11 月 30 日~12 月 27 日,连续二十个交易日的每日收盘价均低于 1 元。

其他行业中,2024 年以来,A 股纺织服饰、汽车行业退市公司分别有五家、三家,2023 年上述两大行业退市公司分别有三家、一家。此外,2023 年退市公司数量高达七家的计算机行业,今年以来退市公司数量暂为一家。

三、仍有公司面临退市

在 A 股退市公司名单持续拉长之时,仍有多家公司有退市风险。

A 股退市类型包括强制退市和主动退市。强制退市分为交易类强制退市、财务类强制退市、规范类强制退市和重大违法类强制退市四类情形。其中,财务类强制退市、规范类强制退市中,都有关于实施退市风险警示的相应指标。

万得数据显示,截至 9 月 13 日,A 股退市风险预警中,存在交易类退市风险、财务类退市风险、规范类退市风险的公司,合计超 80 家。其中,财务类退市风险公司超 40 家,交易类退市风险公司超 10 家。

根据 《股票上市规则》(2023 年修订),沪深两市主板财务类强制退市中,股票交易被实施退市风险警示的情况包括:最近一个会计年度经审计的净利润 (扣非前后孰低者为准)为负值且营业收入低于 1 亿元;最近一个会计年度经审计的期末净资产为负值;最近一个会计年度的财务会计报告被出具无法表示意见或者否定意见的审计报告。科创板、创业板同上。

《财经》 根据万得数据整理,根据上述规定,A 股公司存在财务类退市风险的公司约 46 家。其中,2023 年营业收入低于 1 亿元且净利润亏损的公司,合计约 17 家,均被实施退市风险警示。其中,主板公司约 12 家,均为*ST 公司,占比超七成。

业务包括房地产开发、股权投资的中迪投资 (000609.SZ),因 2023 年营业收入为 0.6 亿元且亏损 1.8 亿元,被实施退市风险警示,其股票简称变更为*ST 中迪。

主要从事惯性导航系统及其核心部件研发、生产和销售的理工导航 (688282.SH)为科创板公司,因为 2023 年营业收入低于 1 亿元且净利润为负,公司股票被实施退市风险警示,股票简称变更为*ST 导航。

2024 年 4 月沪深交易所修改前述 《股票上市规则》,对财务类强制退市风险警示的收入、利润指标进行修改。其中,沪深两市主板公司,利润指标增加利润总额,营业收入由此前的低于 1 亿元提升至低于 3 亿元。科创板、创业板亦新增利润总额指标。

值得注意的是,上述指标修改,以 2024 年为首个适用的会计年度。随着主板退市风险警示关于营业收入指标的大幅提升,2024 年年报发布后,预计因财务指标被实施退市风险警示的公司数量将有所增长。

万得数据显示,2024 年上半年,沪深主板营业收入低于 1.5 亿元且归母净利润亏损的公司约 91 家,相对于上年同期的约 85 家,增幅约 7%。同期,创业板公司营业收入低于 0.5 亿元且归母净利润亏损的公司为 11 家,相对于上年同期的四家,增幅约 175%。

规范类退市风险中,最近连续两个会计年度被出具无法表示意见或否定意见的公司有 14 家。近一年信息披露、运作存在重大缺陷的公司中,多家公司存在信息披露虚假、误导性陈述或重大遗漏。

2024 年 6 月,郭瑞明就退市有关问题答记者问时表示,根据测算,沪深两市 2025 年适用组合财务指标触及退市的公司预计在 30 家左右;2025 年可能触及该指标并实施退市风险警示的公司约 100 家,这些公司还有超过一年半时间来改善经营、提高质量,2025 年底仍然未达标准,才会退市。

本文来自微信公众号:读数一帜,作者:张建锋、王颖,编辑:杨秀红