光伏行业下行周期中,产业链上公司所遭遇的问题正在慢慢浮现。

主营光伏玻璃业务的亚玛顿(002623.SZ) 日前发布 《关于终止发行股份及支付现金购买资产并募集配套资金暨关联交易事项》 的公告。这意味着,2021 年末以来,亚玛顿对同一标的——凤阳硅谷智能有限公司 (以下简称 「凤阳硅谷」) 筹划的重组计划二度折戟。

虽然公司提到终止决定是 「综合考虑当前光伏行业现状、资本市场及相关政策变化因素」 后的结果。然而,重组心切又主动终止重组背后,原因不仅于此。

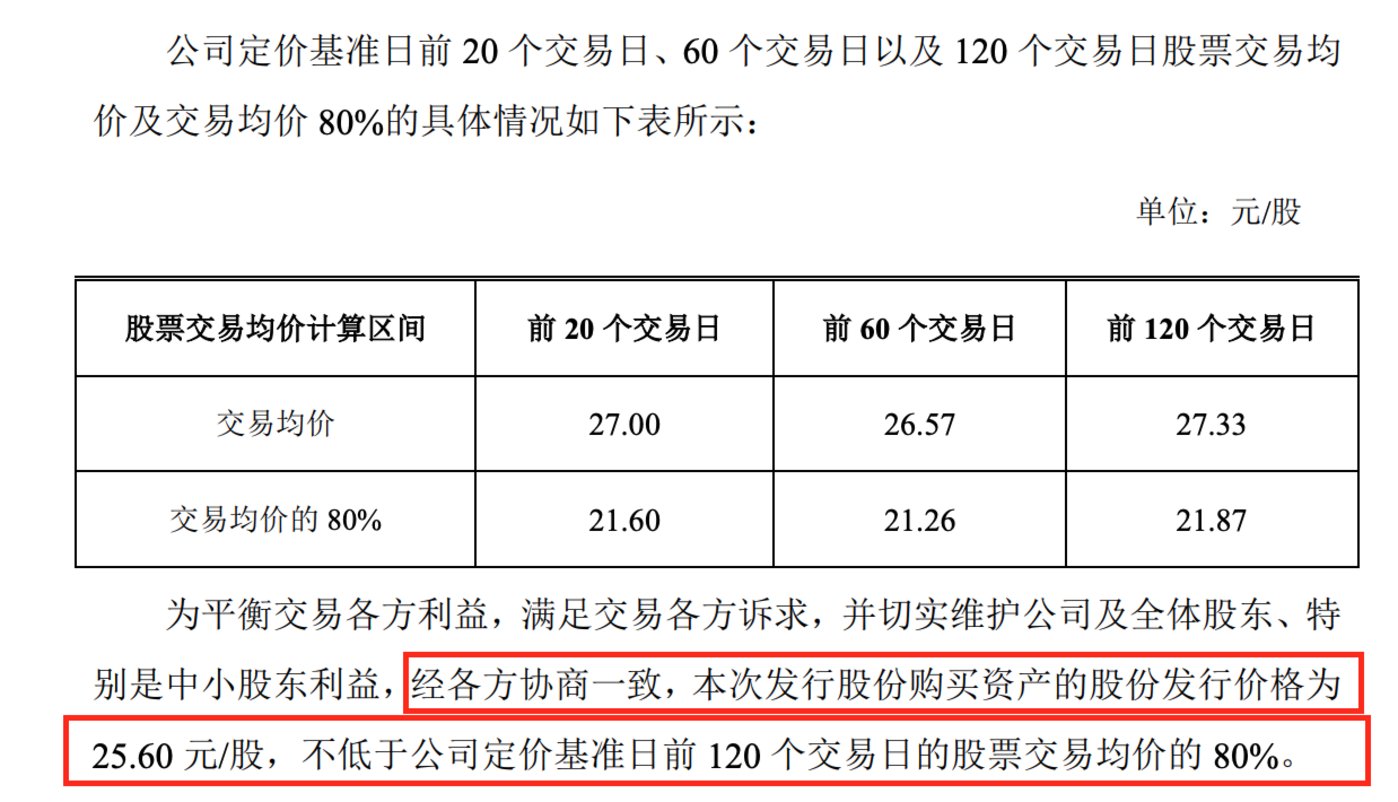

自 2023 年 11 月亚玛顿重启重组并购,至今已有近十个月的时间,其间,在二级市场,公司股价波动较大,当前公司股价已跌至 15 元附近,导致上述收购方案中的增发价格 (24.6 元/股) 与股价倒挂幅度达到 38%。

更为尴尬的现实是,公司不仅未在发行股份购买资产的董事会决议中明确发行价格调整方案,且亦未在重组草案中设置发行价格调整方案,如此一来,按照 《上市公司重大资产重组管理办法》 相关规定,除了终止重组,恐怕公司并无后路。

此次终止重组带来的一个残酷局面是,在光伏市场内卷期,不自产光伏玻璃原片的亚玛顿,眼下盈利能力遭到双重挤压。而随着并购终止,公司寄希望通过延伸产业链提升盈利水平的计划暂时落空。此外,由于凤阳硅谷主要为亚玛顿配套供应玻璃原片,其包含在重组计划中的一系列募投项目对亚玛顿来说起到联动作用,随着重组告败,资金状况并不宽裕的凤阳硅谷也失去借力募集配套资金扩产升级的机会。

这显然不是亚玛顿希望看到的局面。

二次重组折戟背后的业务硬伤

亚玛顿主营光伏玻璃业务和消费电子玻璃业务,其中,光伏玻璃业务贡献营收超过 9 成。而凤阳硅谷是光伏玻璃原片生产商,主要为亚玛顿供货,由亚玛顿实控人控制。

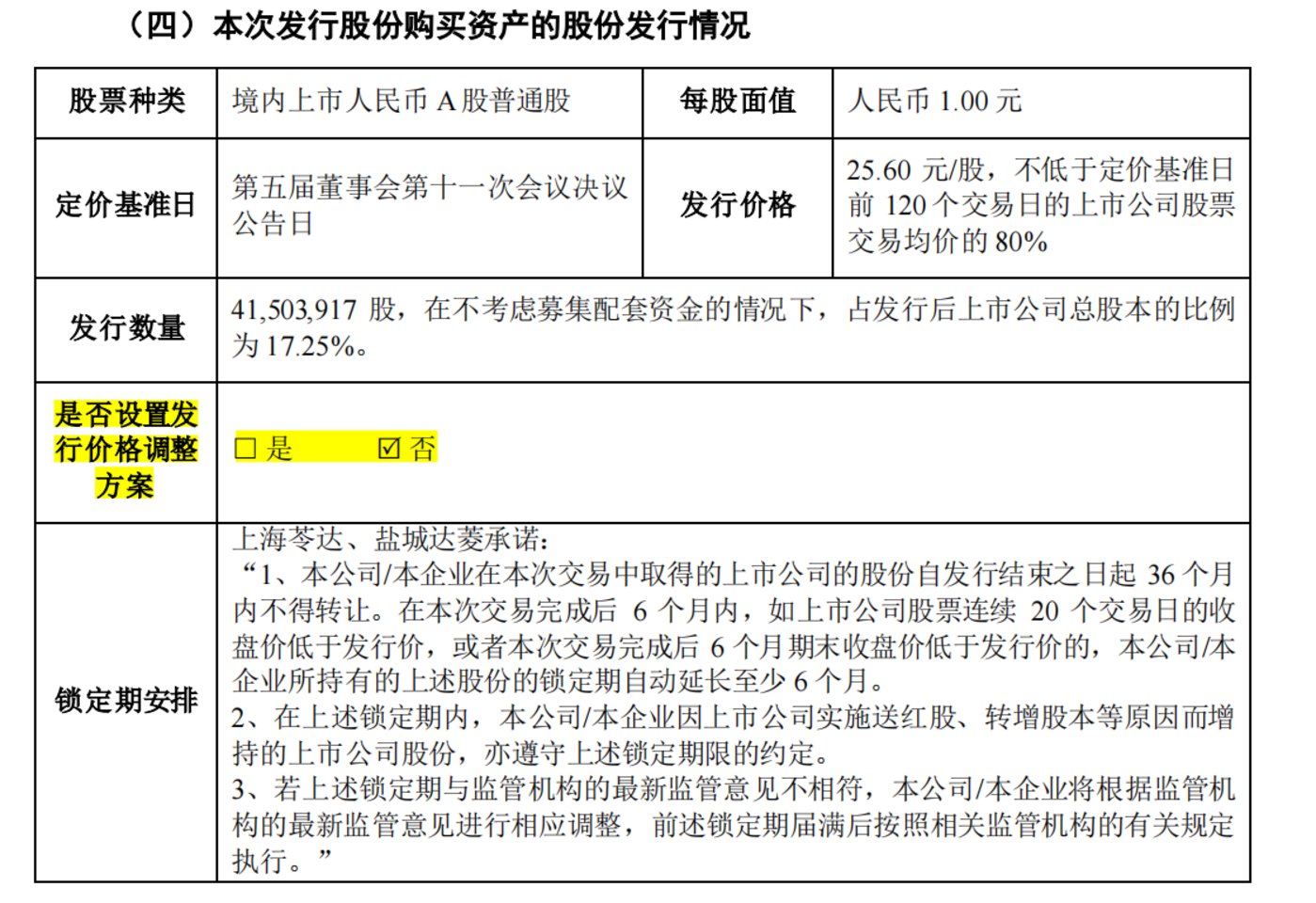

根据重组计划,亚玛顿拟通过发行股份及支付现金方式向上海苓达信息技术咨询有限公司 (以下简称 「上海苓达」) 和盐城达菱企业管理咨询中心 (有限合伙)(以下简称 「盐城达菱」) 购买凤阳硅谷 100% 股权,同时向不超过 35 名符合条件但特定对象发行股票募集配套资金。

2021 年 12 月,亚玛顿就曾提出过相似的重组并购计划,但因外部环境因素,该计划在推进一年后终止。

2023 年 11 月,虽然光伏市场境况未见明显改善,亚玛顿依然决定重启重组并购。对比两次重组细节,当中变化折射光伏行业剧变。

例如,在重启重组时,凤阳硅谷的全部外部股东包括中石化集团资本有限公司等已悉数撤退,股东只剩下亚玛顿实控人控制的上海苓达和盐城达菱,而凤阳硅谷的估值也从最初的 25 亿元缩水至二次重组时的 12.5 亿元。

但利空因素并未见底,在推进重组的近 10 个月时间里,二级市场中的亚玛顿股价一路下行,当前股价已跌至 15 元附近低位。翻阅重组草案可以发现,公司根据定价基准日 (2023 年 11 月 8 日) 确定的发行价格是 24.6 元/股,眼下价格倒挂幅度达到 38%。

来源:公告

或许是对市场预判较为乐观,钛媒体 APP 留意到,亚玛顿在二次筹划重组时并未留有 「后路」。

按照 《上市公司重大资产重组管理办法》 第四十五条,「本次发行股份购买资产的董事会决议可以明确,在中国证监会注册前,上市公司的股票价格相比最初确定的发行价格发生重大变化的,董事会可以按照已经设定的调整方案对发行价格进行一次调整」。

但翻阅资料和重组草案可以发现,公司在 2023 年 11 月 7 日通过的发行股份购买资产的董事会决议中并未明确发行价格调整方案。此外,公司在重组草案中也未设置发行价格调整方案。这就意味着,面对发行价和股价严重倒挂的局面,公司没有调整价格的余地,终止重组或是无奈之举。

来源:重组草案

拳头产品扩产受阻,盈利问题待解

由于凤阳硅谷属于关联方,且首次重组计划中凤阳硅谷存在较高的估值溢价,因此 2021 年亚玛顿的重组并购一度受到市场质疑。尽管如此,时隔两年,亚玛顿坚持继续收购凤阳硅谷,背后有着自己的考量。

2023 年以来,受光伏行业竞争加剧影响,亚玛顿盈利能力明显下降,2023 年公司扣非后归母净利润 2629 万元,同比下降 58%。2024 年上半年,情况有所恶化。根据半年度业绩预告,亚玛顿归母净利润预计 1300-1600 万元,同比下降 59%-66%,扣非后归母净利润预计 200 万元-500 万元,同比下降 84%-93%。

对于业绩的下滑,公司提到,「因光伏产业链各环节产能快速上涨,行业出现阶段性和结构性的供需错配,从而导致光伏市场竞争加剧,光伏产品价格持续下跌,作为下游组件原材料的光伏玻璃,盈利空间被进一步挤压」。

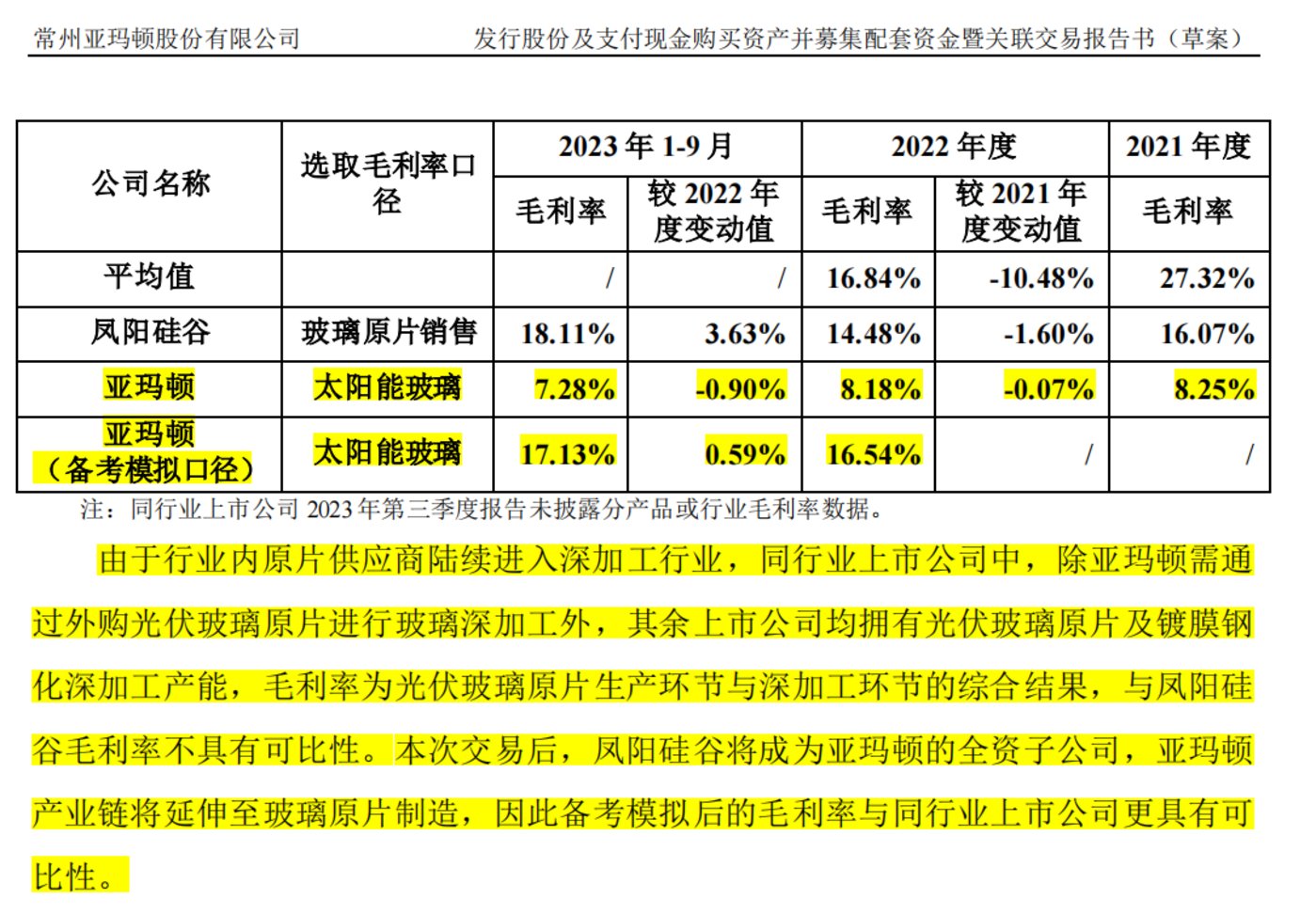

公开信息显示,在 A 股同行业上市公司中,亚玛顿目前是唯一不具备光伏玻璃原片生产能力的企业,也因此公司毛利率远低于行业平均值,伴随光伏市场竞争加剧,受制于上游玻璃原片价格的波动,公司盈利空间遭遇上下游市场的双重打击。

推进光伏玻璃生产垂直一体化的产业布局被视为亚玛顿眼下提升盈利水平的重要一步,也是亚玛顿重启并购重组的一个重要背景。

根据公司在重组草案中披露的数据,在凤阳硅谷成为亚玛顿全资子公司后,亚玛顿产业链将延伸至玻璃原片制造,其备考模拟后的毛利率将从 7.28%(2023 年 1-9 月) 提升至 17.13%(2023 年 1-9 月),如此以来,亚玛顿的毛利率水平才基本达到行业平均水平。

来源:公告

而此次重组终止意味着,短期内亚玛顿通过延伸产业链提升盈利能力的计划暂时落空。

终止重组的影响不止于此。根据重组方案,亚玛顿原拟募集配套资金不超过 8.1 亿元,将用于建设 6 个项目,其中 5 个项目的实施主体是凤阳硅谷,拟投入募集资金金额合计约 6.24 亿元,而拟投资的重头戏项目是 「≤1.6mm 超薄光伏玻璃建设项目」,拟投入 2.8 亿元。

1.6mm 超薄光伏玻璃目前是亚玛顿产品中需求逆势上行的拳头产品,公司希望通过凤阳硅谷拟新建 6 条 1.6mm 超薄光伏玻璃深加工产线填补超薄光伏玻璃产能空缺。随着重组终止,亚玛顿在超薄光伏玻璃领域的扩张计划也将受到干扰。(本文首发于钛媒体 APP,作者|张孙明烁)