文 | 马上赢情报站

本周,我们将对 2024 年第二季度的冲调品市场进行回顾,同比对象为 2023 年第二季度。

复盘数据均基于马上赢品牌 CT,同比对象为 2023 年第二季度。马上赢品牌 CT 数据覆盖了全国县级以上各等级城市 (不含乡、镇、村),并深度覆盖全国核心城市群,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店。目前,马上赢品牌 CT 中的品牌超 30 万个,商品条码量超过 1400 万个,年订单数超过 50 亿笔。

冲调品整体及重点品类概览

基于马上赢品牌 CT 中的数据,冲调品类目中共包含 9 个三级类目,39 个四级类目,覆盖品牌数量合计 3392 个。其中三级类目包含冲泡花茶、冲泡咖啡、冲泡奶茶、冲饮谷物、冲调果汁/粉、袋泡茶、冲泡凉茶、蜂蜜/蜂产品以及其他冲饮。

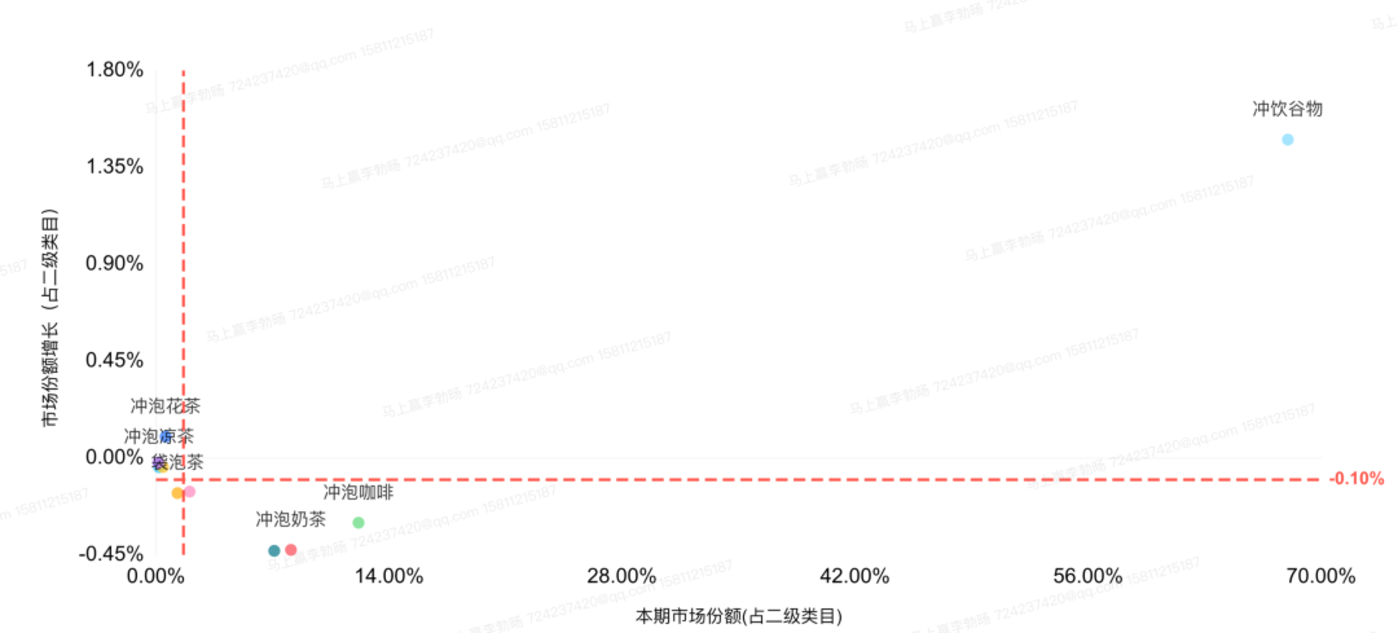

基于马上赢品牌 CT 中的品类机会洞察看板的四象限分析可以看到,在市场份额的划分上,冲饮谷物的地位一骑绝尘,与市场份额位居第二的冲泡奶茶拉开了超过 50% 的差距。在此之后是冲泡奶茶、蜂蜜/蜂产品,市场份额约占 8%,冲泡果汁/粉和袋泡茶等类目市场份额都在 1% 左右。而从市场份额增速的角度看,冲调品中没有高速增长的类目,冲饮谷物以 1.48% 的增速排在第一位,市场份额较小的冲泡花茶和冲泡凉茶也保证正向增长,而冲泡咖啡、冲泡奶茶和蜂蜜/蜂产品这几类过去消费者极为熟悉和青睐的冲调产品,如今面临着市场份额负增长的局面。

在冲调品类目下,我们选取了几个占比较高,较有典型性的类目进行深度梳理与观察,包括冲饮谷物、冲泡咖啡、冲泡奶茶、蜂蜜/蜂产品、冲饮果汁/粉和袋泡茶共 6 个类目。

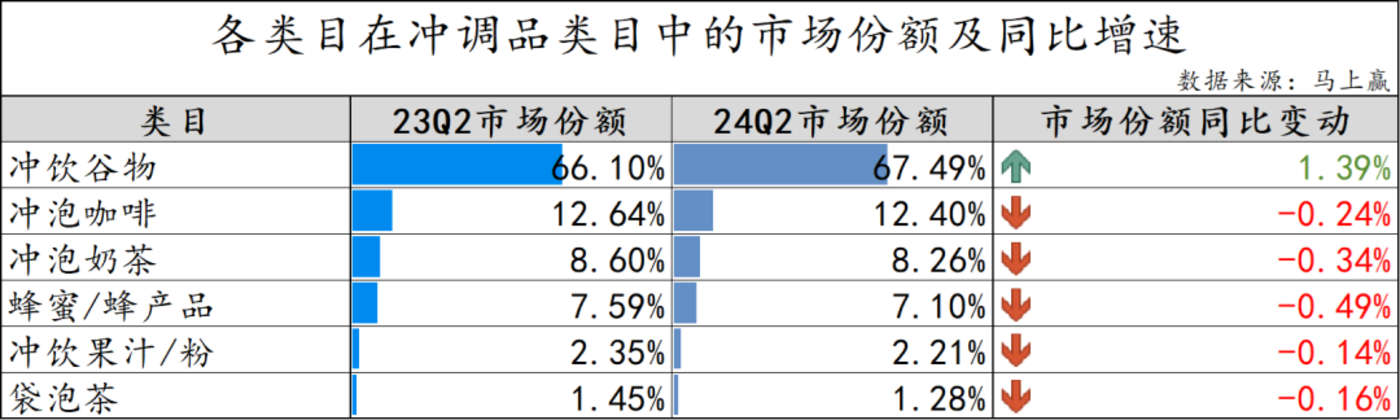

首先来看这六个典型类目类目在冲调品中的占比及同比增速情况,可以看到,2024Q2 相比 2023Q2 各个类目的变动不大,但冲饮谷物在冲调品中的 「统治」 地位毋庸置疑,占比高达 66%+且还在上升,也是冲调品大类中唯一一个同比市场份额增长的类目。冲泡咖啡、冲泡奶茶和蜂蜜/蜂产品的市场份额相近,也都面临着相似的考验。第三梯队的冲饮果汁/粉和袋泡茶市场份额在 1-2% 左右,且同比皆有小幅下跌。

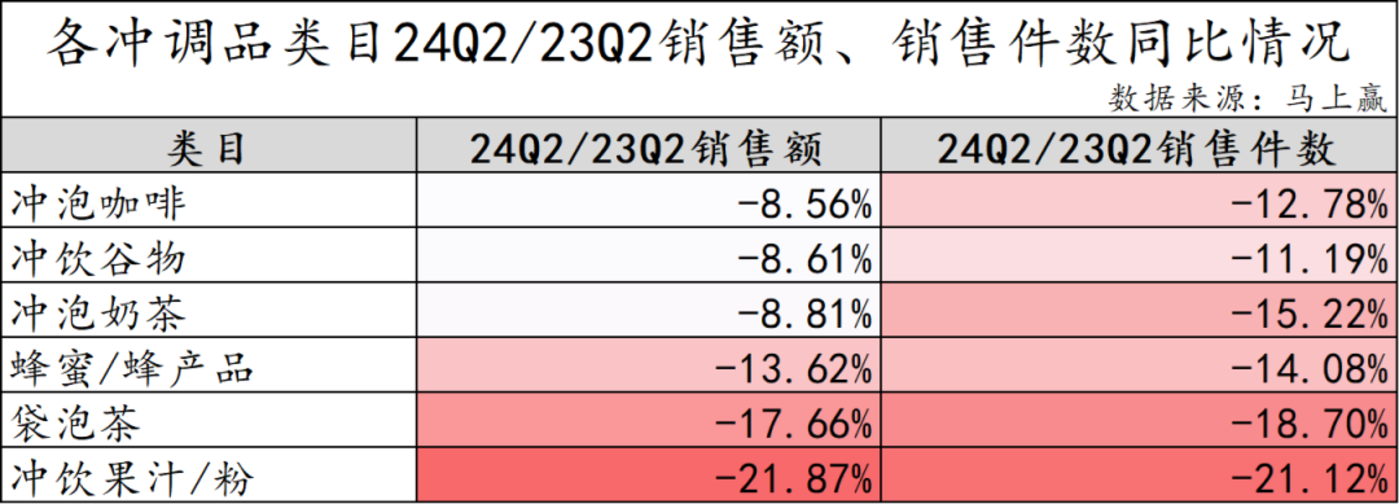

基于在网超过 15 个月的连续门店数据进行对比,销售额与销售件数的同比情况上,六个典型类目无论是在销售额还是销售件数上均呈现下跌趋势。与市场份额同比的缓跌有所不同,相较于 2023 年 Q2,销售额及销售件数两个维度的下跌幅度明显,尤其体现在蜂蜜/蜂产品、袋泡茶和冲饮果汁/粉三个类目上。另一方面,冲调咖啡、冲饮谷物和冲泡奶茶的销售件数下跌速度高于其销售额下跌速度,或反映了这三个类目的平均单价有所上升。

基于整体类目的数据情况来看,产品形态较为传统的冲调品面临着较大的下行压力。相比起琳琅满目的现制产品与预制并由小 B 完成加工的各种各样的供给,冲调品更多由消费者完成 「还原」 并进行产品食用/消费。随着消费者消费习惯的不断改变,这一类产品形态的产品似乎都面临着不小的压力。

重点类目深度数据分析

冲饮谷物

作为整个冲调品类目中占比超过 50% 的子类目,冲饮谷物在类目中的地位至关重要。马上赢品牌 CT 数据中,冲饮谷物下共包含 10 个四级类目,分别是冲饮谷物组合装、代餐粉 、豆浆粉、豆奶粉、谷物早餐、混合五谷粉、麦片、米粉、藕粉、芝麻糊,共包含集团/品牌合计 1448 个。

冲饮谷物整体的 CR5 市场份额合计 49.39%,类目整体的集中度不高。在 2024Q2,类目中市场份额第一的维维与第四的南方黑芝麻市场份额呈同比下跌,西麦、智力与捷森则呈现市场份额同比上涨。

从平均规格与件平均单价的角度看,可以看到两者在 2024Q1 均有显著的拉升,或与类目产品的礼赠属性与 Q1 的春节有较强的相关性。2023Q3-2024Q2,排除春节所在的 2024Q1 外,件平均规格与件平均单价的变动均呈现正相关。

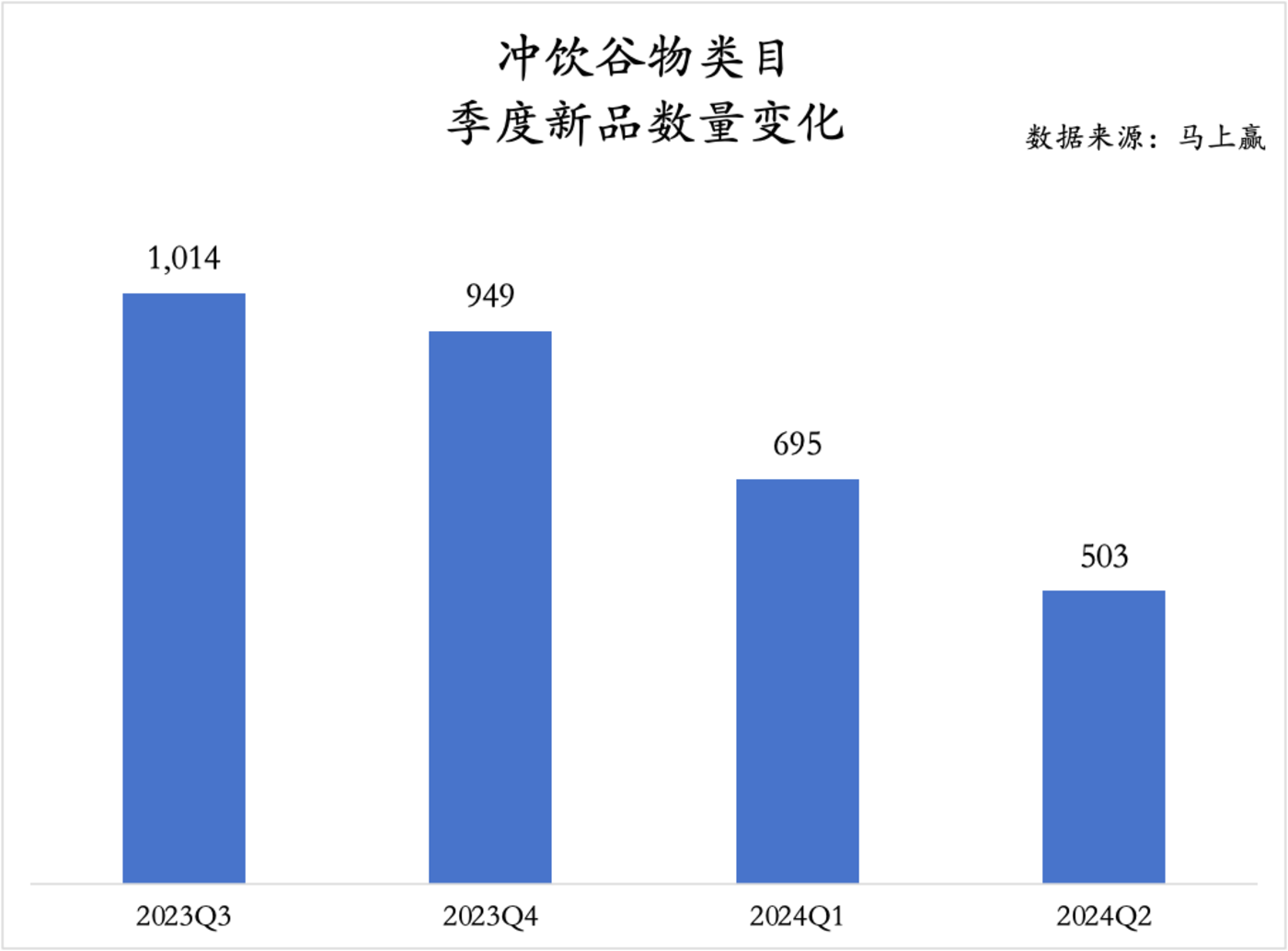

从平均规格与件平均单价的角度看,可以看到两者在 2024Q1 均有显著的拉升,或与类目产品的礼赠属性与 Q1 的春节有较强的相关性。2023Q3-2024Q2,排除春节所在的 2024Q1 外,件平均规格与件平均单价的变动均呈现正相关。 从类目新品数量的角度看,从 2023Q3-2024Q2,类目上市新品的数量均呈现较明显的下降趋势。

从类目新品数量的角度看,从 2023Q3-2024Q2,类目上市新品的数量均呈现较明显的下降趋势。

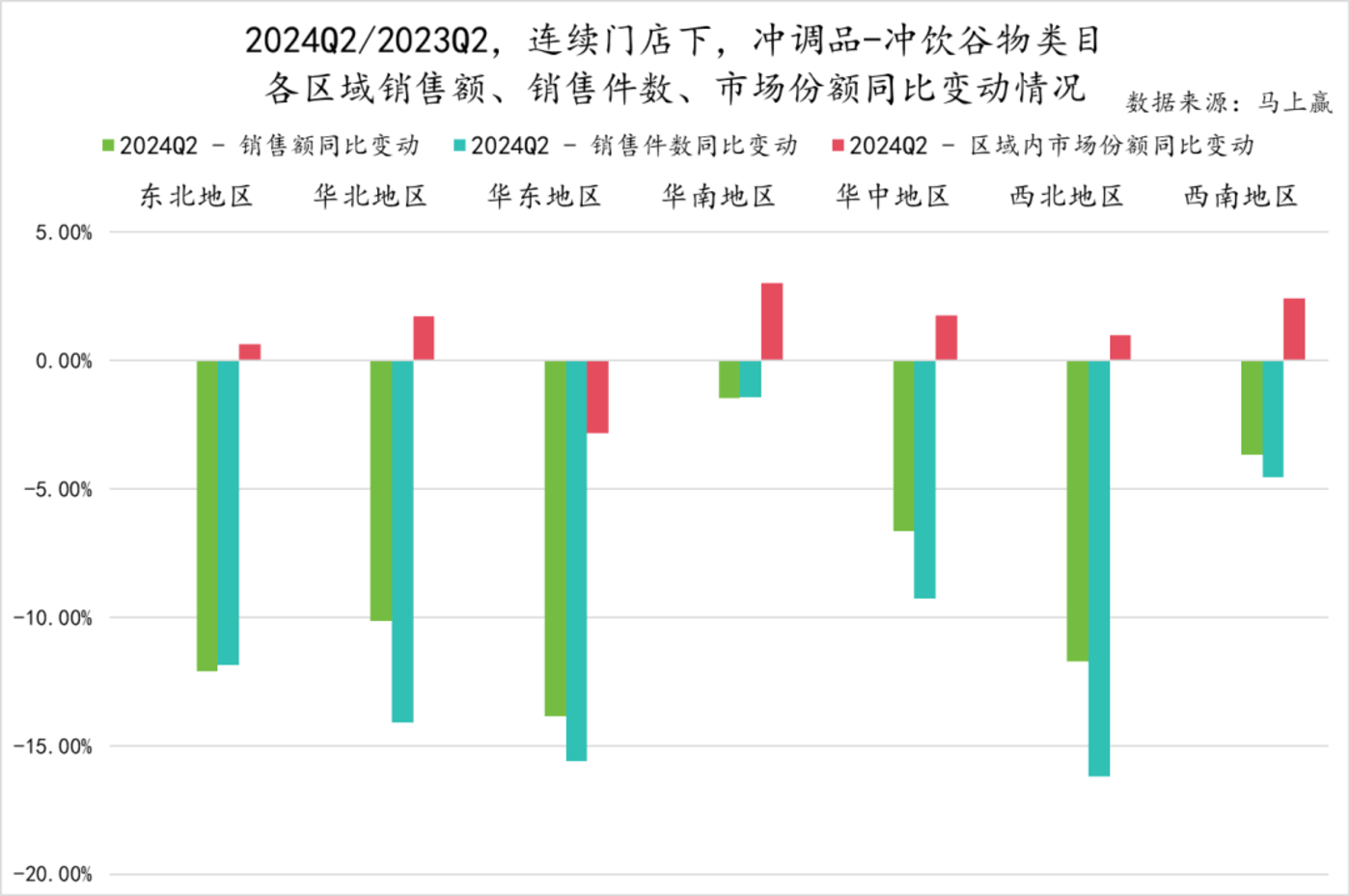

基于马上赢品牌 CT 中的连续门店数据分区域来看,类目的市场份额在除华东外的其余各地区均有提升,但销售额与销售件数均有较明显的下降。其中华北地区、西北地区有较明显的销售件数下滑,且其同比下滑幅度显著高于销售额的下滑幅度。东北、华东、华中、西南均有 5-10 个百分点的销售额、销售件数下滑,且销售额、销售件数下滑幅度接近。表现较好的是华南地区,销售额、销售件数同比均轻微下滑。

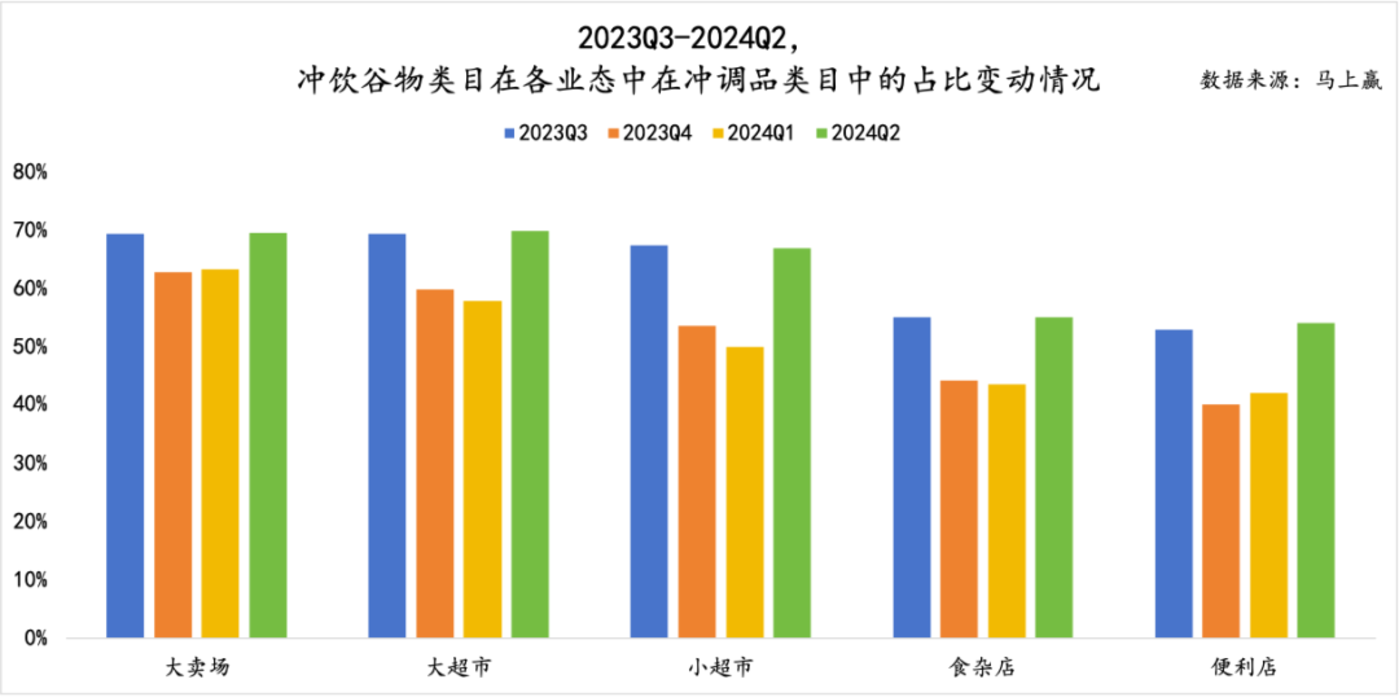

基于马上赢品牌 CT 中的连续门店数据分区域来看,类目的市场份额在除华东外的其余各地区均有提升,但销售额与销售件数均有较明显的下降。其中华北地区、西北地区有较明显的销售件数下滑,且其同比下滑幅度显著高于销售额的下滑幅度。东北、华东、华中、西南均有 5-10 个百分点的销售额、销售件数下滑,且销售额、销售件数下滑幅度接近。表现较好的是华南地区,销售额、销售件数同比均轻微下滑。 业态情况上看,冲饮谷物类目在大业态中在冲调品类目中的占比显著高于小业态。同时,整个类目在各个业态中在 Q2、Q3 的占比情况均好于 Q4、Q1,类目受冲调品类目整体的季节性影响较为显著。

业态情况上看,冲饮谷物类目在大业态中在冲调品类目中的占比显著高于小业态。同时,整个类目在各个业态中在 Q2、Q3 的占比情况均好于 Q4、Q1,类目受冲调品类目整体的季节性影响较为显著。

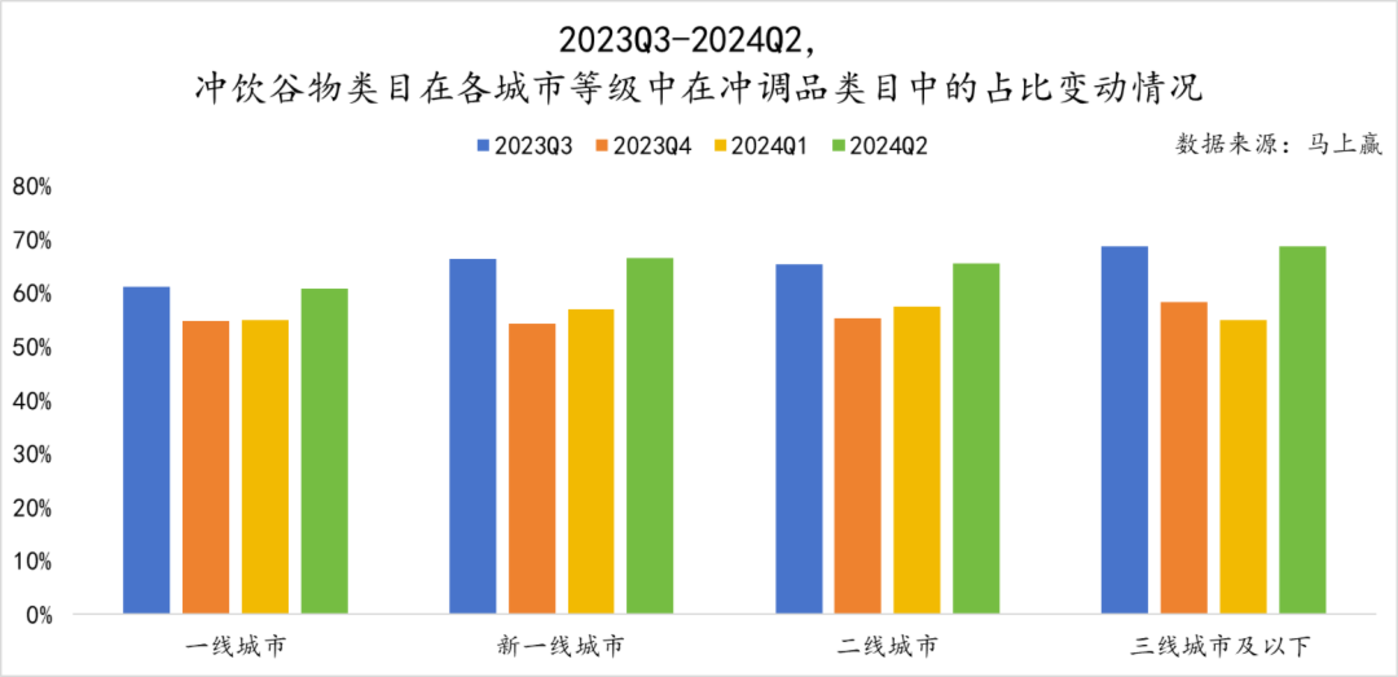

从城市等级上看,类目在各城市等级中在冲调品类目中的占比差距不大,一线城市整体的占比略低于新一线城市与三线城市及以下。同时,与业态情况类似,整个类目在各个城市等级中在 Q2、Q3 的占比情况均好于 Q4、Q1,类目受冲调品类目整体的季节性影响较为显著。

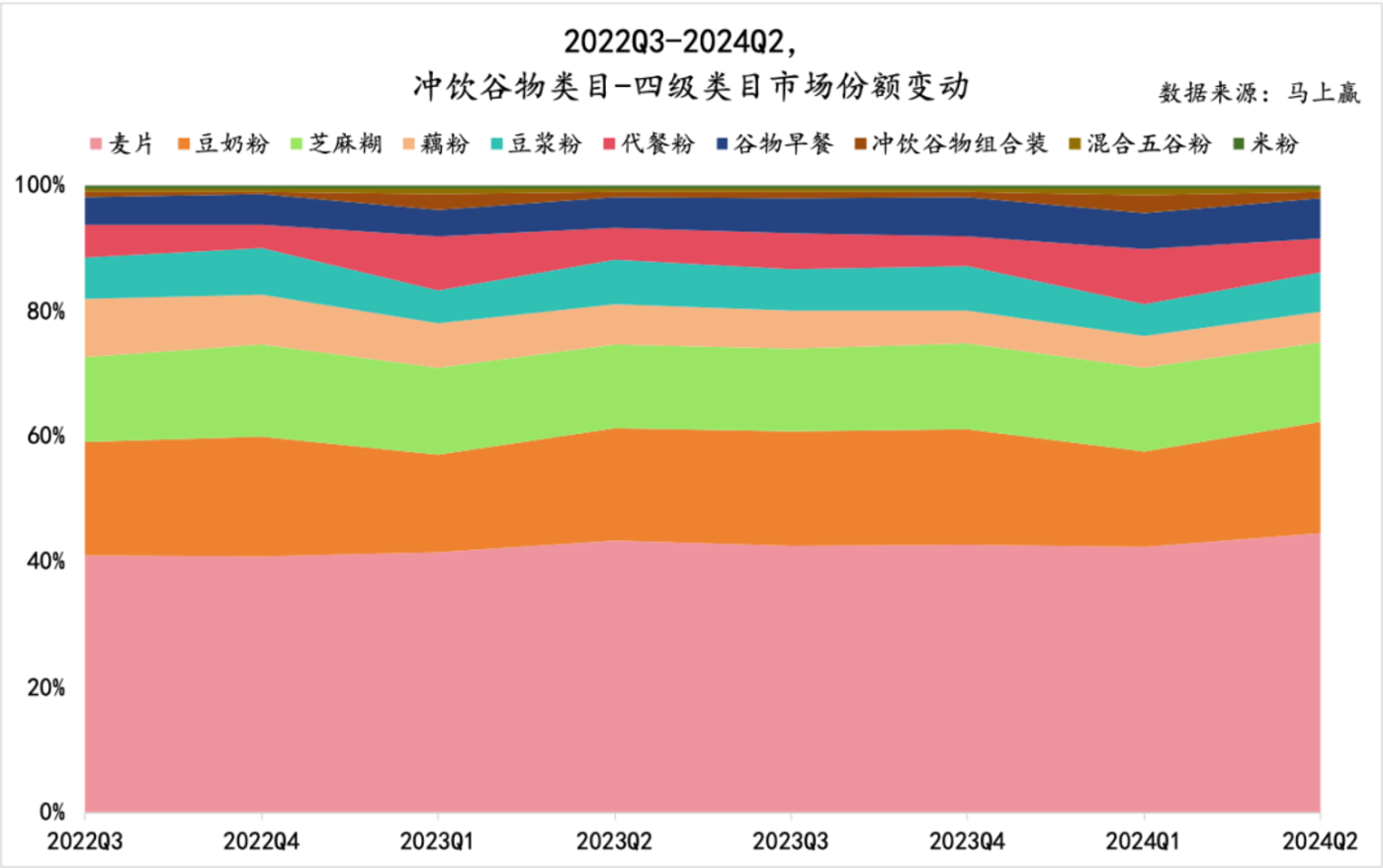

从城市等级上看,类目在各城市等级中在冲调品类目中的占比差距不大,一线城市整体的占比略低于新一线城市与三线城市及以下。同时,与业态情况类似,整个类目在各个城市等级中在 Q2、Q3 的占比情况均好于 Q4、Q1,类目受冲调品类目整体的季节性影响较为显著。 在冲饮谷物类目的四级类目占比情况中,可以看到麦片、豆奶粉、芝麻糊、藕粉、豆浆粉均占比较高,其余四级类目则占比较低。变化上来看,2022Q3-2024Q2 时间段内,麦片的占比还在持续走高,藕粉、代餐粉则受挤压较为严重,占比持续降低。豆奶粉、芝麻糊、豆浆粉的占比基本维持稳定。

在冲饮谷物类目的四级类目占比情况中,可以看到麦片、豆奶粉、芝麻糊、藕粉、豆浆粉均占比较高,其余四级类目则占比较低。变化上来看,2022Q3-2024Q2 时间段内,麦片的占比还在持续走高,藕粉、代餐粉则受挤压较为严重,占比持续降低。豆奶粉、芝麻糊、豆浆粉的占比基本维持稳定。

在这些四级类目中,我们基于类型产品的占比与典型性,选出了麦片、豆浆粉、豆奶粉、芝麻糊 4 个四级类目进一步观察其类目内的集团与均价、规格走势情况。

- 麦片

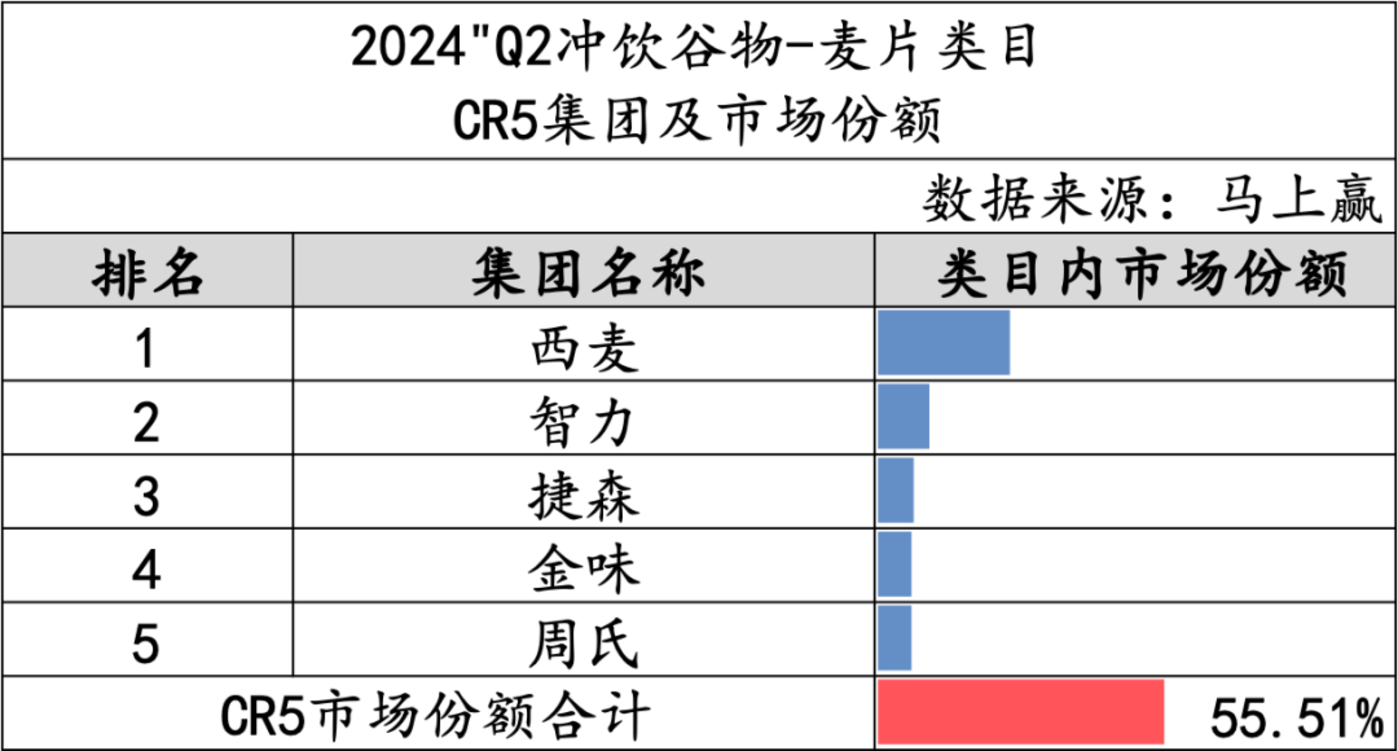

作为冲饮谷物中占比最高的四级类目,麦片类目的 CR5 市场份额合计 55.51%,类目集中度并不高。在麦片类目中,西麦作为市场份额第一与后续几名的市场份额有较显著的差距。第二名至第五名的市场份额差距则不大,整体份额情况较为接近。

作为冲饮谷物中占比最高的四级类目,麦片类目的 CR5 市场份额合计 55.51%,类目集中度并不高。在麦片类目中,西麦作为市场份额第一与后续几名的市场份额有较显著的差距。第二名至第五名的市场份额差距则不大,整体份额情况较为接近。

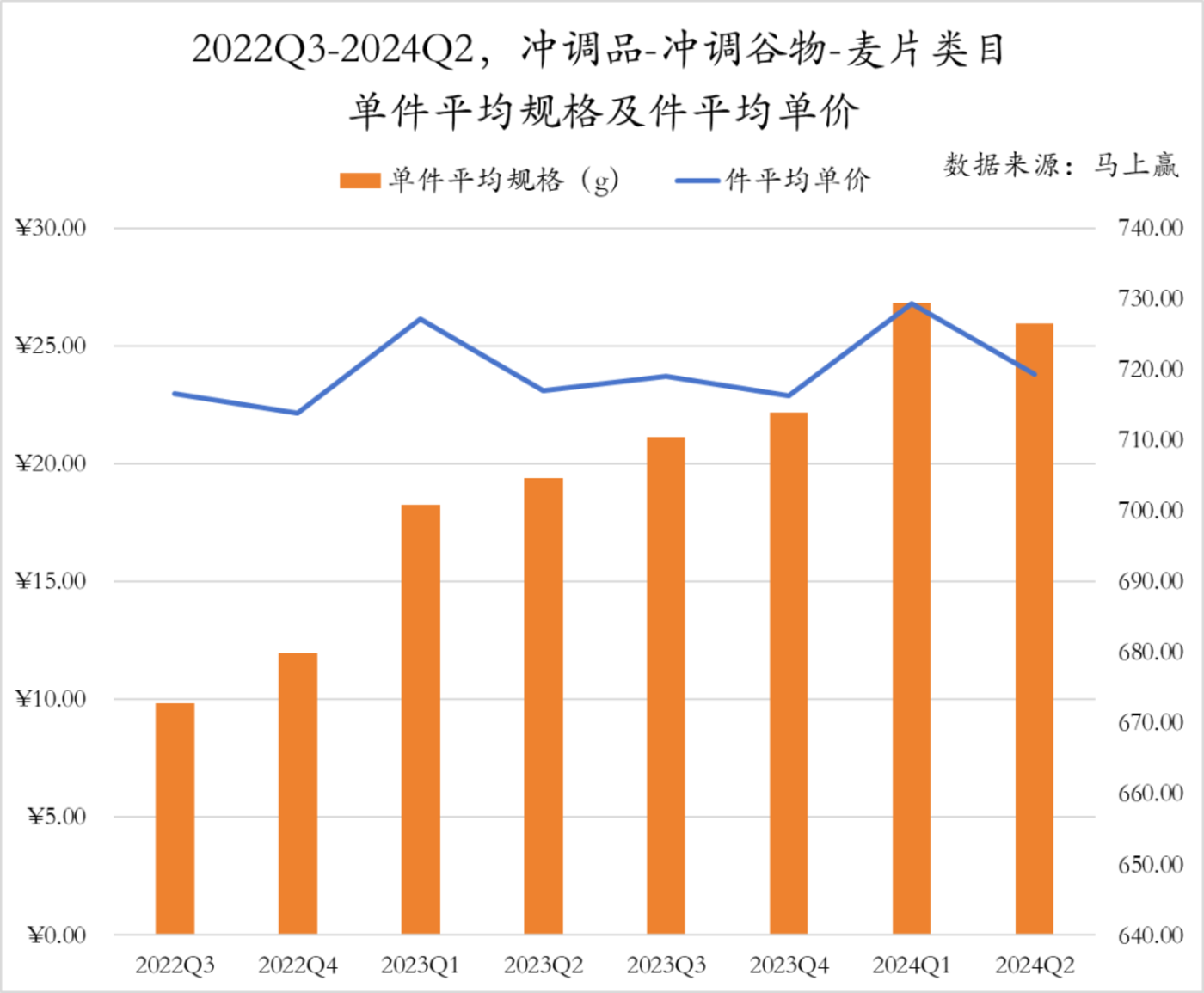

从麦片类目的件均规格与件均价格走势上来看,从 2022Q3-2024Q2,整体类目的件均规格有较为显著的上涨,且一直处于上涨通道中,但与之相对的,类目的件均价格则没有显著的变化,基本维持稳定。

从麦片类目的件均规格与件均价格走势上来看,从 2022Q3-2024Q2,整体类目的件均规格有较为显著的上涨,且一直处于上涨通道中,但与之相对的,类目的件均价格则没有显著的变化,基本维持稳定。

通过件均规格与件均价格的趋势对比,可以看到整个类目或许正处于以价换量的增长阶段中,类目价盘与价格增长压力或许较大。

- 豆浆粉

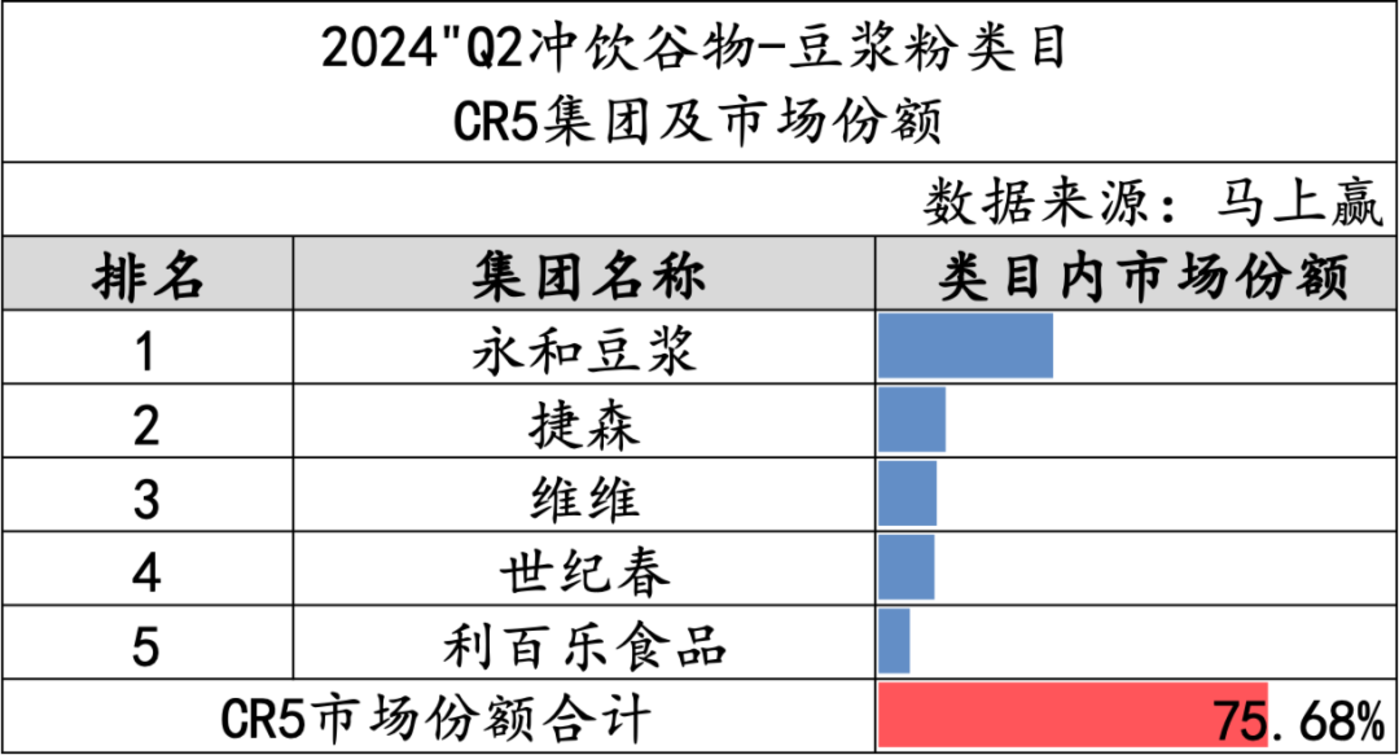

豆浆粉类目中 CR5 的市场份额达到 75.68%,集中度较高。其中耳熟能详的永和豆浆占据了榜单第一,稳居该品类的领军位置,与第二名的捷森拉开了超过一倍的差距。第二名至第四名的市场份额差距不大,整体份额情况较为接近,利百乐食品排名第五,市场份额稍低。

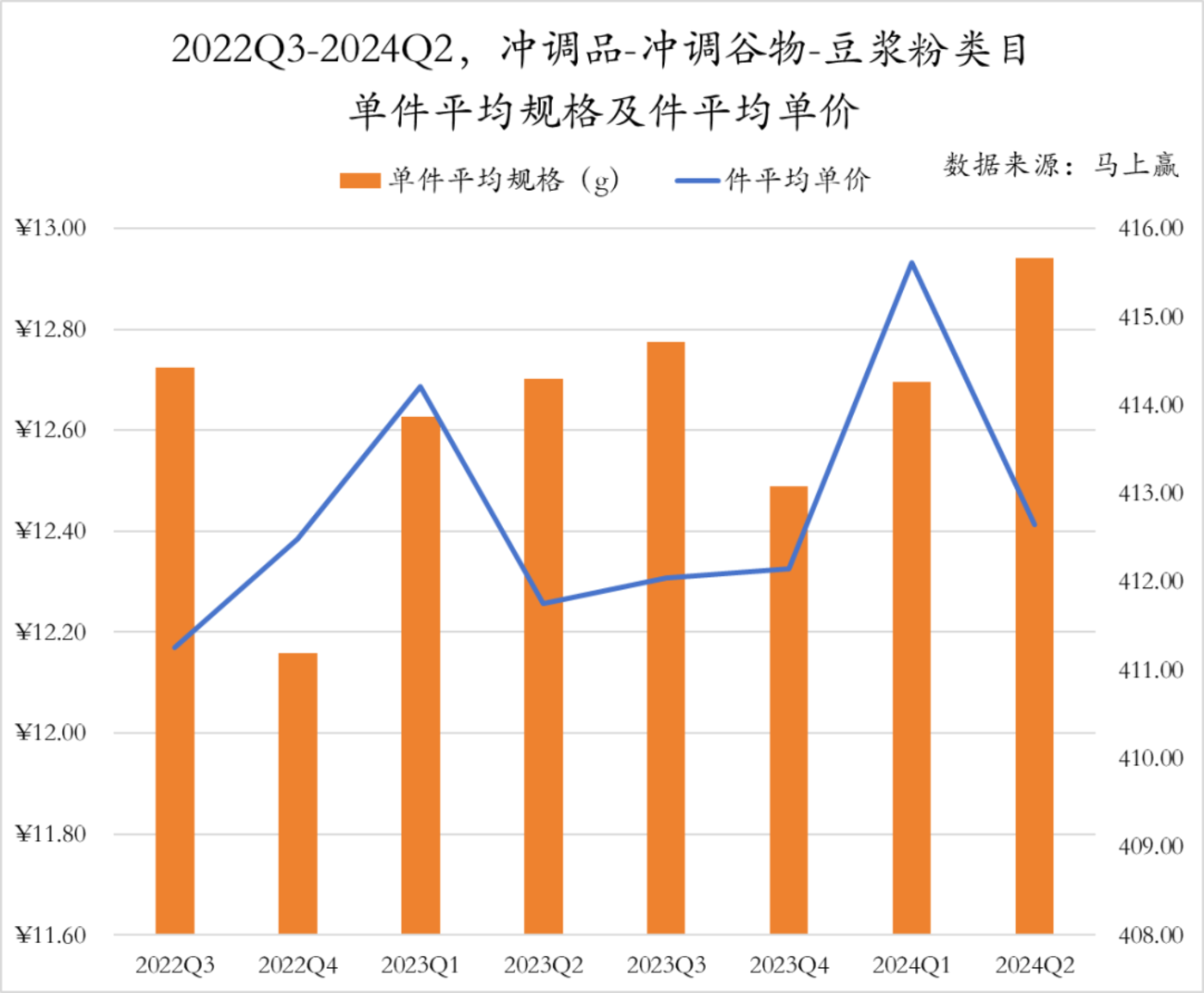

豆浆粉类目中 CR5 的市场份额达到 75.68%,集中度较高。其中耳熟能详的永和豆浆占据了榜单第一,稳居该品类的领军位置,与第二名的捷森拉开了超过一倍的差距。第二名至第四名的市场份额差距不大,整体份额情况较为接近,利百乐食品排名第五,市场份额稍低。 从 2022 年第三季度到 2024 年第二季度,豆浆粉类目的平均规格呈现出较为明显的上升趋势,而件均单价在 2023 年 Q1 和 2024 年 Q1 出现峰值,但在其他时间段保持相对稳定。这一方面表明,豆浆粉在春节礼赠场景下,依旧存在溢价空间;另一方面说明,在日常消费场景下,性价比在逐渐成为消费者选择豆浆粉的主要依据之一。

从 2022 年第三季度到 2024 年第二季度,豆浆粉类目的平均规格呈现出较为明显的上升趋势,而件均单价在 2023 年 Q1 和 2024 年 Q1 出现峰值,但在其他时间段保持相对稳定。这一方面表明,豆浆粉在春节礼赠场景下,依旧存在溢价空间;另一方面说明,在日常消费场景下,性价比在逐渐成为消费者选择豆浆粉的主要依据之一。

- 豆奶粉

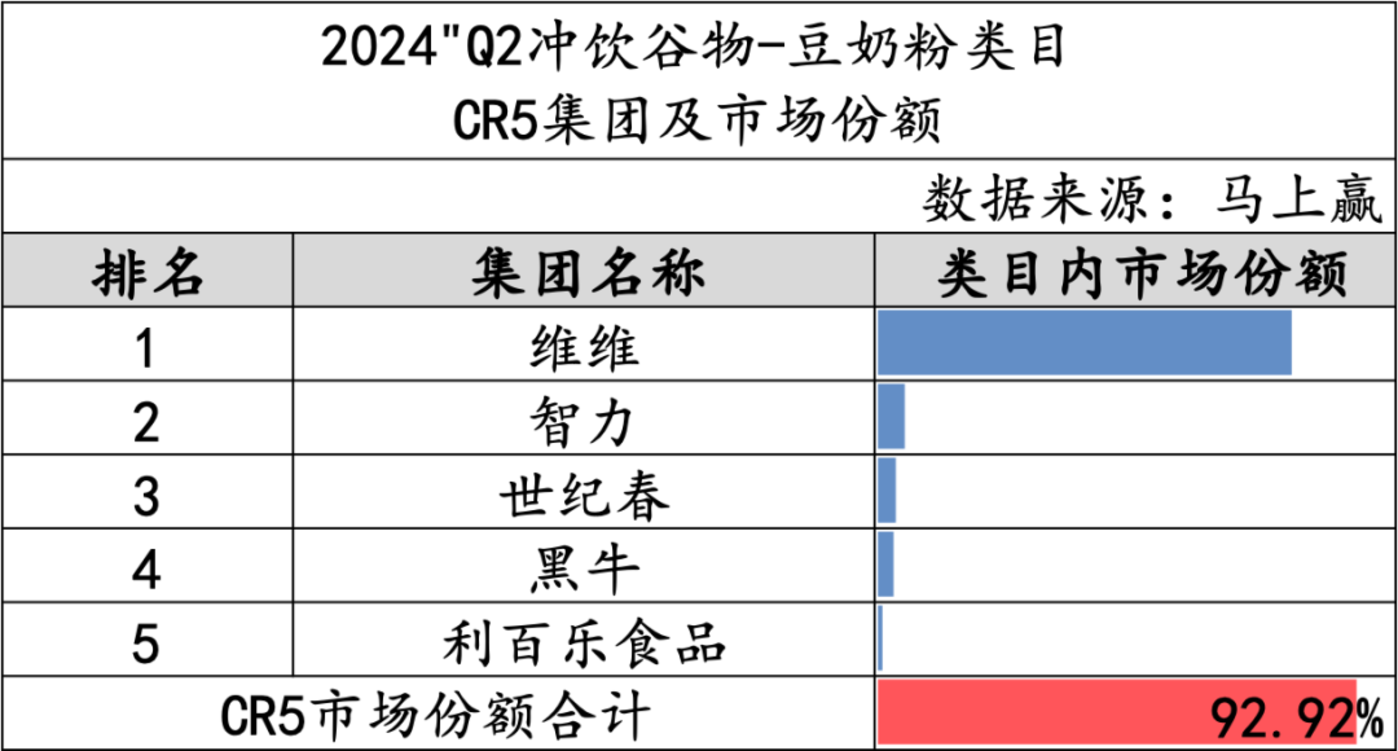

豆奶粉类目的 CR5 市场份额达到了 92.92%,反映出市场的高度集中。维维品牌在豆奶粉市场中占据绝对领先地位,其市场份额远超其他品牌,展现出强大的市场支配力。紧随其后的是智力、世纪春和黑牛,这些品牌之间的市场份额差距不大;排名第五的利百乐食品市场份额相对较低,但仍然跻身 CR5 之列。

豆奶粉类目的 CR5 市场份额达到了 92.92%,反映出市场的高度集中。维维品牌在豆奶粉市场中占据绝对领先地位,其市场份额远超其他品牌,展现出强大的市场支配力。紧随其后的是智力、世纪春和黑牛,这些品牌之间的市场份额差距不大;排名第五的利百乐食品市场份额相对较低,但仍然跻身 CR5 之列。

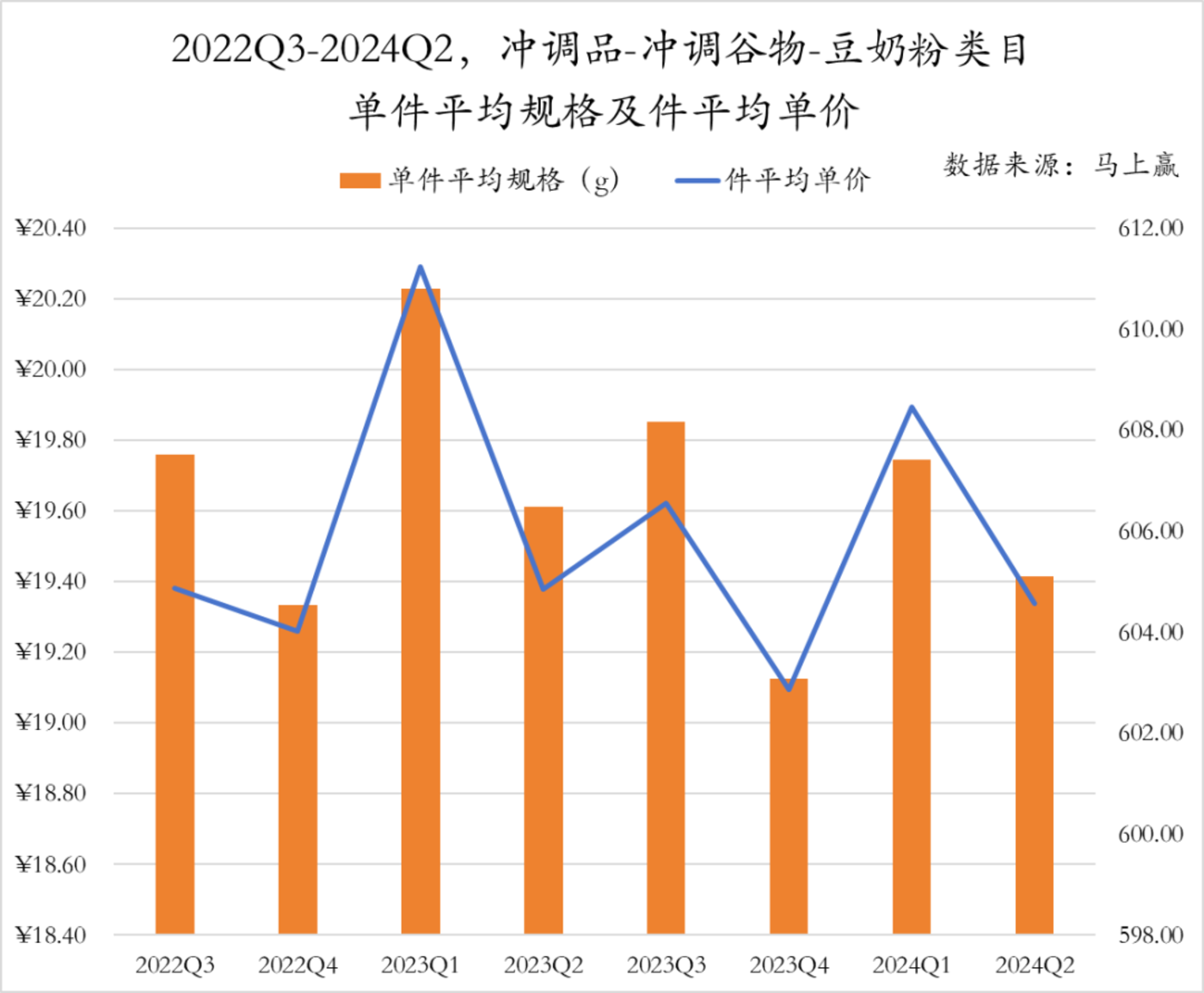

从 2022 年第三季度到 2024 年第二季度,豆奶粉类目的平均规格和件均单价表现出一定的季节性波动。特别是在 2023 年和 2024 年第一季度出现小波峰,反映了春节期间消费者对礼赠场景的需求更为强烈,品牌通过提高规格和单价实现了更高的溢价能力;而在其他时间段,单价则保持相对稳定,同时规格在下降。

从 2022 年第三季度到 2024 年第二季度,豆奶粉类目的平均规格和件均单价表现出一定的季节性波动。特别是在 2023 年和 2024 年第一季度出现小波峰,反映了春节期间消费者对礼赠场景的需求更为强烈,品牌通过提高规格和单价实现了更高的溢价能力;而在其他时间段,单价则保持相对稳定,同时规格在下降。

与豆浆粉相比,豆奶粉以 「动物蛋白+植物蛋白组合」 的概念,在当下还有产品升级的空间,因此,相比于豆浆粉较为明确的 「性价比」 趋势,豆奶粉呈现出相对稳定的价格。

- 芝麻糊

在 2024 年第二季度,芝麻糊类目的 CR5 市场份额达到了 83.06%,展现了市场的高度集中。南方黑芝麻在这一领域占据着主导地位,市场份额远远领先于智力、周氏、捷森和维维等其他品牌。尽管这些品牌在市场中也有一定影响力,但与南方黑芝麻相比,差距明显。

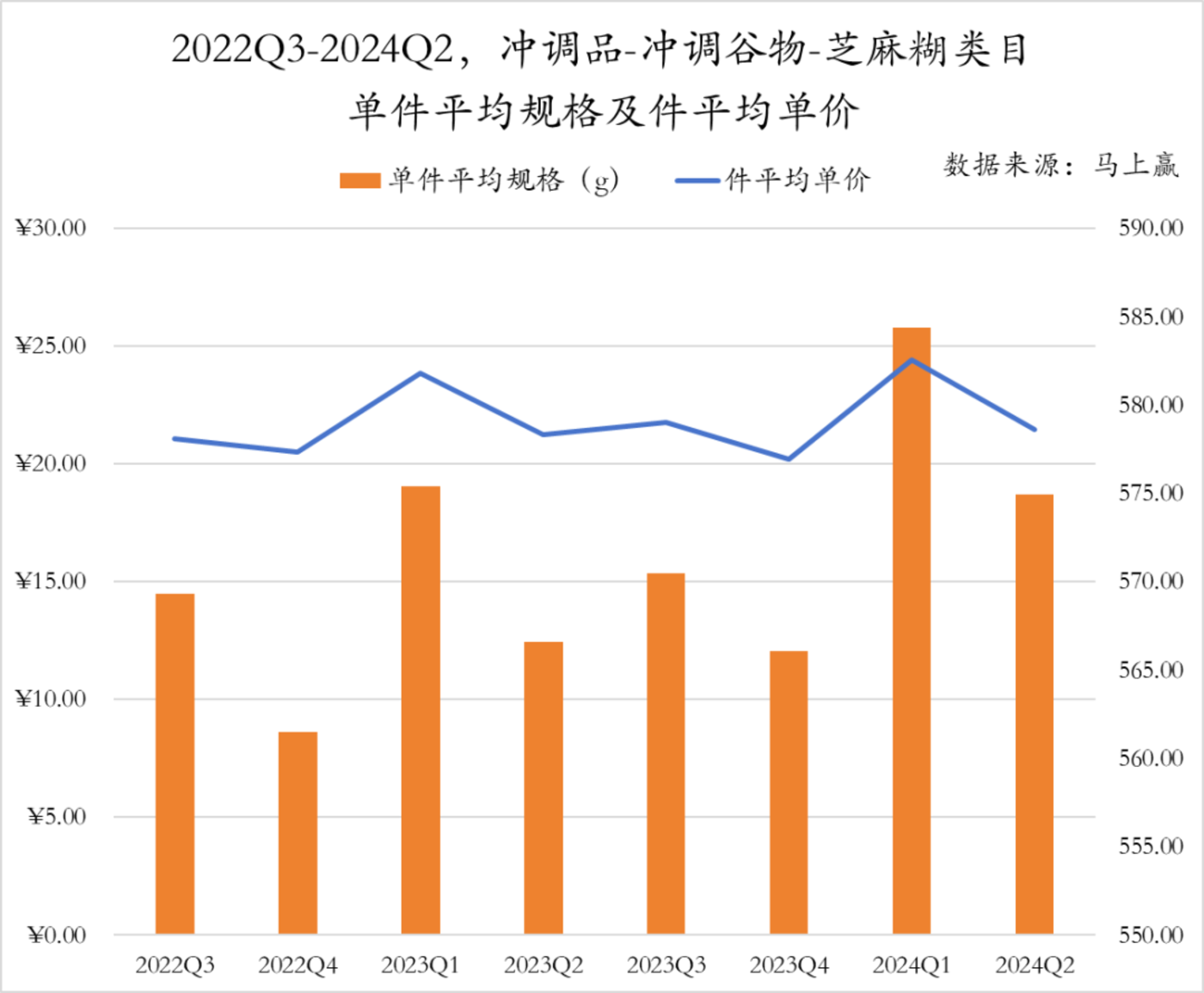

在 2024 年第二季度,芝麻糊类目的 CR5 市场份额达到了 83.06%,展现了市场的高度集中。南方黑芝麻在这一领域占据着主导地位,市场份额远远领先于智力、周氏、捷森和维维等其他品牌。尽管这些品牌在市场中也有一定影响力,但与南方黑芝麻相比,差距明显。 从 2022 年第三季度到 2024 年第二季度,芝麻糊类目的平均单价相对稳定,而平均规格则出现了较为显著的上升。这说明品牌在价格保持平稳的情况下,通过提升产品规格、降低克单价来增强市场吸引力,以满足消费者对更高性价比的需求。

从 2022 年第三季度到 2024 年第二季度,芝麻糊类目的平均单价相对稳定,而平均规格则出现了较为显著的上升。这说明品牌在价格保持平稳的情况下,通过提升产品规格、降低克单价来增强市场吸引力,以满足消费者对更高性价比的需求。

冲泡咖啡

冲泡咖啡在整个冲调品类目中占比约为 12%,排名仅次于冲饮谷物,但与冲饮谷物的份额有较大差距。马上赢品牌 CT 数据中,中泡咖啡下共包含 9 个四级类目,分别是速溶咖啡、咖啡粉、浓缩咖啡液、胶囊咖啡、可可/巧克力粉、咖啡糖、咖啡豆、挂耳咖啡、植脂末,共包含集团/品牌合计 169S 个。 冲泡咖啡品类的 CR5 市场份额达到了 75.31%,显示出较高的市场集中度。雀巢在该类目中占据了主导地位,其后是越南中原传奇咖啡、喜之郎、大好大和 UCC 悠诗诗。但这些品牌的市场份额同比在 2024Q2 均有所下降,作为热门赛道,咖啡市场竞争愈加激烈,消费者选择也更加多样化——尽管 CR5 市场份额仍保持较高水平,但品牌间的竞争格局正在发生变化。

冲泡咖啡品类的 CR5 市场份额达到了 75.31%,显示出较高的市场集中度。雀巢在该类目中占据了主导地位,其后是越南中原传奇咖啡、喜之郎、大好大和 UCC 悠诗诗。但这些品牌的市场份额同比在 2024Q2 均有所下降,作为热门赛道,咖啡市场竞争愈加激烈,消费者选择也更加多样化——尽管 CR5 市场份额仍保持较高水平,但品牌间的竞争格局正在发生变化。

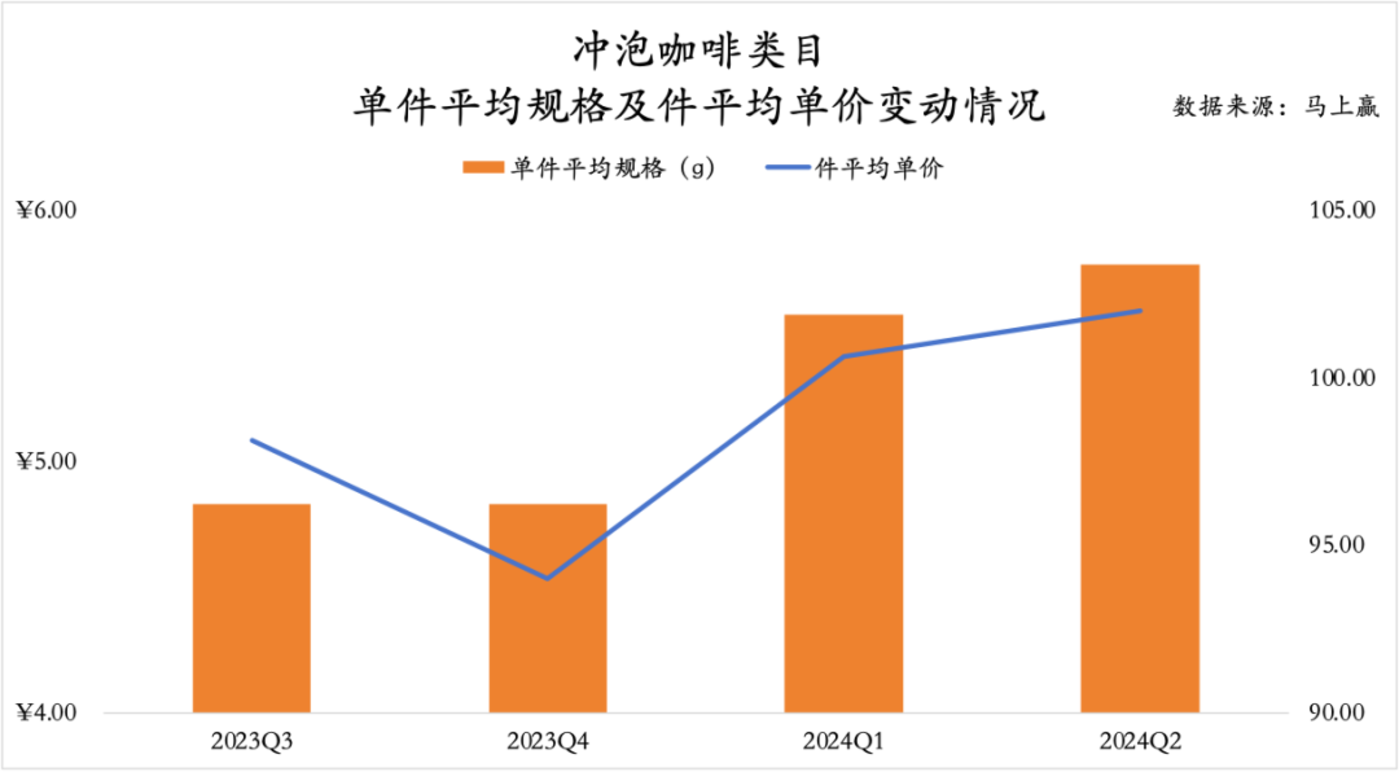

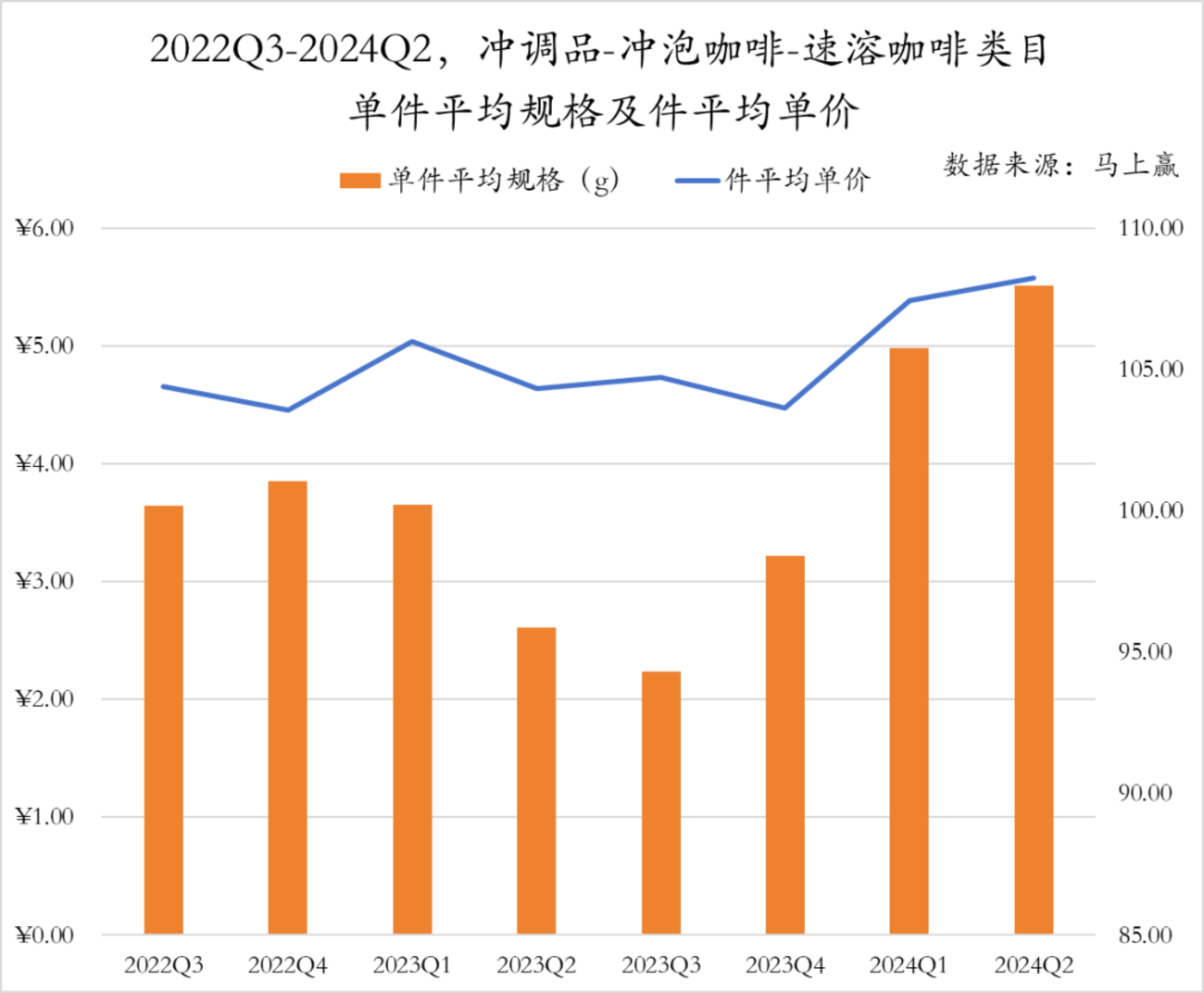

2023 年第三季度到 2024 年第二季度,冲泡咖啡品类的平均规格和件均单价呈现出显著的上涨趋势。特别是从 2023 年第四季度开始,规格和单价均出现了稳步上升,到 2024 年第二季度达到了新的高点。这一趋势表明,市场对更大容量产品的需求正在增加,而品牌也通过提高规格和单价来适应这一趋势,推动整体销售额的增长。

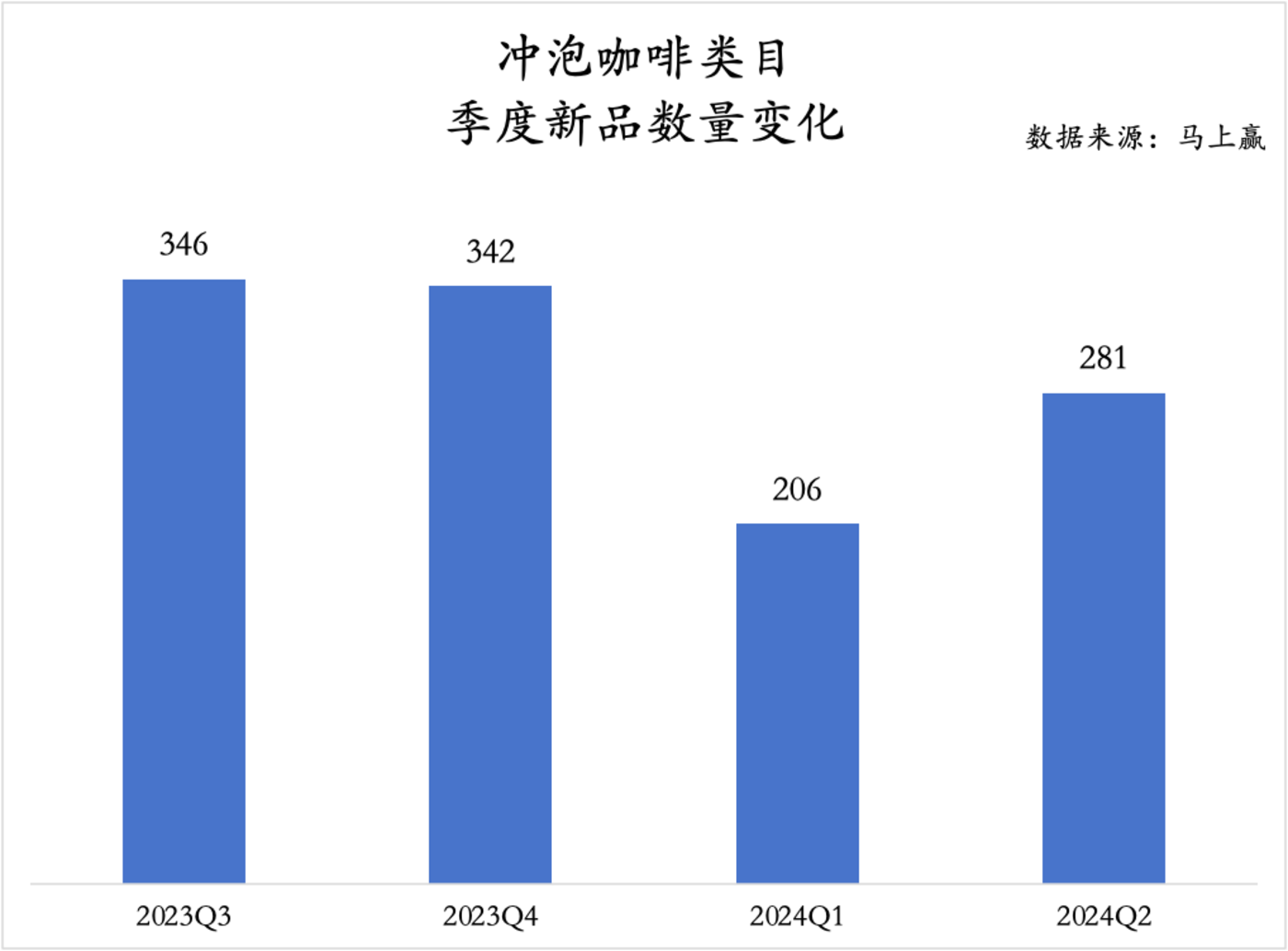

2023 年第三季度到 2024 年第二季度,冲泡咖啡品类的平均规格和件均单价呈现出显著的上涨趋势。特别是从 2023 年第四季度开始,规格和单价均出现了稳步上升,到 2024 年第二季度达到了新的高点。这一趋势表明,市场对更大容量产品的需求正在增加,而品牌也通过提高规格和单价来适应这一趋势,推动整体销售额的增长。 从 2023 年第三季度到 2024 年第二季度,冲泡咖啡品类的新品数量出现下降。2024 年第一季度新品数量降至最低点,为 206 款,但在 2024 年第二季度略有回升,反弹至 281 款。这种波动可能可能受到 Q1 春节的影响,但也显示出在越来越激烈的竞争中,咖啡品牌在新品推出时更为谨慎。

从 2023 年第三季度到 2024 年第二季度,冲泡咖啡品类的新品数量出现下降。2024 年第一季度新品数量降至最低点,为 206 款,但在 2024 年第二季度略有回升,反弹至 281 款。这种波动可能可能受到 Q1 春节的影响,但也显示出在越来越激烈的竞争中,咖啡品牌在新品推出时更为谨慎。

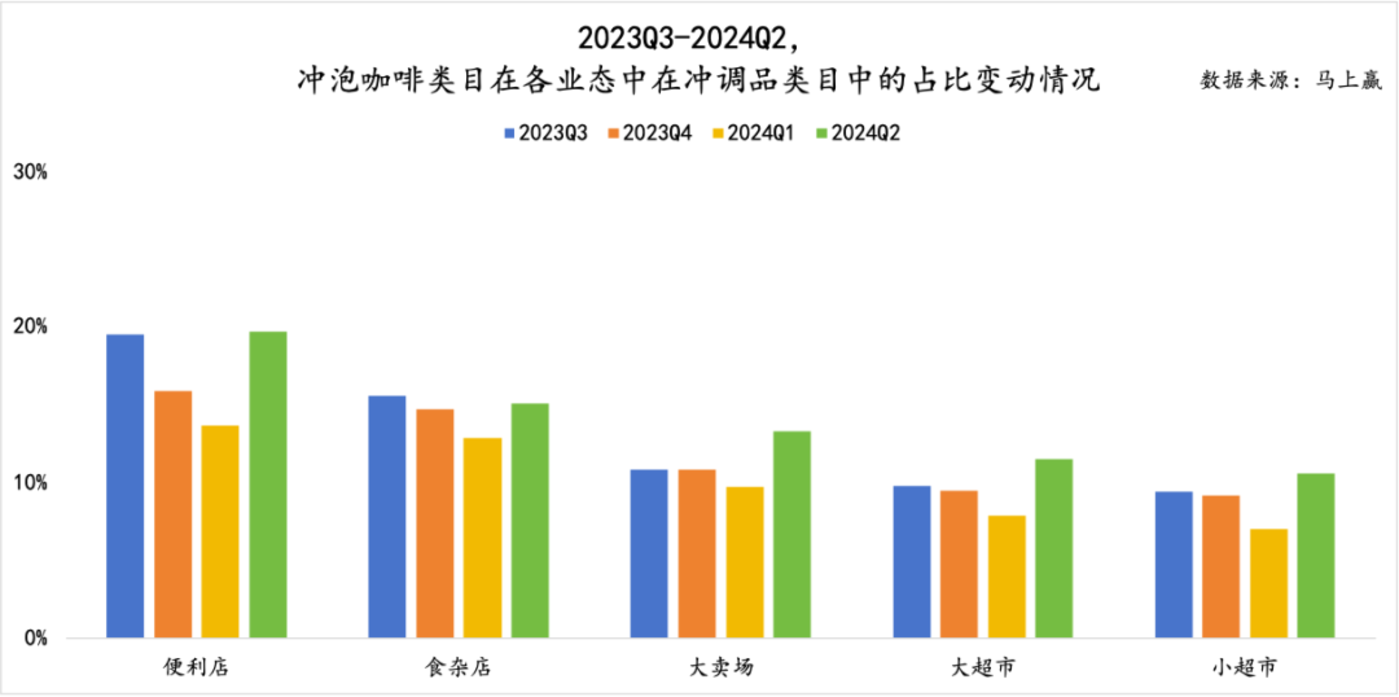

在业态表现方面,冲泡咖啡类目在小业态中的占比显著高于大业态。这表明,在便利店和食杂店等小业态,冲泡咖啡更受到消费者的青睐,可能是受到其即时消费的特性及客群结构的影响。然而,最近在大业态中,冲泡咖啡类目的市场占比呈现出较好的增长趋势,冲泡咖啡的市场份额有了明显提升,显示出消费者在这些渠道中的需求正在增强,冲泡咖啡正在进入更多家庭消费场景。

在业态表现方面,冲泡咖啡类目在小业态中的占比显著高于大业态。这表明,在便利店和食杂店等小业态,冲泡咖啡更受到消费者的青睐,可能是受到其即时消费的特性及客群结构的影响。然而,最近在大业态中,冲泡咖啡类目的市场占比呈现出较好的增长趋势,冲泡咖啡的市场份额有了明显提升,显示出消费者在这些渠道中的需求正在增强,冲泡咖啡正在进入更多家庭消费场景。

此外,整个冲泡咖啡类目在各个业态中的表现具有明显的季节性特征。在 2024 年第二季度和第三季度,冲泡咖啡在冲调类目中的占比情况优于第四季度和第一季度。

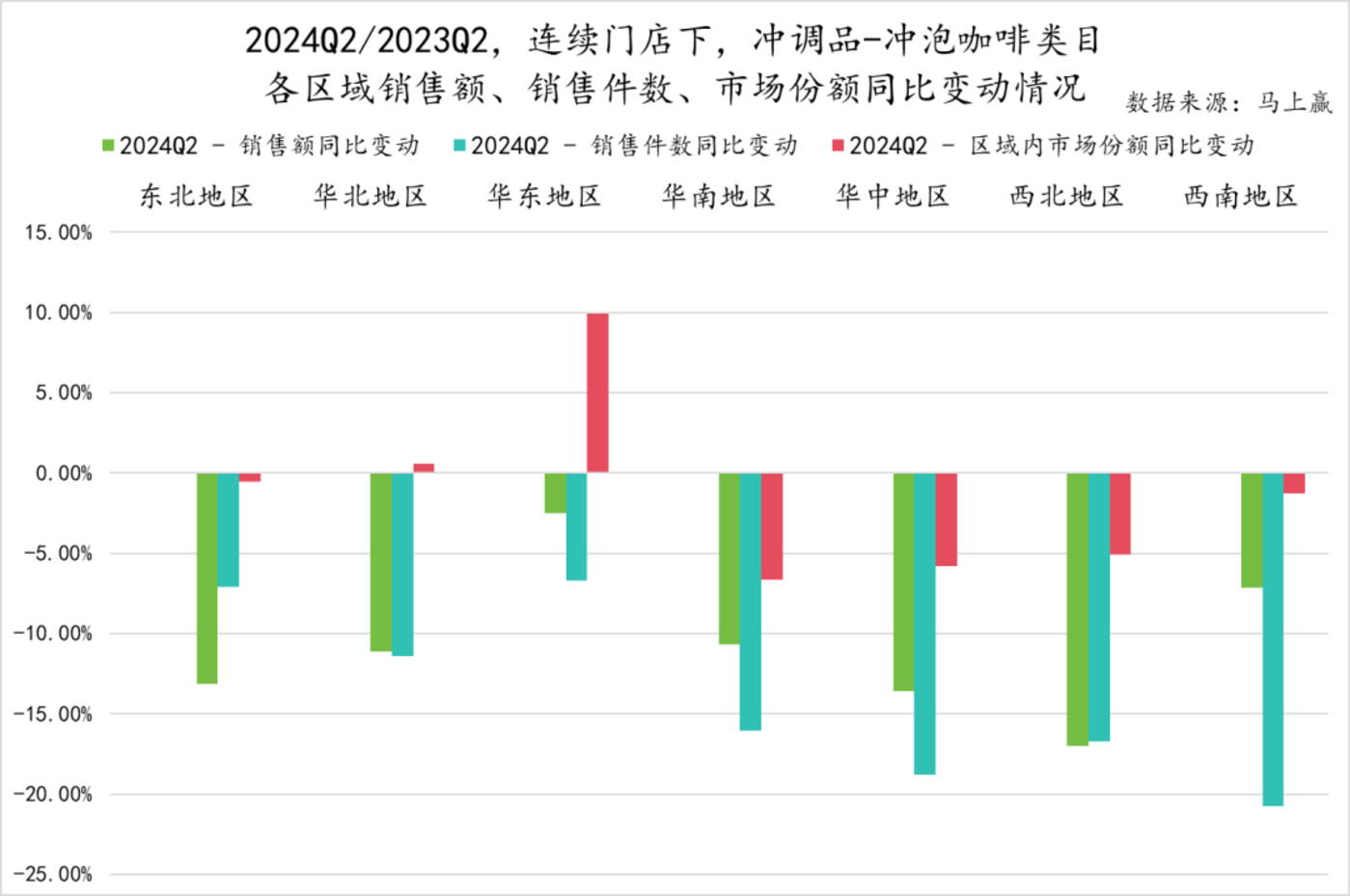

基于马上赢品牌 CT 中的连续门店数据分区域来看,冲泡咖啡品类的市场份额仅在华北与华东地区的冲调品类目内有所提升,并且,销售额、销售件数在所有地区均有不同程度的下降:东北地区销售额下滑显著超过销售件数,华北、西北地区销售额、销售件数下滑幅度相近,其他地区销售件数下滑幅度显著超过销售额,说明在这些地区平价产品受影响更大。

基于马上赢品牌 CT 中的连续门店数据分区域来看,冲泡咖啡品类的市场份额仅在华北与华东地区的冲调品类目内有所提升,并且,销售额、销售件数在所有地区均有不同程度的下降:东北地区销售额下滑显著超过销售件数,华北、西北地区销售额、销售件数下滑幅度相近,其他地区销售件数下滑幅度显著超过销售额,说明在这些地区平价产品受影响更大。 从城市等级而言,冲泡咖啡在一线城市消费显著高于新一线城市、二线城市、三线城市及以下市场。但在不同城市都呈现出上升趋势,特别是在非一线城市,增长较为明显。这表明,随着消费者收入水平的提高和咖啡文化的普及,低线城市的咖啡市场正在逐渐崛起,或将成为品牌未来拓展的重要市场。

从城市等级而言,冲泡咖啡在一线城市消费显著高于新一线城市、二线城市、三线城市及以下市场。但在不同城市都呈现出上升趋势,特别是在非一线城市,增长较为明显。这表明,随着消费者收入水平的提高和咖啡文化的普及,低线城市的咖啡市场正在逐渐崛起,或将成为品牌未来拓展的重要市场。

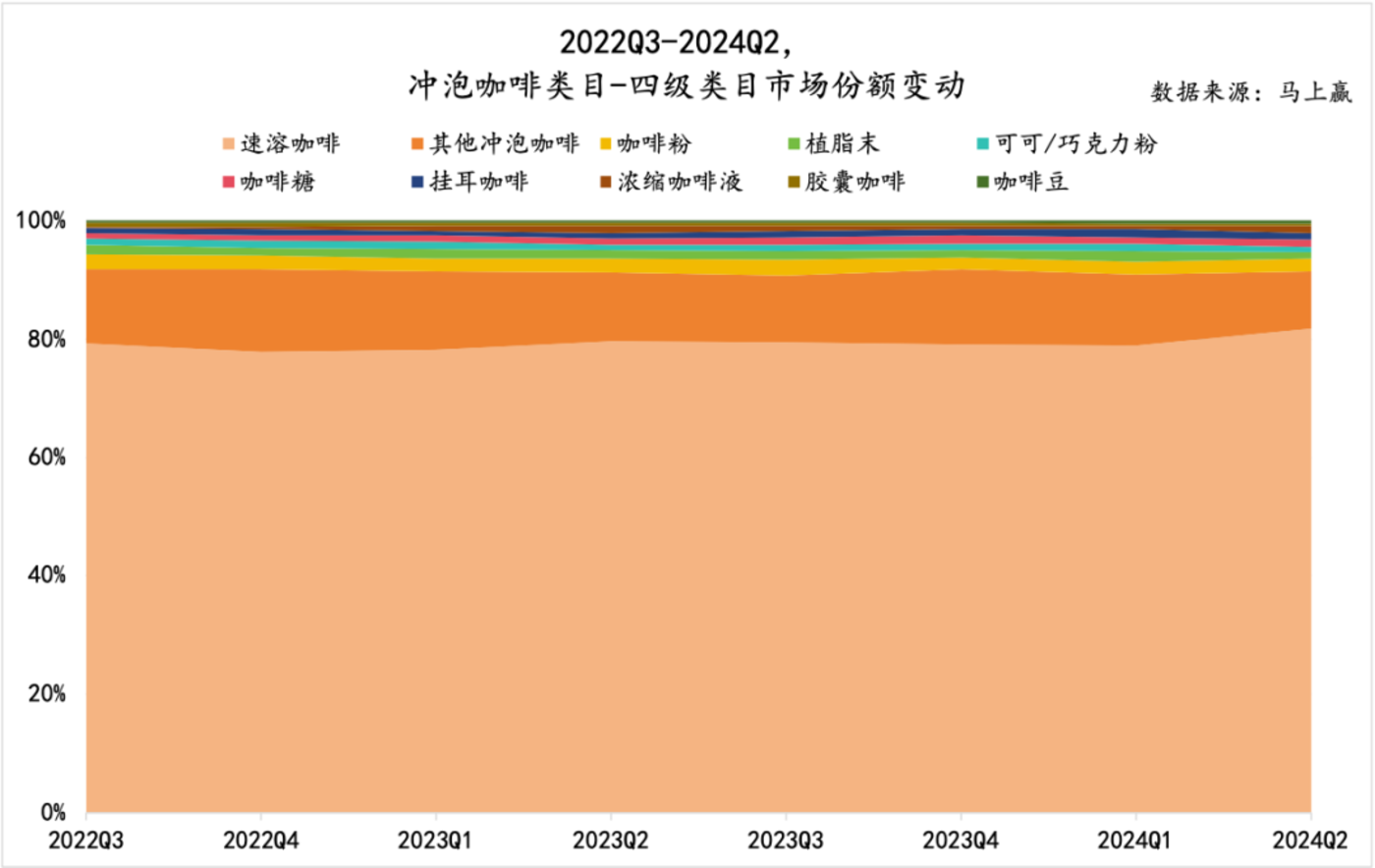

在冲泡咖啡类目的四级类目占比情况中,可以看到速溶咖啡单一四级类目就占据了整个冲泡咖啡 80% 以上的市场份额,且还有一定进一步增长的趋势。类目中排名第二的其他冲泡咖啡则处于份额缩窄的趋势。其他的咖啡粉、植脂末、可可/巧克力粉、浓缩咖啡液等均占比较小,变化上来看这些小类目的份额也较为稳定。

在冲泡咖啡类目的四级类目占比情况中,可以看到速溶咖啡单一四级类目就占据了整个冲泡咖啡 80% 以上的市场份额,且还有一定进一步增长的趋势。类目中排名第二的其他冲泡咖啡则处于份额缩窄的趋势。其他的咖啡粉、植脂末、可可/巧克力粉、浓缩咖啡液等均占比较小,变化上来看这些小类目的份额也较为稳定。

在这些四级类目中,我们基于类型产品的占比与典型性,选出了速溶咖啡、咖啡粉、浓缩咖啡液 3 个四级类目进一步观察其类目内的集团与均价、规格走势情况。

- 速溶咖啡

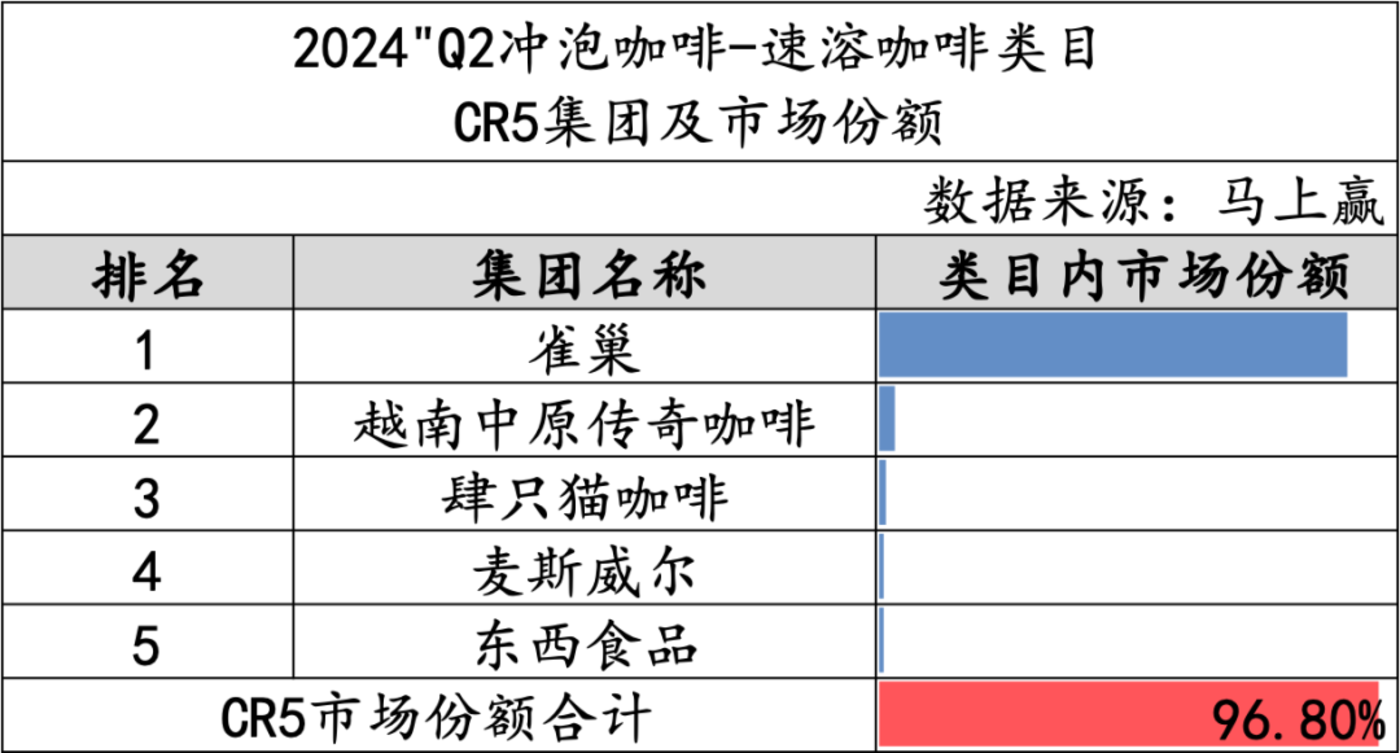

在占比最高的速溶咖啡类目中,CR5 的市场份额合计 96.80%,类目集中度非常高。在类目内,雀巢的市场份额一骑绝尘,遥遥领先其他集团。

在占比最高的速溶咖啡类目中,CR5 的市场份额合计 96.80%,类目集中度非常高。在类目内,雀巢的市场份额一骑绝尘,遥遥领先其他集团。 从速溶咖啡类目的均价、平均规格走势上看,在 2022Q3-2024Q2 时间段内,类目整体的均价及规格均有一定走高。在规格上,2023Q2、Q3 有一个较为明显的低谷,但随后又快速走高,显示类目规格量增长较为迅速,与之同期的类目均价增长则稍显缓慢迟滞,类目整体有一定以价换量的趋势与均价增长压力。

从速溶咖啡类目的均价、平均规格走势上看,在 2022Q3-2024Q2 时间段内,类目整体的均价及规格均有一定走高。在规格上,2023Q2、Q3 有一个较为明显的低谷,但随后又快速走高,显示类目规格量增长较为迅速,与之同期的类目均价增长则稍显缓慢迟滞,类目整体有一定以价换量的趋势与均价增长压力。

- 咖啡粉

相比速溶咖啡类产品,咖啡粉在类目中整体份额较小。在产品使用方式上,咖啡粉是仅将咖啡豆进行研磨的中间产品形态,能够更好地还原咖啡风味的同时,其在冲泡时需要通过滴滤或过滤等措施或依赖咖啡机,但在便捷性上弱于速溶咖啡。

从 CR5 的情况来看,咖啡粉类目 CR5 市场份额合计 90.88%,整体集中度较高。在类目内的排名上看,Ucc 集团在类目的市场份额占比过半,并领先其后的雀巢将近 30% 的差距。第三名至第五名的 ILLY、云啡、越贡相对份额均较小。

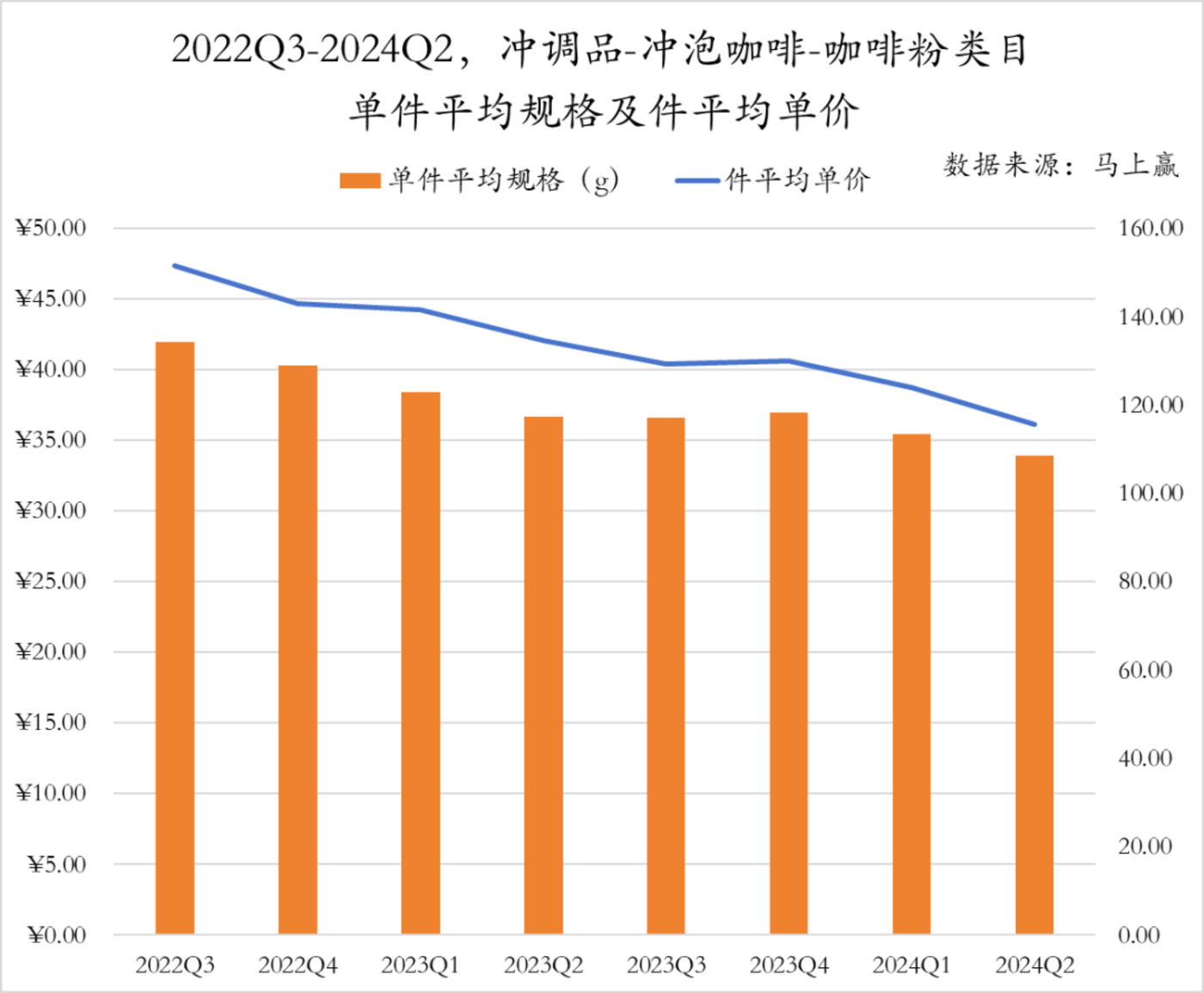

从 CR5 的情况来看,咖啡粉类目 CR5 市场份额合计 90.88%,整体集中度较高。在类目内的排名上看,Ucc 集团在类目的市场份额占比过半,并领先其后的雀巢将近 30% 的差距。第三名至第五名的 ILLY、云啡、越贡相对份额均较小。 从 2022 年第三季度到 2024 年第二季度,咖啡粉品类的平均规格和件均单价均呈现出显著的下降趋势。平均规格从约 150 克逐步下降到 110 克左右,而件均单价则从约 37 元下降到 35 元。这一趋势表明,市场上推出的咖啡粉产品正在向更小包装的方向发展,对于市场份额较小的类目,可能是为了降低消费者尝新的门槛。

从 2022 年第三季度到 2024 年第二季度,咖啡粉品类的平均规格和件均单价均呈现出显著的下降趋势。平均规格从约 150 克逐步下降到 110 克左右,而件均单价则从约 37 元下降到 35 元。这一趋势表明,市场上推出的咖啡粉产品正在向更小包装的方向发展,对于市场份额较小的类目,可能是为了降低消费者尝新的门槛。

- 浓缩咖啡液

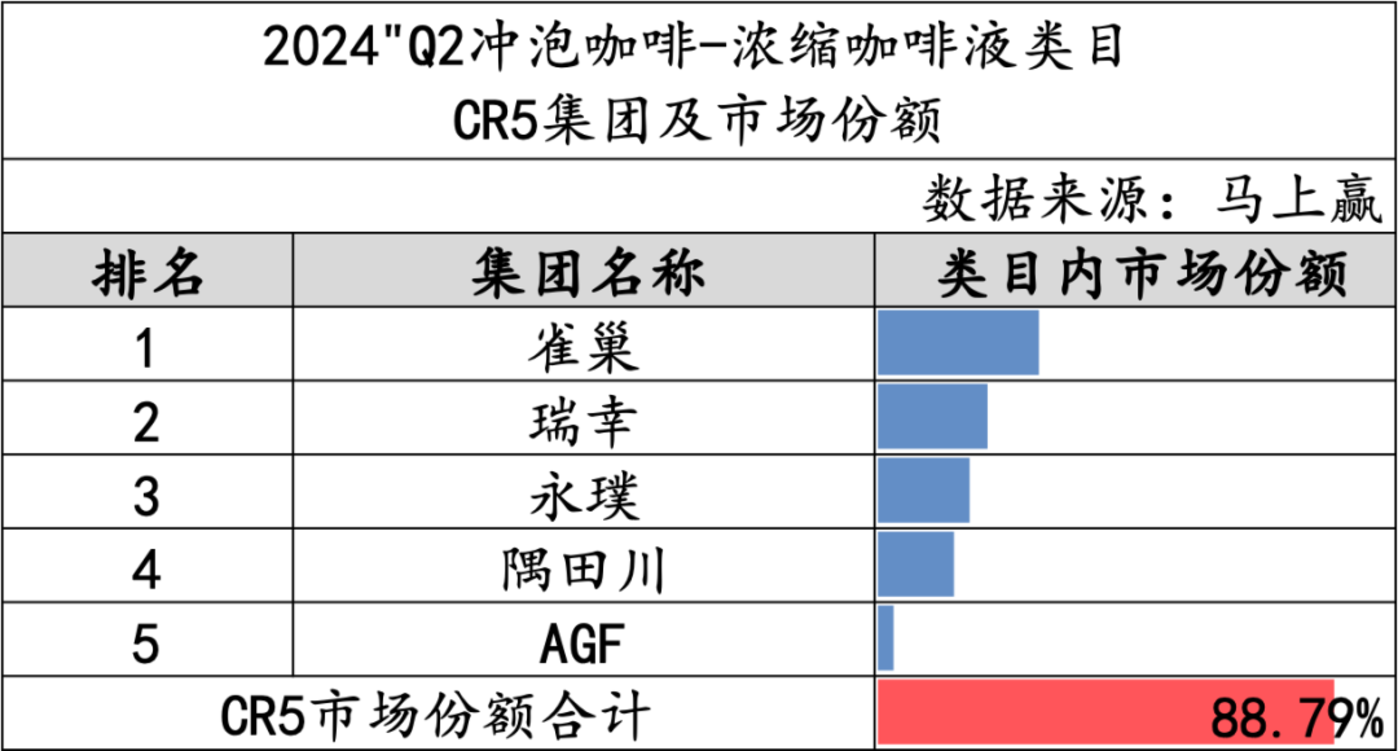

浓缩咖啡液市场在 2024 年第二季度表现出较高的集中度,CR5 的市场份额达到了 88.79%。其中雀巢集团位居榜首,紧随其后的是瑞幸,作为新兴品牌在市场中占据了重要的位置。

浓缩咖啡液市场在 2024 年第二季度表现出较高的集中度,CR5 的市场份额达到了 88.79%。其中雀巢集团位居榜首,紧随其后的是瑞幸,作为新兴品牌在市场中占据了重要的位置。

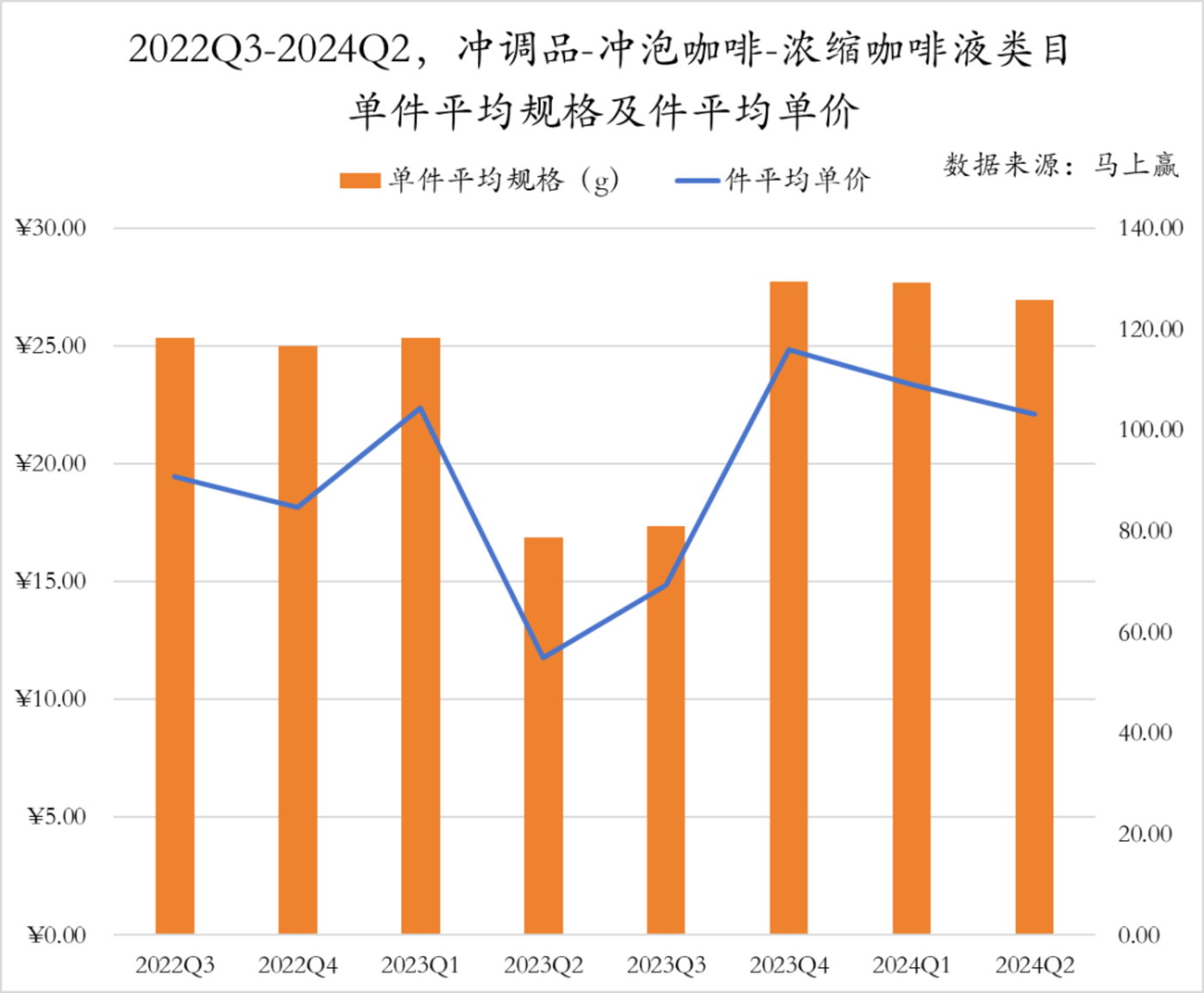

从 2022 年第三季度到 2024 年第二季度,浓缩咖啡液类目的平均规格和平均单价总体上呈现出上升趋势。尽管在 2023 年第二季度和第三季度出现了明显的下降,但随后迅速回升,平均规格和平均单价都超过以往。

从 2022 年第三季度到 2024 年第二季度,浓缩咖啡液类目的平均规格和平均单价总体上呈现出上升趋势。尽管在 2023 年第二季度和第三季度出现了明显的下降,但随后迅速回升,平均规格和平均单价都超过以往。

蜂蜜/蜂产品

基于马上赢品牌 CT 中的数据,蜂蜜/蜂产品类目下共包含蜂蜜、蜂蜜制品两个类目,包含集团/品牌数量合计 740 个。

从类目 CR5 的情况来看,蜂蜜/蜂产品类目 CR5 合计 37.96%,类目整体的集中度较低,消费者们对于品类的心智远远高于对类目中的品牌。进入 CR5 的品牌中,上海梅林、周氏、恩济堂三个集团的市场份额同比下降,捷森、智力两个集团的市场份额同比有所上升。

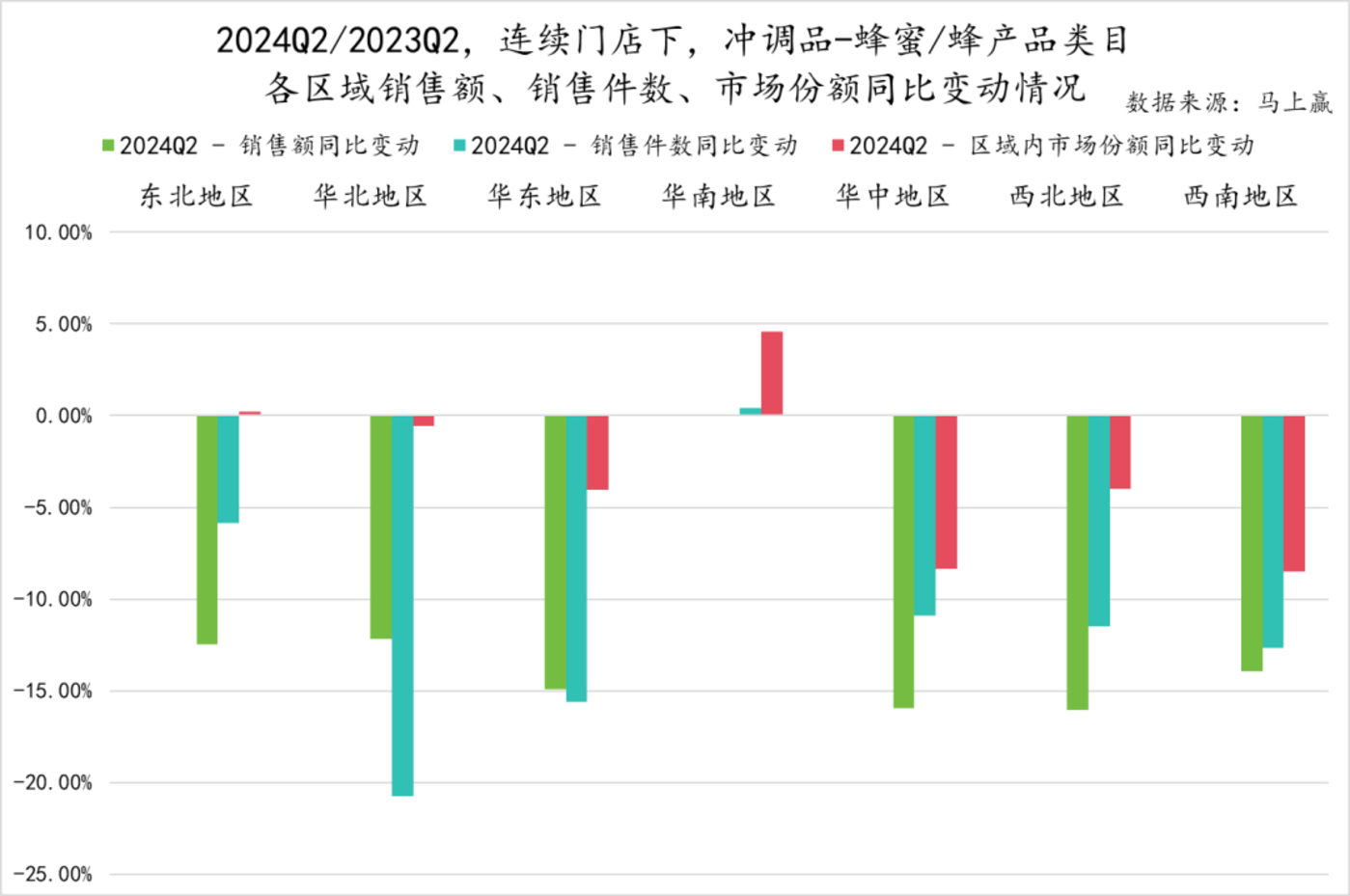

从类目 CR5 的情况来看,蜂蜜/蜂产品类目 CR5 合计 37.96%,类目整体的集中度较低,消费者们对于品类的心智远远高于对类目中的品牌。进入 CR5 的品牌中,上海梅林、周氏、恩济堂三个集团的市场份额同比下降,捷森、智力两个集团的市场份额同比有所上升。 分区域来看,除华南地区外,其他各区域的销售额、销售件数均有较明显的下滑,其中华中、西北地区的销售额同比下滑较为严重,华北地区的销售件数上下滑较为严重,但销售额同比变动不及销售件数变动情况。值得关注的是,华南地区的销售额同比变动不大,销售件数同比微增,区域内的市场份额也有较大幅度提升。

分区域来看,除华南地区外,其他各区域的销售额、销售件数均有较明显的下滑,其中华中、西北地区的销售额同比下滑较为严重,华北地区的销售件数上下滑较为严重,但销售额同比变动不及销售件数变动情况。值得关注的是,华南地区的销售额同比变动不大,销售件数同比微增,区域内的市场份额也有较大幅度提升。

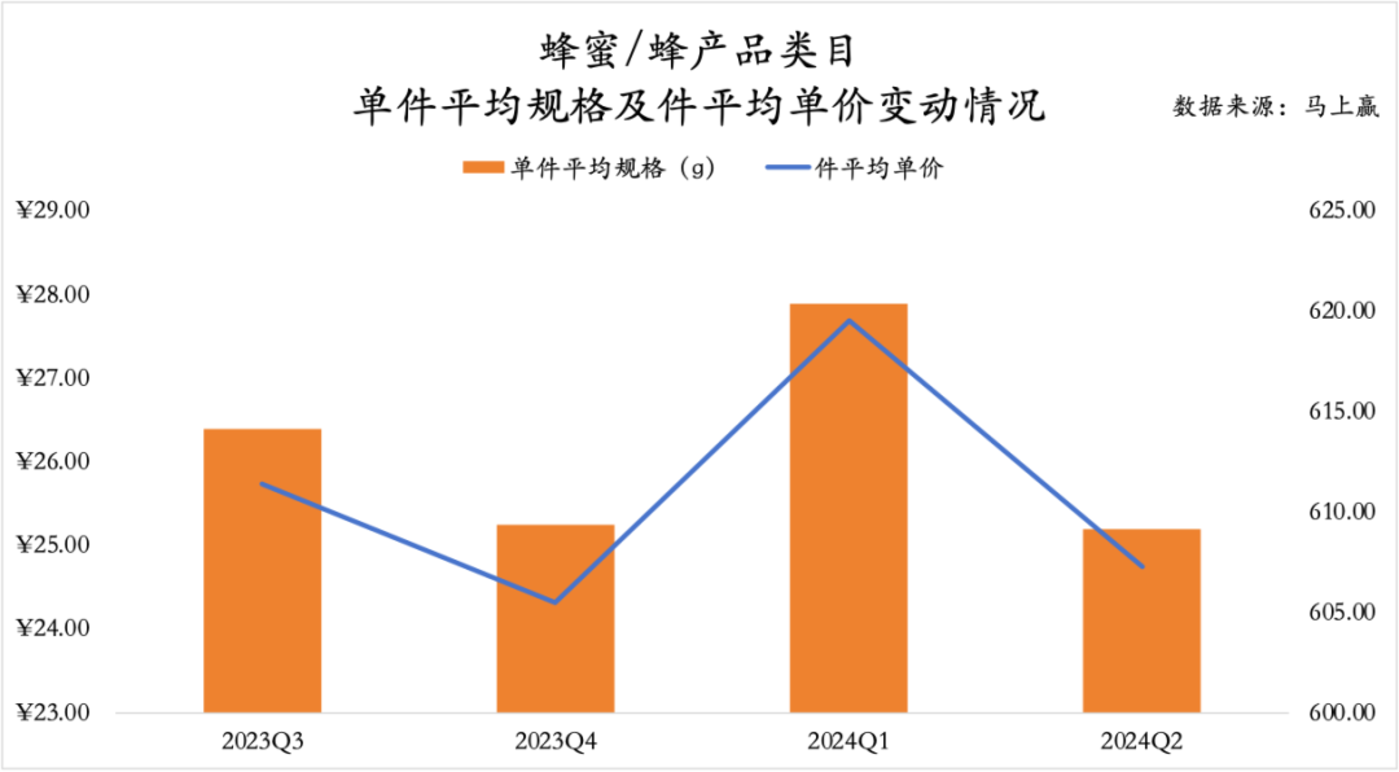

从这一类目的平均规格、件平均单价走势来看,类目在 Q1 的件平均规格、平均单价均较高,或说明类目有一定的礼赠属性。整体来看,单件平均规格与件平均单价变动均呈正相关关系。

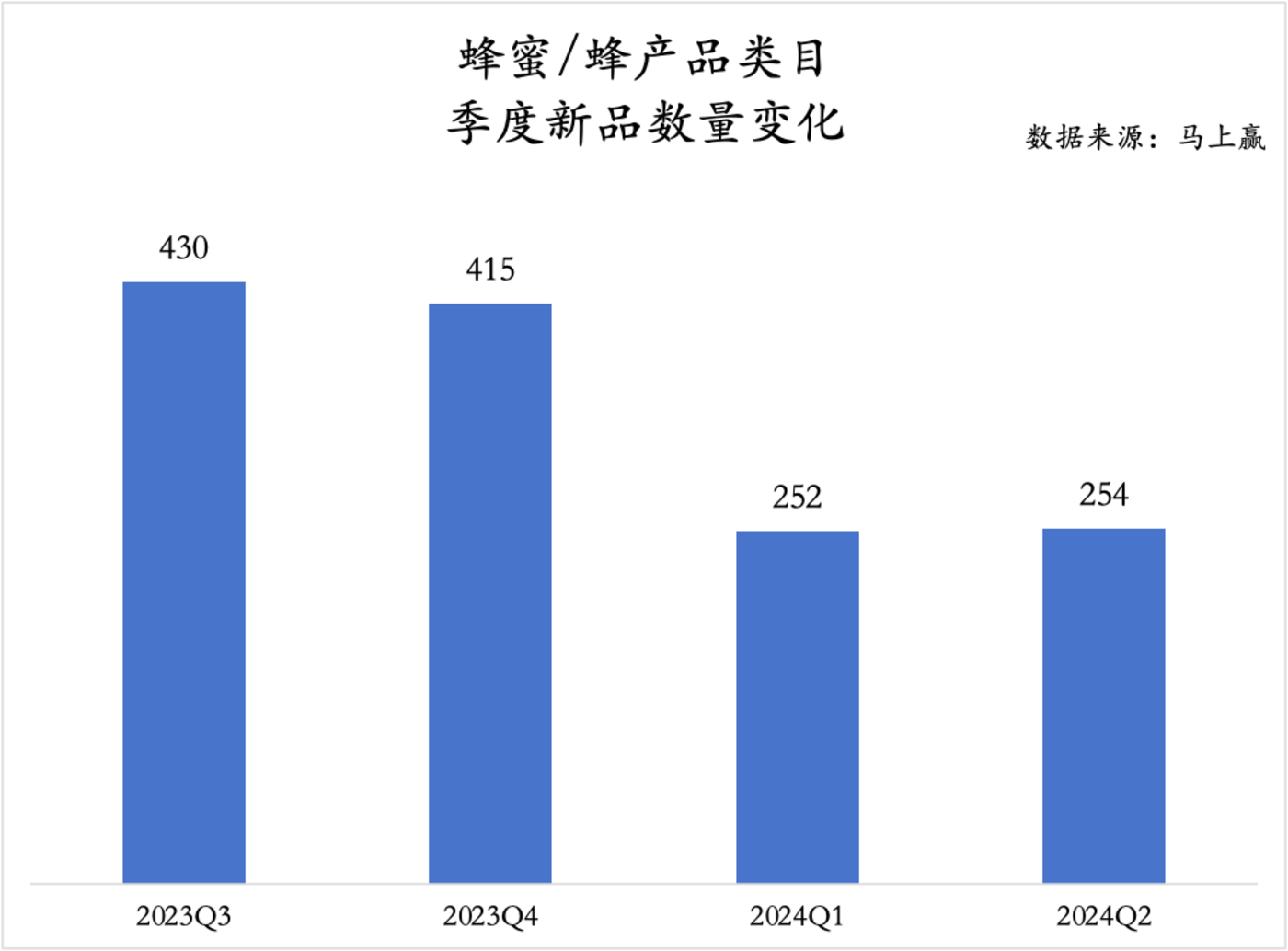

从这一类目的平均规格、件平均单价走势来看,类目在 Q1 的件平均规格、平均单价均较高,或说明类目有一定的礼赠属性。整体来看,单件平均规格与件平均单价变动均呈正相关关系。 从新品数量上看,2023Q3、Q4 类目上市新品数量较多,24Q1、24Q2 整体新品数量较少,或与季节及类目整体市场状况均有一定的相关性。

从新品数量上看,2023Q3、Q4 类目上市新品数量较多,24Q1、24Q2 整体新品数量较少,或与季节及类目整体市场状况均有一定的相关性。

- 冲泡奶茶

基于马上赢品牌 CT 中的数据,冲泡奶茶类目下仅单一的冲泡奶茶一个四级类目,包含集团/品牌数量合计 409 个。 从类目 CR5 的情况来看,冲泡奶茶类目 CR5 合计 90.63%,类目整体的集中度非常高。进入 CR5 的品牌中,香飘飘、大好大和天美华乳的市场份额同比下降,喜之郎和塔拉·额吉两个集团的市场份额同比有所上升。

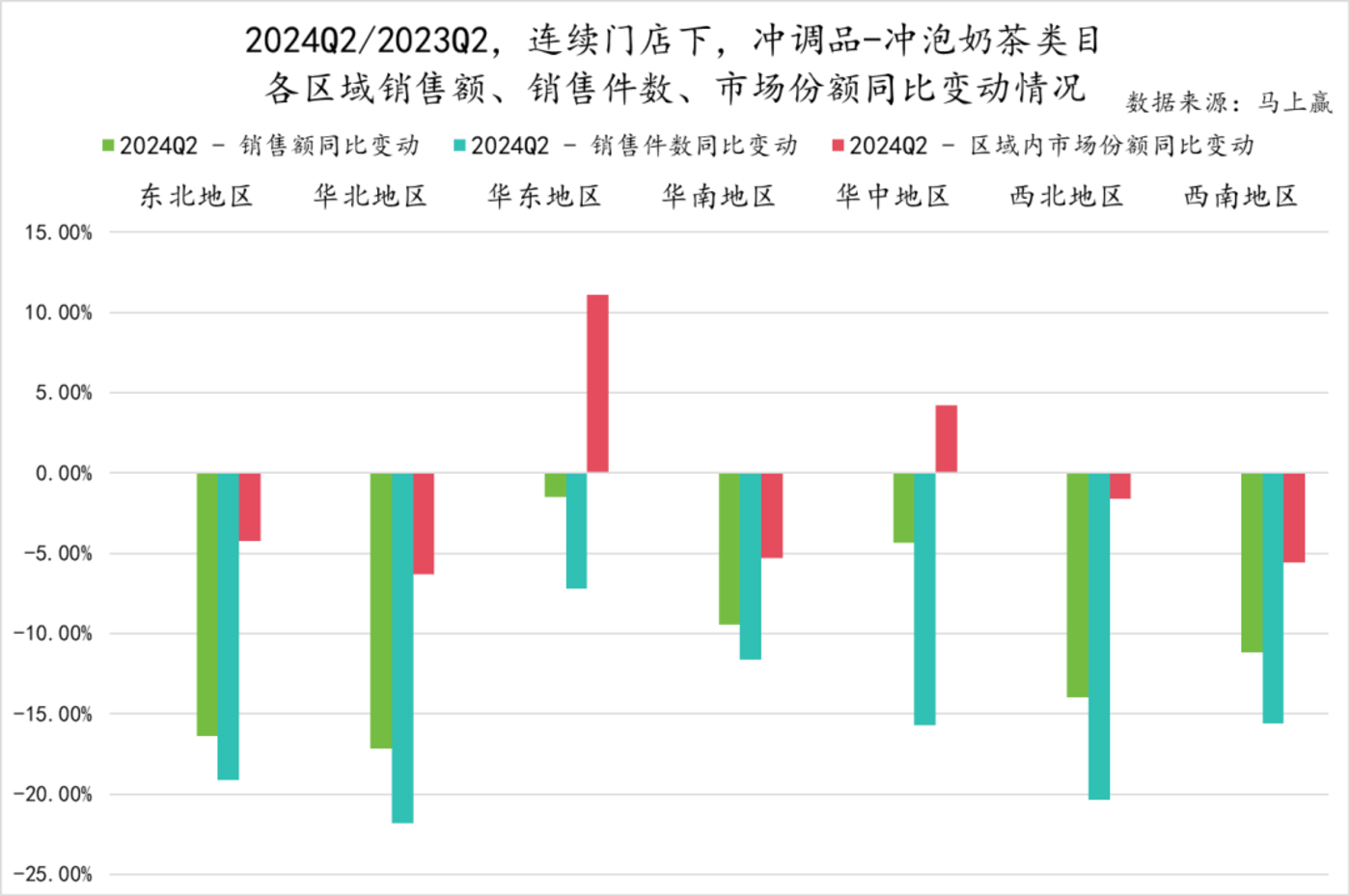

从类目 CR5 的情况来看,冲泡奶茶类目 CR5 合计 90.63%,类目整体的集中度非常高。进入 CR5 的品牌中,香飘飘、大好大和天美华乳的市场份额同比下降,喜之郎和塔拉·额吉两个集团的市场份额同比有所上升。 分区域来看,华北、东北及西北地区的销售件数和销售额下滑严重,华中、华南和西南地区销售件数下滑明显,但其中华中地区的销售额下滑较少。值得关注的是华东地区,销售额和销售件数仅有小幅度下滑,且市场份额提升显著。此外,华中地区的市场份额也有所提升。

分区域来看,华北、东北及西北地区的销售件数和销售额下滑严重,华中、华南和西南地区销售件数下滑明显,但其中华中地区的销售额下滑较少。值得关注的是华东地区,销售额和销售件数仅有小幅度下滑,且市场份额提升显著。此外,华中地区的市场份额也有所提升。

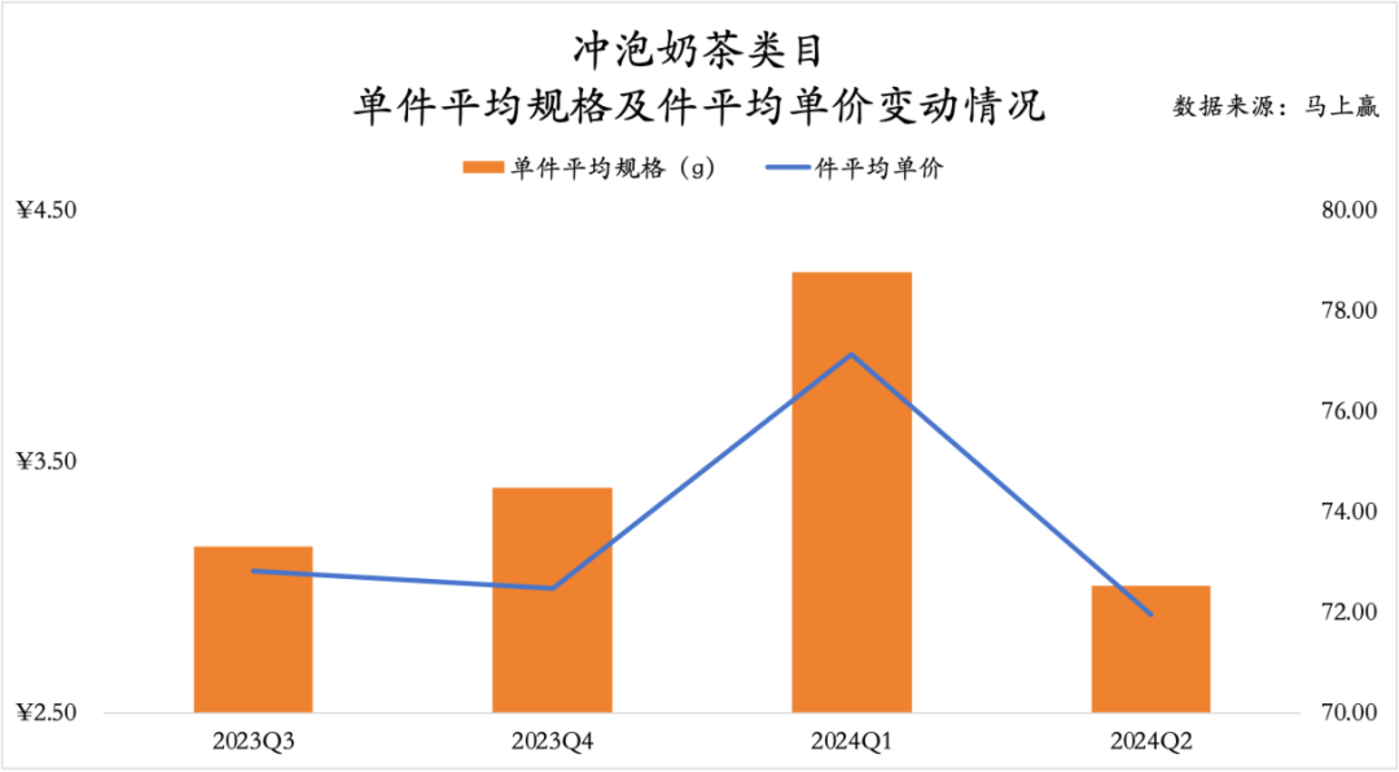

冲泡奶茶类目的平均规格、件平均单价走势与上述蜂蜜/蜂产品有相似之处,在 Q1 明显上涨,但在 Q2 回落到平均水平,甚至更低。整体来看,单件平均规格与件平均单价变动均呈正相关关系。

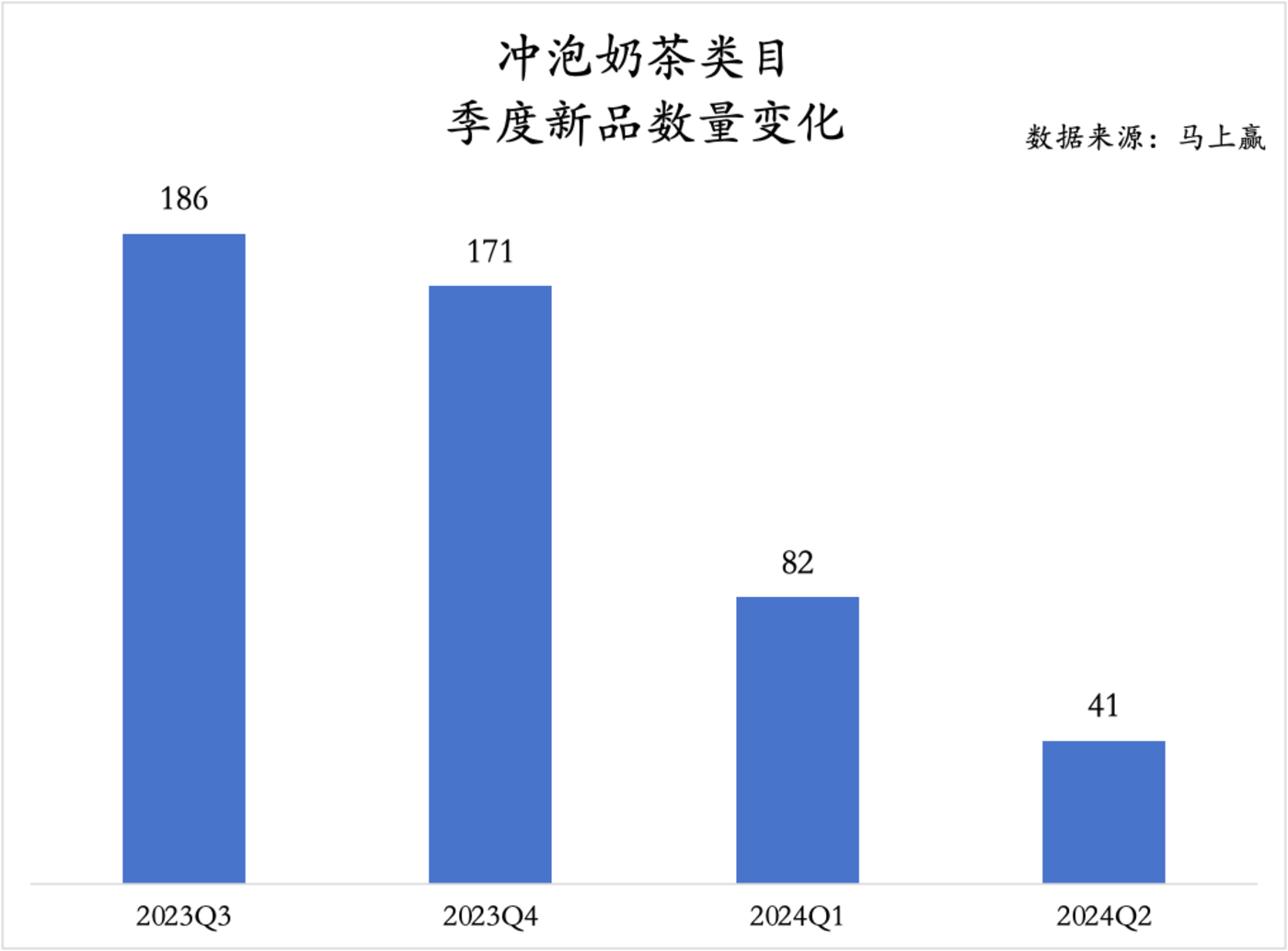

冲泡奶茶类目的平均规格、件平均单价走势与上述蜂蜜/蜂产品有相似之处,在 Q1 明显上涨,但在 Q2 回落到平均水平,甚至更低。整体来看,单件平均规格与件平均单价变动均呈正相关关系。 从新品数量上看,2023Q3、Q4 类目上市新品数量较多,24Q1、24Q2 整体新品数量较少,或与季节及类目整体市场状况均有一定的相关性。

从新品数量上看,2023Q3、Q4 类目上市新品数量较多,24Q1、24Q2 整体新品数量较少,或与季节及类目整体市场状况均有一定的相关性。

- 冲饮果汁/粉

基于马上赢品牌 CT 中的数据,蜂蜜/蜂产品类目下共包含冲饮果汁、酸梅粉和椰子粉三个类目,包含集团/品牌数量合计 192 个。 从类目 CR5 的情况来看,冲饮果汁/粉类目 CR5 合计 55.80%,类目整体的集中度不高。进入 CR5 的品牌中,亿滋、福瑞德和健民三个集团的市场份额同比下降,春光和捷森两个集团的市场份额同比有所上升。

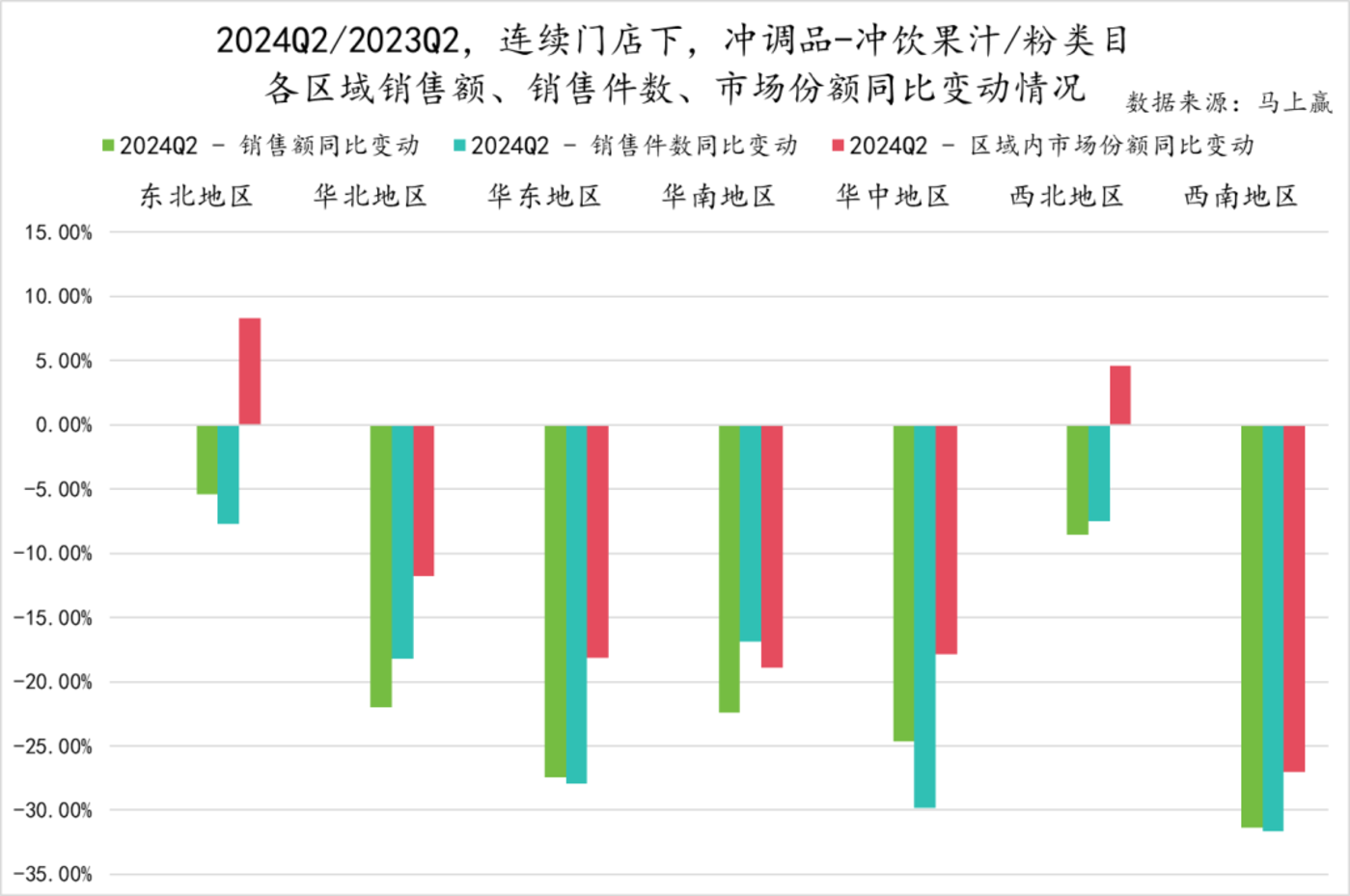

从类目 CR5 的情况来看,冲饮果汁/粉类目 CR5 合计 55.80%,类目整体的集中度不高。进入 CR5 的品牌中,亿滋、福瑞德和健民三个集团的市场份额同比下降,春光和捷森两个集团的市场份额同比有所上升。 分区域来看,西南、华中和华东地区的销售额和销售件数下滑显著,尤其是西南地区,其市场份额也下滑严重。此外华北和华南也有较为明显的下滑,东北和西北地区表现稍好,尽管销售件数和销售额也呈现下跌太熟,但市场份额有所提升。

分区域来看,西南、华中和华东地区的销售额和销售件数下滑显著,尤其是西南地区,其市场份额也下滑严重。此外华北和华南也有较为明显的下滑,东北和西北地区表现稍好,尽管销售件数和销售额也呈现下跌太熟,但市场份额有所提升。

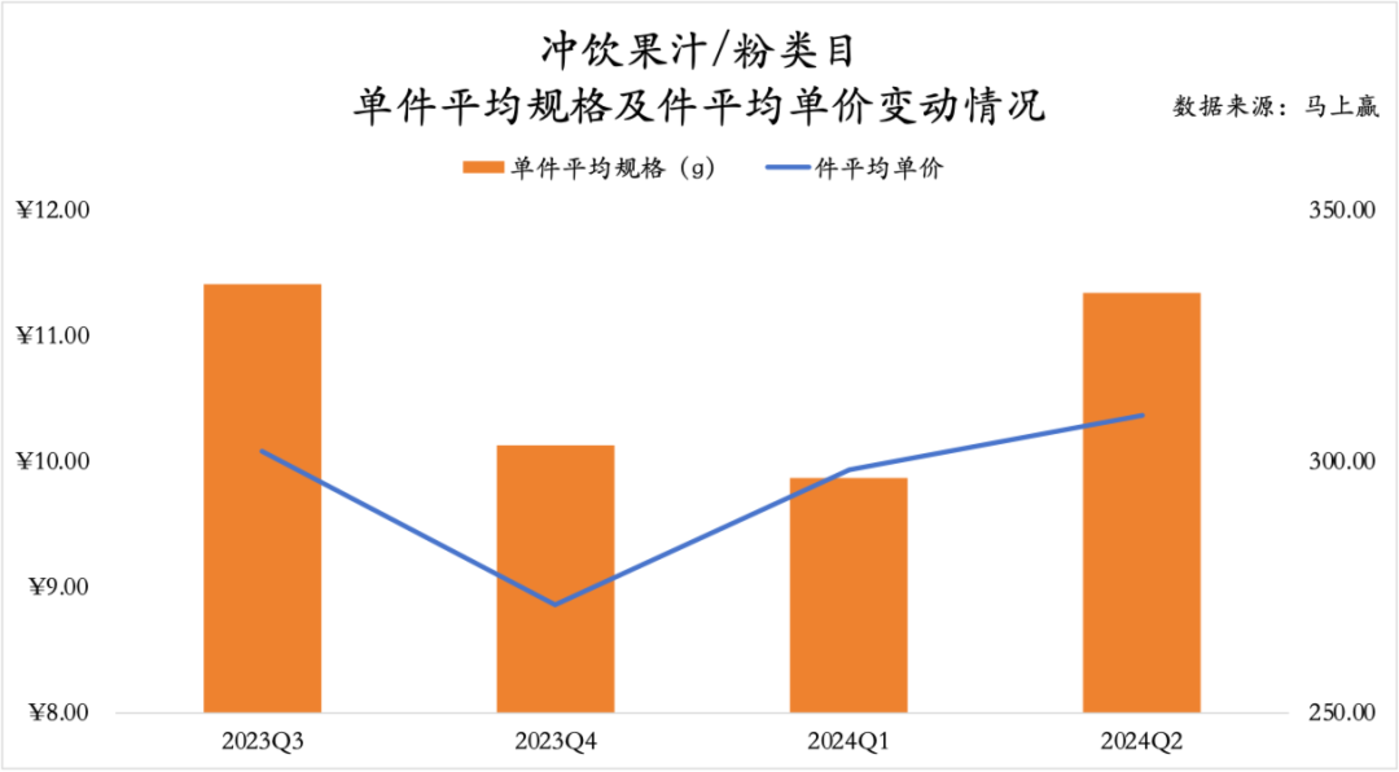

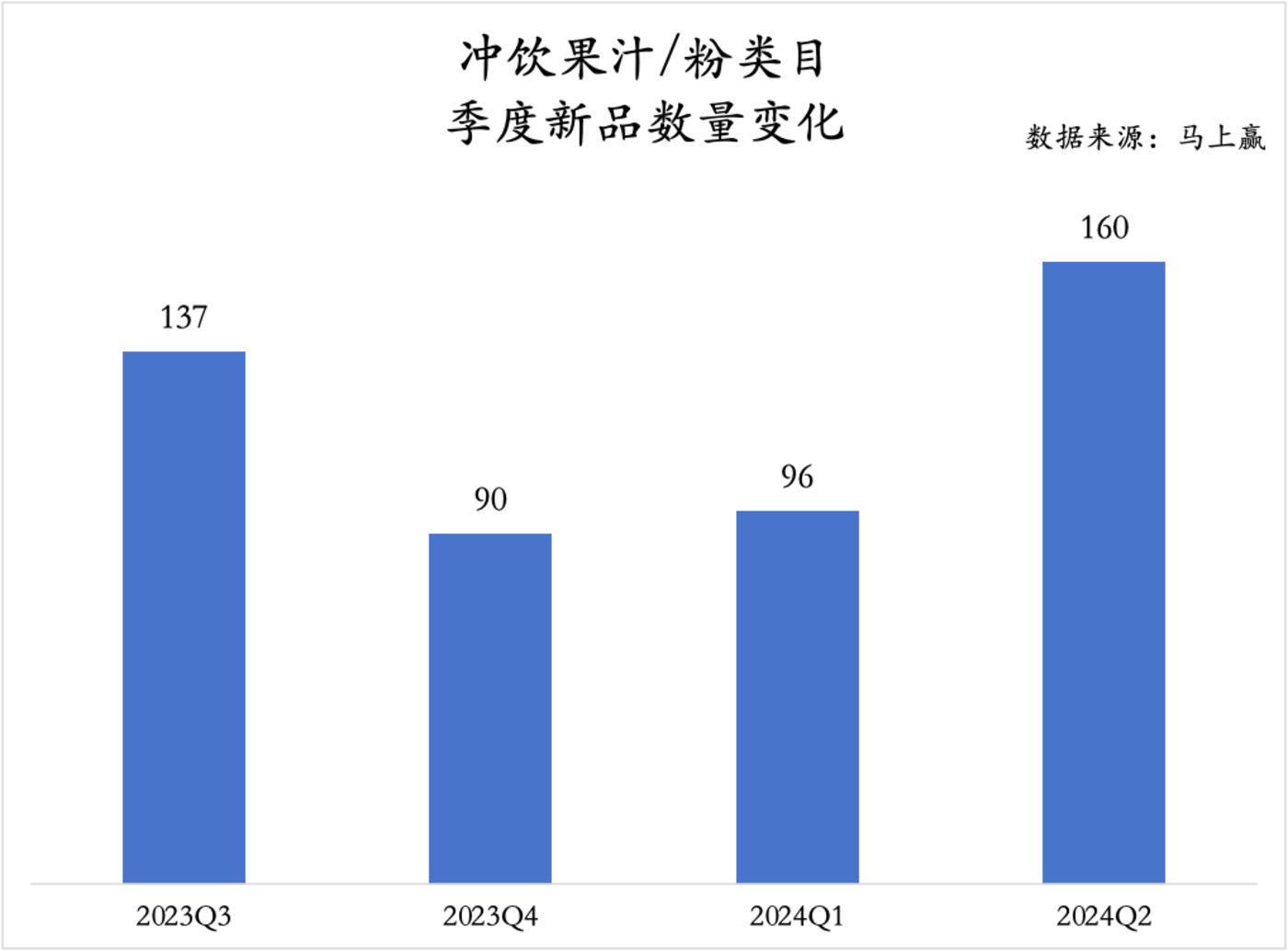

冲饮果汁/粉类目的平均规格、件平均单价走势也体现了其一定的季节属性,在 Q2 和 Q3 天气较为炎热的时段,类目整体件平均规格、平均单价均较高,且变动均呈正相关关系。

冲饮果汁/粉类目的平均规格、件平均单价走势也体现了其一定的季节属性,在 Q2 和 Q3 天气较为炎热的时段,类目整体件平均规格、平均单价均较高,且变动均呈正相关关系。 从新品数量上看,2024 年 Q2 为新品爆发期,上市新品数量超过 2023 年 Q3、Q4 以及 2024 年 Q1,与上述件平均单价走势变化相似。

从新品数量上看,2024 年 Q2 为新品爆发期,上市新品数量超过 2023 年 Q3、Q4 以及 2024 年 Q1,与上述件平均单价走势变化相似。

- 袋泡茶

基于马上赢品牌 CT 中的数据,袋泡茶类目下共包含冲饮茶粉、袋泡茶组合装、袋泡黑茶、袋泡白茶、袋泡红茶、袋泡花草茶、袋泡黄茶、袋泡绿茶、袋泡乌龙茶、袋泡养生茶等十个类目,包含集团/品牌数量合计 349 个。 从类目 CR5 的情况来看,袋泡茶类目 CR5 合计 16.70%,类目整体的集中度低。进入 CR5 的品牌中,立顿、水井巷和开古三个集团的市场份额同比下降,八十度茶业和五谷磨房两个集团的市场份额同比有所上升。从较低的集中度情况看,袋泡茶更像一个 「只有品类,没有品牌」 的市场。

从类目 CR5 的情况来看,袋泡茶类目 CR5 合计 16.70%,类目整体的集中度低。进入 CR5 的品牌中,立顿、水井巷和开古三个集团的市场份额同比下降,八十度茶业和五谷磨房两个集团的市场份额同比有所上升。从较低的集中度情况看,袋泡茶更像一个 「只有品类,没有品牌」 的市场。

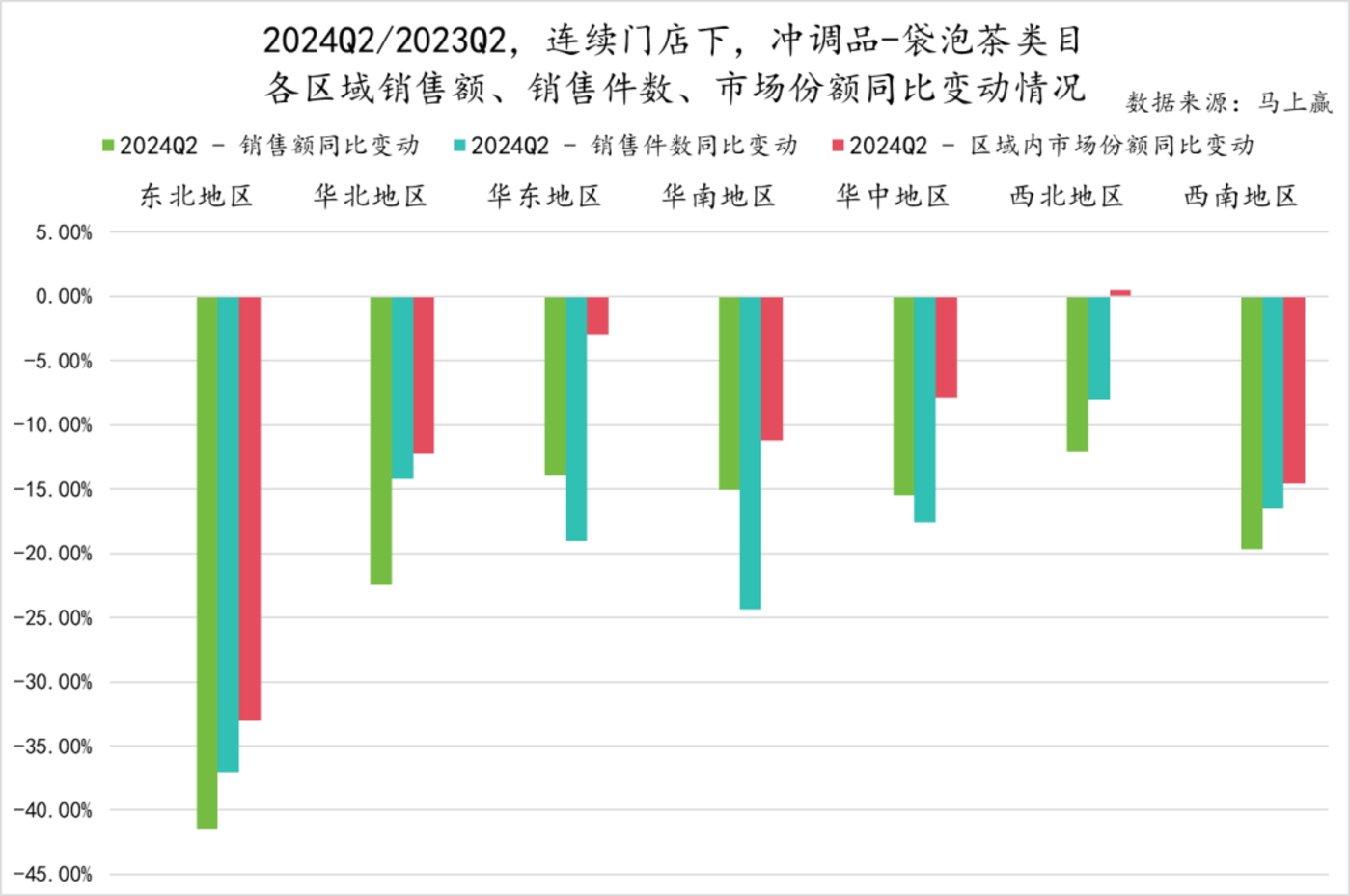

分区域来看,东北地区的销售额、销售件数及市场份额均有明显高于其他地区的下滑。此外,华南地区的销售件数同比下滑较为严重,华北地区的销售额同步下滑较为严重。华东地区的市场份额下滑不大,西北地区有小幅度提升。

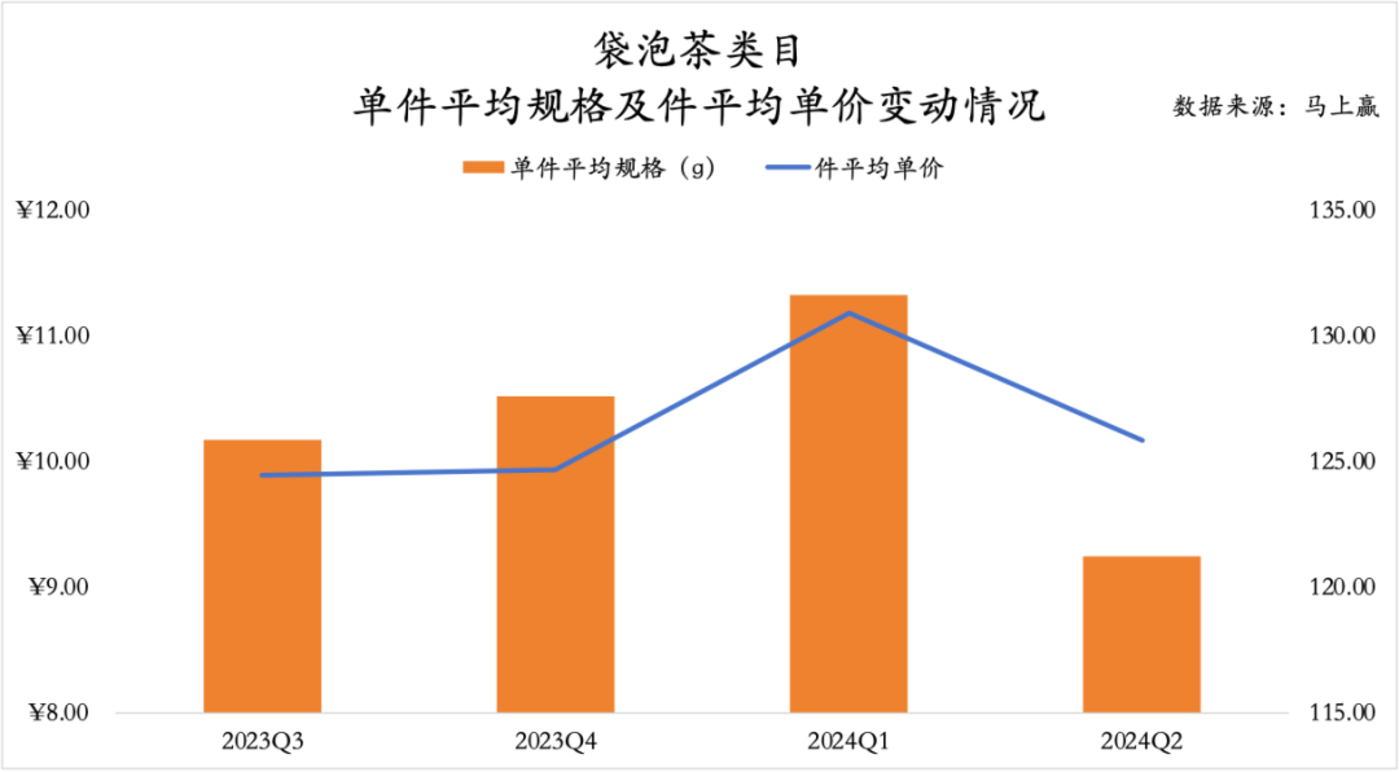

分区域来看,东北地区的销售额、销售件数及市场份额均有明显高于其他地区的下滑。此外,华南地区的销售件数同比下滑较为严重,华北地区的销售额同步下滑较为严重。华东地区的市场份额下滑不大,西北地区有小幅度提升。 袋泡茶类目的平均规格、件平均单价走势在 2024Q1 为最高峰,但 Q2 跌至最低点,或说明类目有一定的礼赠属性。整体来看,单件平均规格与件平均单价变动均呈正相关关系。

袋泡茶类目的平均规格、件平均单价走势在 2024Q1 为最高峰,但 Q2 跌至最低点,或说明类目有一定的礼赠属性。整体来看,单件平均规格与件平均单价变动均呈正相关关系。

从新品数量上看,2023Q3、Q4 类目上市新品数量较多,24Q1、24Q2 整体新品数量较少,但 Q2 相较于 Q1 有所回升。

从新品数量上看,2023Q3、Q4 类目上市新品数量较多,24Q1、24Q2 整体新品数量较少,但 Q2 相较于 Q1 有所回升。

冲调品市场趋势前瞻

基于前文分析,消费者对于冲调品的需求整体呈现出追求更高 「性价比」 的趋势,这也是目前消费品行业消费所有类目最大的共性。对于 「性价比」,如果说 「价格」 是企业的能力,「性能」 则可能更多在于对趋势和消费者的洞察——针对提高 「性能」,马上赢将基于行业观察案例,为大家呈现冲调品目前的一些趋势。

产品升级:便捷、功能性、清洁标签

功能性、清洁标签在食品饮料各个类目都是大势所趋,但在冲调类目,便捷性也格外重要——回顾冲调品的发展历史,包括麦片、速溶咖啡、冲泡奶茶、冲饮果汁等多个类目在内,很多产品在最开始都是作为现制产品的 「便捷版」 逐渐为大众所接受。

汪氏润畅素 (蜂产品制品)、梨花猫纯净梨膏 图片来源:天猫汪氏食品旗舰店、天猫梨花猫旗舰店

汪氏润畅素搭配蜂蜜+益生元,突出 「肠道健康」 概念,小条装更便捷;梨花猫秋梨膏,抓住当下消费者对于呼吸道健康的特别关注,将传统上被认为 「润肺清心」 秋梨膏标准化生产,精简配料表的同时使用小条装便捷包装……这些产品克单价并不算低,但也获得了市场的认可。

场景扩张:回归日常

回顾上方数据,冲饮谷物中包括麦片、豆浆粉多个类目在春节期间平均单价、平均规格都会有较高增长,在礼赠场景中占有较为稳固的一席之地。但是除此之外,基于马上赢品牌 CT 中的数据,在冲饮谷物各子类目中,谷物早餐在 2023 年获得了近 30% 的增长,是各类目中增长最快的子类目。

图片来源:天猫家乐氏食品官方旗舰店

谷物早餐锁定了日常早餐场景,与其他类目将比,更加聚焦具体的日常场景,比礼赠场景有更大想象力。近期,零食糖果巨头玛氏 (Mars) 宣布收购家乐氏 (Kellanova),家乐氏 (Kellanova) 除了负责品客薯片以外,还负责北美以外地区的 Kellogg's 早餐谷物的运营,早餐谷物或许也将成为玛氏未来的重点方向之一。巨头的布局,或许意味着冲调品在早餐场景将要驶上快车道,这也指出了冲调品未来发力的方向之一:随着传统场景的饱和,冲调品还有更多的日常场景急需开拓。

跨界玩家:品牌延展

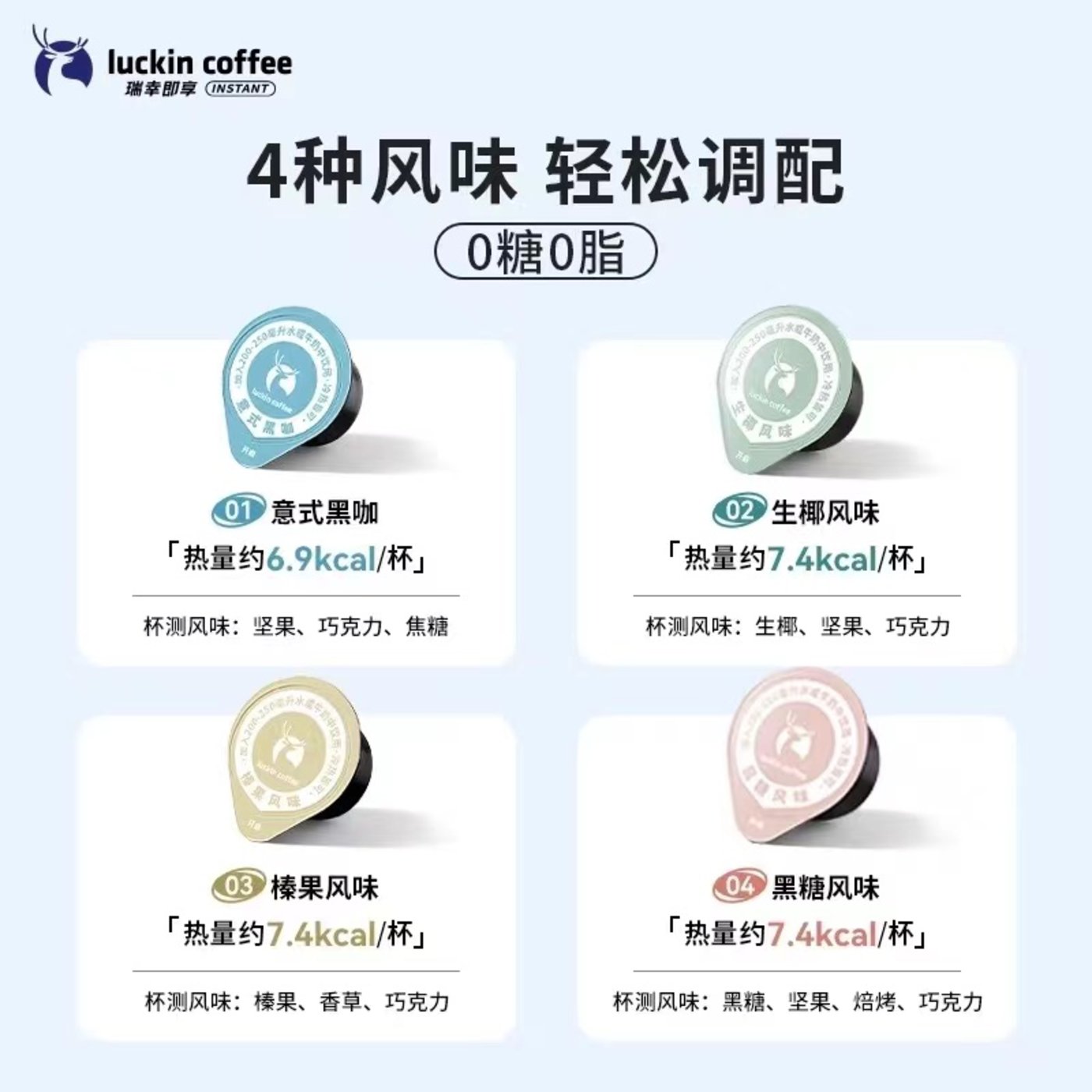

冲调品也在迎来更多的跨界玩家:随着宝矿力水特瓶装饮料的 「声名鹊起」,很多消费者同时也开始购买宝矿力水特电解质冲剂;柠檬共和国推出柠檬冷榨液,小巧便携叠加功能性,为自己开辟了一条新的赛道;日前,现制柠檬茶品牌柠檬向右举办发布会,推出了三款柠檬冷榨液新品;新茶饮品牌茶颜悦色很早就推出了自摇奶茶、冷泡茶,主打一个 「复刻自己」;根据前文数据,瑞幸咖啡的浓缩咖啡液市场份额已经超过了专注预包装咖啡产品的永璞和隅田川……

图片来源:天猫瑞幸即享咖啡旗舰店

随着连锁化率的不断提高,现制门店品牌的品牌势能不断累积,并且随着价格战的推进,现制门店品牌也会倾向于寻找更多新的增长点。特别是作为 「现制的便捷版」 而诞生的冲泡咖啡、冲泡奶茶类目,或许会迎来不少现制门店品牌的玩家——那么原本的冲调品牌就更需要思考:除了 「复刻、还原」 以外,还有哪些属于冲调品本身不可替代的价值?