作为光伏行业龙头的晶科能源 (688223.SH),尽管保持组件出货量全球第一、TOPCon 技术转换效率行业领先的优势,却难掩其目前的多重经营困境:2024 年至 2025 年一季度业绩层面,营收与净利润连续双降,扣非净利润由盈转亏且亏损幅度持续扩大,并且盈利高度依赖政府补助;资金层面,高负债率下经营性现金流恶化,有息负债激增;与此同时,出售子公司的交易款项超 15 亿元逾期,而交易对手履约能力目前存疑。

由于 2024 年的业绩大幅波动,晶科能源不得不面对来自监管机构的问询。监管问询函中直击境外业务的真实性、山西基地火灾损失、子公司交易对手违约、货币资金与偿债能力等多个核心问题。

近日,虽然晶科能源在问询回复中列举了一系列数据进行 「辩解」,但公司 2025 年第一季度的表现与同行头部企业减亏趋势形成的反差,还是不免让投资者担心晶科能源是否能在短期内反弹。

「规模陷阱」 和现金流迷局

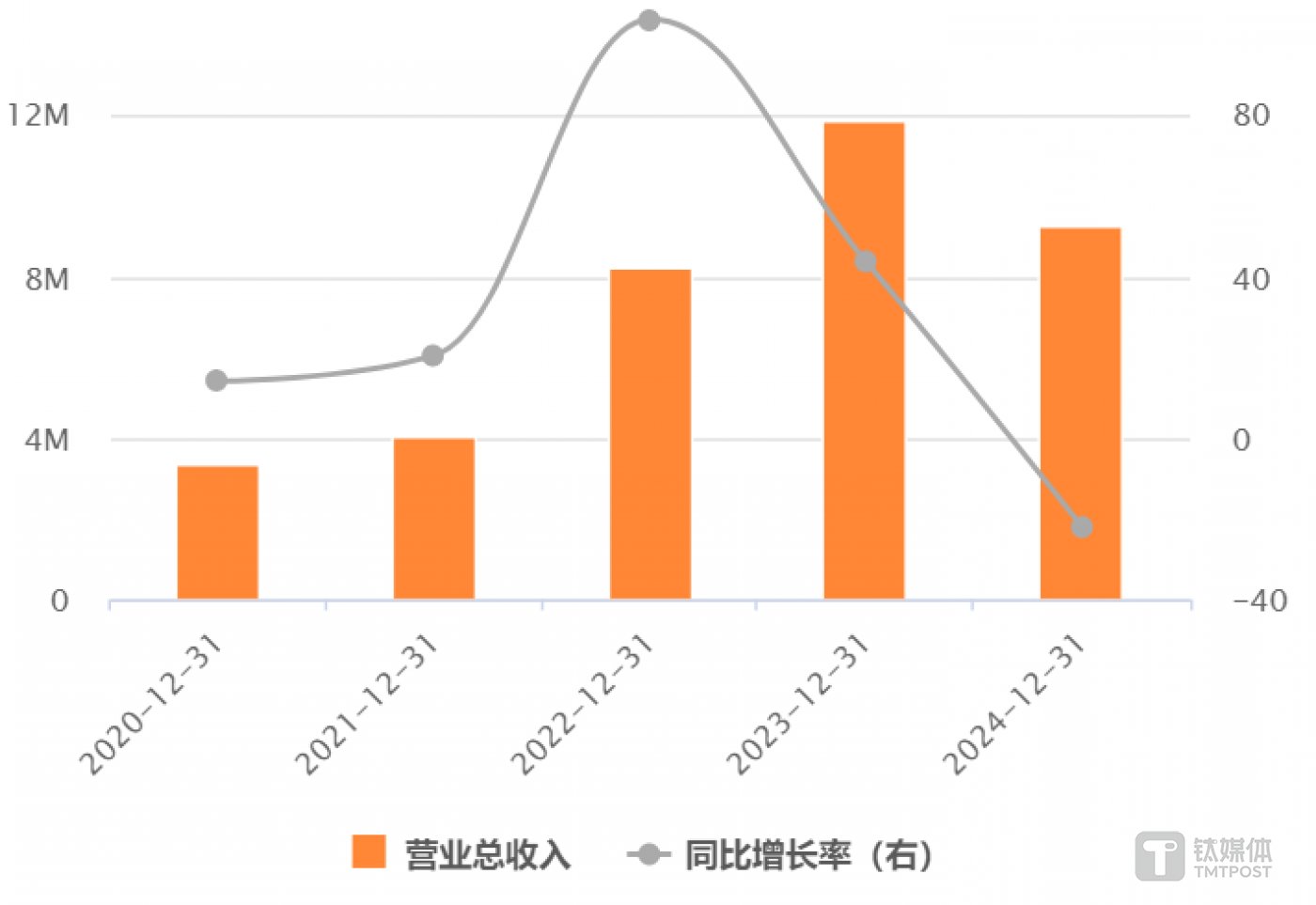

2024 年,国内光伏市场走低,作为行业龙头的晶科能源也无法避免。上市公司全年的营收虽然不及 2023 年,仍高于 2022 年,但同比下滑 22.08% 的增速,不仅让连续 5 年的增长势头戛然而止,同比增速更是创下自 2015 年至今 10 年内的新低。

图源:Choice

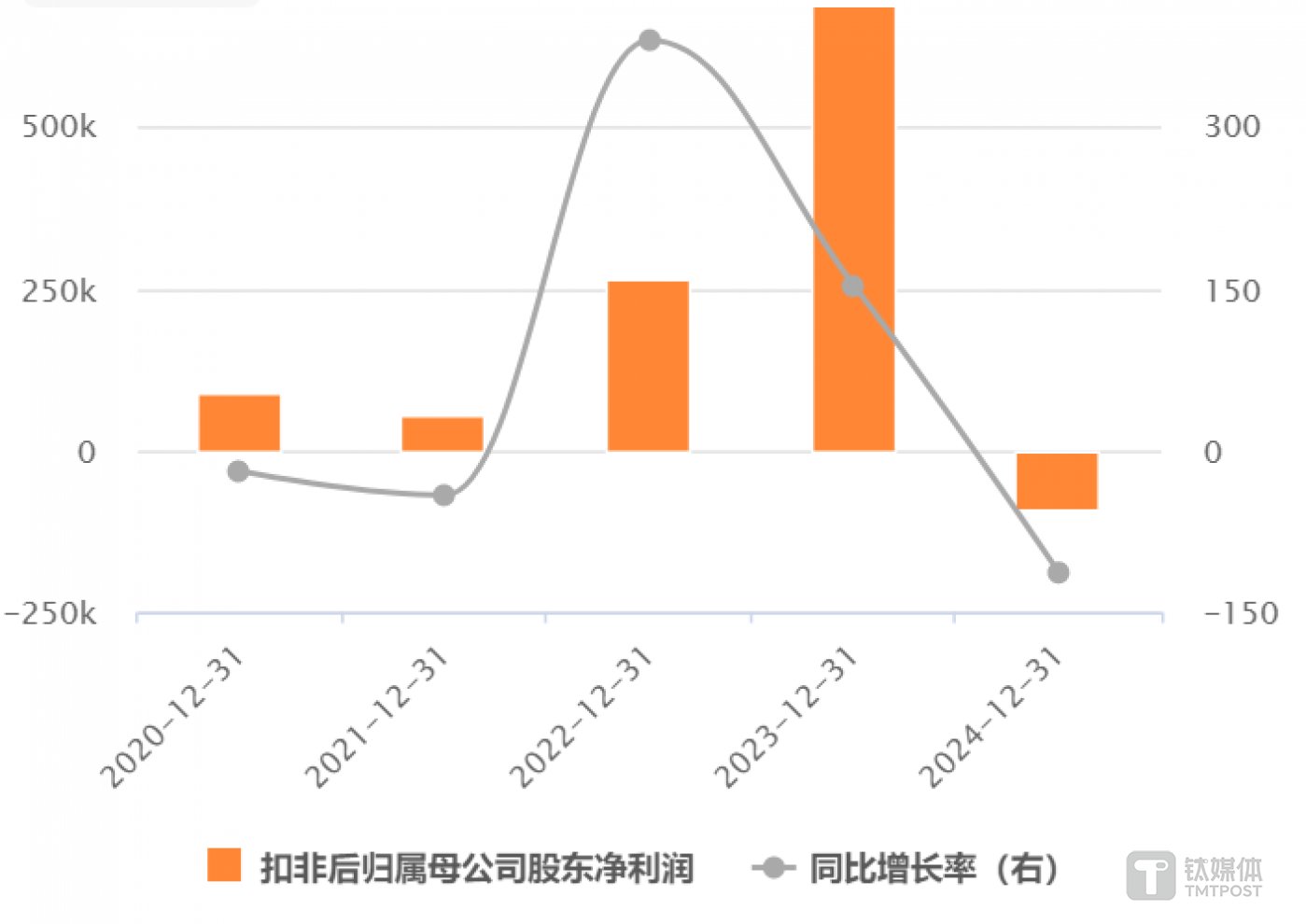

不仅仅是营收,晶科能源的利润也不好看。

2024 年公司净利润仅 0.99 亿元,同比下滑 98.67%,而扣非净利润更是亏损达 9.32 亿元,同比暴跌 113.50%。之所以在 2024 年公司账面盈利,其中一个很重要的原因就是公司收到了高达 24.77 亿元的政府补助。

图源:Choice

值得注意的是,进入 2025 年,业绩下滑的颓势并未有所缓解。晶科能源在 2025 年第一季度 138.43 亿元的营收同比下降 40.03%,净利润与扣非净利润更是分别亏损 13.90 亿元和 18.66 亿元。

营收净利双降的财务数据自然备受监管机构关注,其中就有公司高企的负债率。

实际上近几年,晶科能源的负债率都在 70% 以上,虽然 2024 年公司的负债率略有下降为 71.99%。

对此,晶科能源方面在回复中表示:「公司账面货币资金较为充足,且随着公司未来盈利能力和产品竞争力的持续增强,作为还款来源的经营活动现金流保持充足」。但这是建立在公司能够持续盈利的基础之上,如果公司在 2025 年接下来的时间延续第一季度的表现,或许情况并不乐观。

事实上,截至 2025 年前三个月,晶科能源的负债率就已经较 2024 年末上升 0.73%,达 72.72%。有息负债总额更是较 2024 年末激增 36.54 亿元,达到 348.77 亿元。

对于外界质疑资金链紧张的问题,在 2024 年的经营性现金流净额同比减少 68.30% 至 78.67 亿的情况下,公司在回复中将近三年的数据进行了平均,得出了 「3 年平均经营活动产生的现金流量净额为 122.56 亿元,大于应偿还的短期负债总额」 的反驳依据。不好的消息是,晶科能源 2025 年一季度经营性现金流净额持续减少为-26.20 亿元,同比骤降 323.43%。

这种 "高负债+负现金流" 的状态,使得 "资金充足" 的说辞似乎有点站不住脚。

不仅如此,2025 年第一季度多家头部光伏企业已经呈现减亏的趋势。而在 2025 年一季度仍保持组件出货量仍第一的晶科能源却还是出现亏损,且亏损幅度还在扩大。

或许是为了对冲回复监管函带来的影响。晶科能源同时还主动抛出了旗下自主研发的 182N 型高效单晶硅电池 (TOPCon) 转换效率创纪录的公告,这也打破了晶澳科技 2 周前刚创造的记录。

「止血带」 成为 「赔钱货」

事实上,对于高速发展的晶科能源来说,一直对资金都有着不小的需求。

笔者翻阅公开信息,2023 年 8 月,晶科能源首度披露定增预案,拟募资不超过 97 亿元,除补流外拟投入山西晶科一体化大基地项目等多个生产项目,最终这个近百亿的定增 「折戟」。

2023 年,除了定增外晶科能源也在通过优化自身的产业回笼资金。彼时公司启动的出售新疆仕邦光能科技有限公司 (以下简称 「仕邦光能」) 的计划顺利成行,并有望成为 2024 年晶科能源的 「止血带」。遗憾的是,这笔交易非但没能帮助晶科能源回血,反而让公司亏损 5530 万元。

笔者翻阅交易计划发现,按照合同 43 亿元的金额将由交易对手四川仕阳绿能科技有限公司 (以下简称 「仕阳绿能」) 分三期支付,不过目前交易对手方的部分付款却逾期了。

所以,监管函中关于这笔交易款项何时能够收回也进行了重点关注。

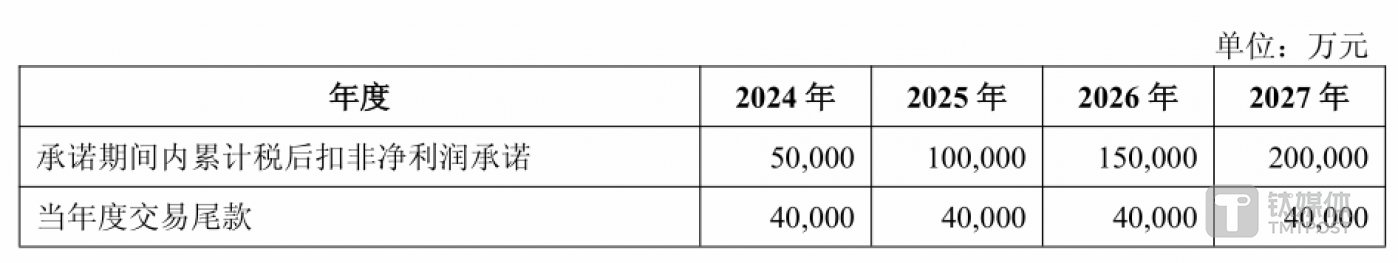

在回复中,晶科能源表示已经收到首期 12 亿元的款项。而本应于 2024 年 6 月 30 日前支付的第二期 15 亿元,仅收到 3.94 亿元。剩余的交易尾款 16 亿元,在目标公司仕邦光能达成业绩承诺的前提下,仕阳绿能要于 2025 年至 2028 年每年 4 月 30 日前支付 4 亿元。截至 2025 年 5 月,2025 年的 4 亿元尾款尚未收到。

图源:公告

这带来的连锁反应是,本来晶科能源这笔交易是带有对赌性质的,即对仕邦光能接下来几年的扣非净利润有承诺,如果没有达到要做相应的补偿。

2024 经调整后晶科能源应向交易对手方补偿 3.903502 亿元,因对方未完全支付第二期股权转让款,公司暂未支付该补偿款。与此同时,晶科能源已对赌期内 (2024 年-2027 年) 的补偿金额进行预测,确认了 6.019011 亿元的交易性金融负债。

不过近日,一拖再拖的款项终于有了眉目。2025 年 5 月,仕阳绿能方面表示将于 2025 年支付 1.06 亿,剩余 10 亿于 2026-2028 年各年分期支付完毕,并会支付相关拖欠款项的利息。

对于购买方是否有能力完成接下来的付款,监管函中也重点关注,对此晶科能源也在回复函中一一给与回复。

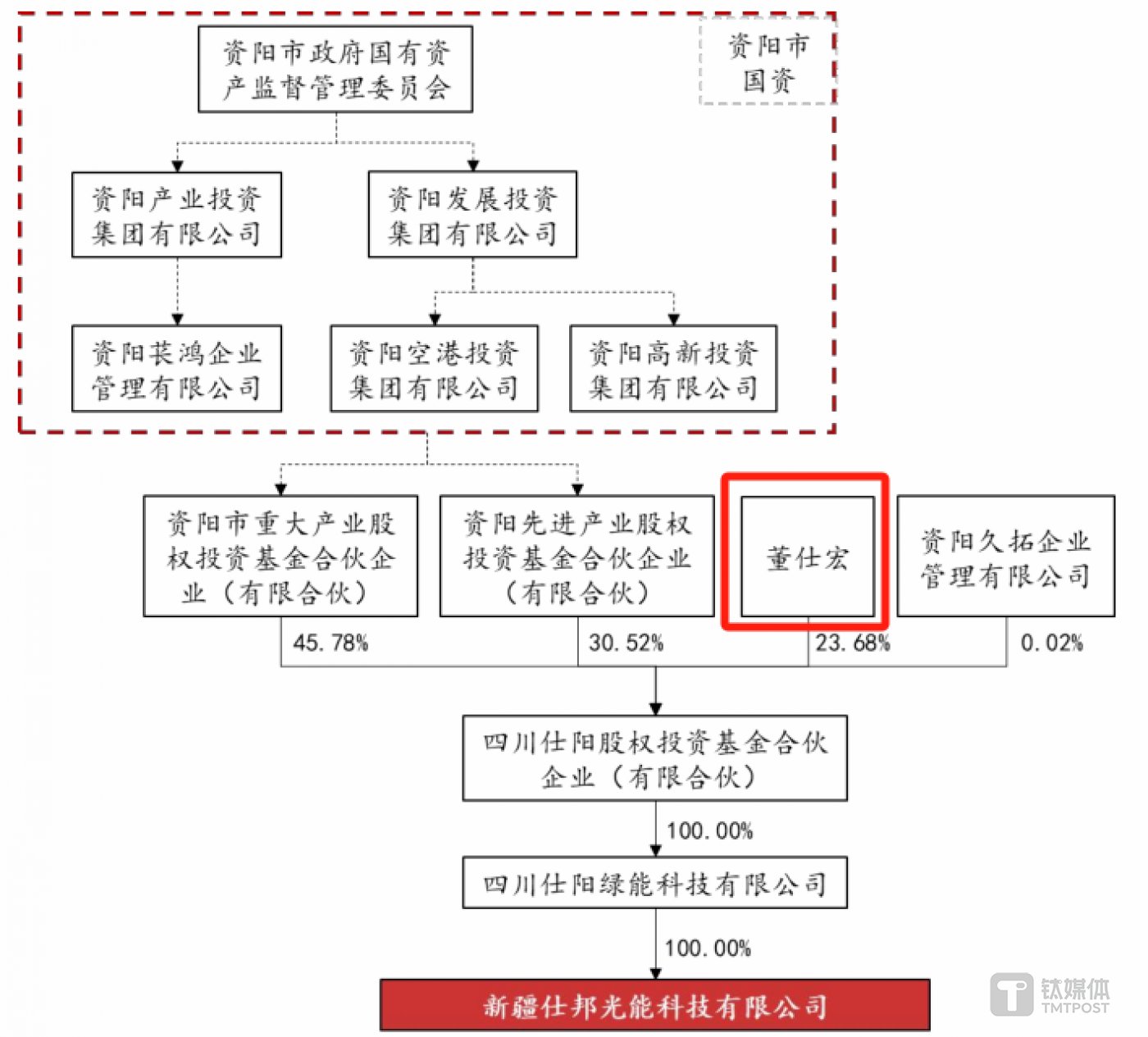

按照公告中披露的仕邦光能的股权投资图来看,交易对手方为资阳市重大产业股权投资基金合伙企业 (有限合伙)(以下简称 「重产基金」) 及董仕宏。在回复中晶科能源表示,重产基金的主要合伙人为资阳市属国企,具备较强资金实力。

图源:公告

对于董仕宏,也就是仕净科技 (301030.SZ) 的实控人之一来说,晶科能源方只是用了 「具备一定的资金实力」 来描述。从上述晶科能源对于重产基金和董仕宏对于履约能力不一样的描述,不难发现对董仕宏的履约能力,上市公司更为谨慎。

并且对于重产基金及董仕宏的履约能力也是笼统表述,「本次交易对手方均具备一定的资金实力和履约能力。」

有地方国资背景的重产基金或许不需要过多担心,反而董仕宏或许需要上市公司未来多花点心思。

董仕宏旗下的上市仕净科技在行业 「极度内卷」 的情况下进入光伏领域,所以 2024 年的业绩自然不太好看。

公开数据显示,仕净科技 2024 年的营业收入为 20.54 亿元,同比下降 40.34%;净利润亏损 7.71 亿元,同比下降 456.11%;扣非净利润亏损 8.59 亿元,同比下降 462.55%。

虽然,仕净科技新拓展的光伏产品业务在 2024 年贡献了 6.44 亿元的收入,占比达到 31.35%,成为为公司营业收入的 「第二曲线」。然而,光伏业务的亏损同样也是公司整体业绩下滑的主要原因。

仕净科技方面表示,于 2023 年底投产的 TOPCon 电池片产能处于爬坡阶段,开工率受限,且由于人工工资、设备折旧、厂房租金、能耗等固定成本较高,光伏电池片销售业务出现较大亏损。此外,光伏行业产业链各环节产品价格持续处于低位,使得公司电池片产品价格下滑,毛利润大幅下降,企业盈利承压。

与此同时,仕净科技的传统核心业务——制程污染防控设备在 2024 年表现不佳,收入仅为 11.15 亿元,同比下降 65.68%,营收占比也从 2023 年同期的 94.43% 大幅下滑至 2024 年的 54.30%。

祸不单行的是,仕净科技目前还牵扯进陕西隆基乐叶光伏科技有限公司 (以下简称 「隆基乐叶」) 的一个侵权官司中,一审判决结果显示仕净科技需要支付隆基乐叶火灾直接财产损失超过 5800 万元,不过仕净科技不服判决已经提起了上诉。

或许晶科能源对于董仕宏履约能力的谨慎表态,很可能来源于仕净科技目前的状况。(本文首发钛媒体 App, 作者 | 曹晟源)